JC파트너스, 첫 투자 '범한정수' 삼성發 수혜 기대 [JC파트너스 설립 스토리]②750억원 바이아웃…정재륜 대표 이력 '눈길'

한형주 기자공개 2018-07-02 11:23:30

이 기사는 2018년 06월 28일 09:55 thebell 에 표출된 기사입니다.

이종철 대표의 신규 사모투자(PE) 운용사는 처음부터 이름이 'JC파트너스'는 아니었다. 앞서 전신인 '아레스파트너스'가 있었다. 이 대표가 일본 오릭스코퍼레이션에 사퇴 의사를 밝힌 것은 지난 3월인데, 후임인 김신완 부대표가 대표이사로 선임되기까진 절차상 한 달가량의 시간이 필요했다. 사표는 냈지만 아직 정식으로 소속 이전이 안된 이 대표가 대표자 자격으로 따로 하우스를 설립하긴 이른 시기였다.결국 이 대표는 김영민·노한얼 전무를 새 법인에 먼저 보내 아레스파트너스란 임시 사명으로 투자 활동을 맡겼다. 본인은 대표가 아닌 고문 자격으로 딜 소싱을 리드했다. 이 때 발굴한 회사가 '범한정수'다. 아레스파트너스(JC파트너스)는 최근 범한정수 투자를 완료했다. 지분 100%를 750억원에 취득했다. 범한정수는 초순수 용수, 폐수 처리기기 등 액체 여과기 제조업체다. 피인수 후 비엔에이치(B&H)로 사명이 바뀌었다. '범', '한'의 영문 약어인 동시에 'Basic', 'Humble'이란 의미도 담고 있다.

1977년 설립된 B&H는 반도체 및 디스플레이 설비(FAB)에 초순수를 공급하는 시설을 설치하는 사업(UPW, 1차 배관공사)을 영위한다. 초순수란 이온 성분이 없는, 말 그대로 정말 순수한 물(Ultra Pure Water)을 뜻한다. 그밖에 FAB 내에 배관을 연결하고 보수하는 사업(Hook-Up, 2차 배관공사)도 B&H의 주 비즈니스다.

B&H는 삼성전자의 1차 벤더로서 안정적인 매출처를 확보하고 있다. 삼성전자는 2016년 공정별로 설비업체가 2차 배관을 하는 시스템에서 통합발주정책으로 전환했다. B&H는 통합수주사 3사에 선정됐다. 삼성의 경쟁력 있는 1차 협력사로 등극했다는 평가다.

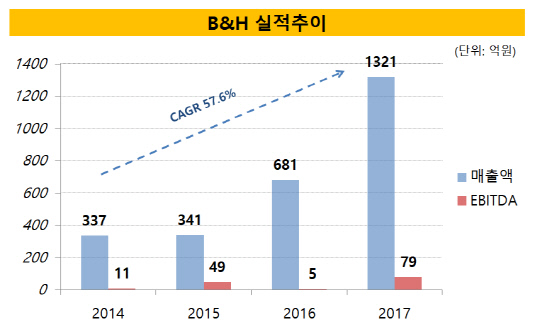

매출액 추이는 2014년 337억원에서 2015년 341억원, 2016년 681억원, 지난해 1321억원으로 최근 성장세가 가파르다. 같은 기간 현금창출력을 나타내는 상각 전 영업이익(EBITDA)은 11억원, 49억원, 5억원, 79억원을 기록했다. 2개 사업 중 삼성전자향(向) Hook-Up 부문의 확장으로 매출과 이익 개선세가 두드러졌던 것으로 분석된다.

|

B&H는 가족기업이다. 창립자인 윤종수 씨와 차남 윤용집 씨가 JC파트너스에 팔리기 전까지 대표자였다. 기존 주주 구성은 △윤종수 20% △윤용진(장남) 18.8% △윤용집(차남) 14.1% △윤기원(딸) 14.1% △장웅상(사위) 2.3% △기타 30.8%다.

|

이 때는 삼성전자 평택공장이 생기기 전이다. 반도체는 기흥·화성, 디스플레이는 아산·천안에서 전담하고 있었다. 삼성전자 같은 대기업에서, 한 사람이 반도체를 총괄한 것도 모자라 디스플레이 사업까지 지휘한 것이다. B&H의 정 대표 영입을 축구로 치면 EPL의 전성기 스트라이커를 K리그에 데려온 격. JC파트너스는 정 대표를 통해 B&H에 보다 선진화된 경영관리를 도입한다는 전략이다.

JC파트너스는 B&H 구주 700억원, 유상증자 신주 50억원 어치를 매입하는 방식으로 바이아웃(Buy-out)했다. 프로젝트펀드를 만들어 총 인수대금 중 선순위 277억원을 투자했다. 해당 펀드엔 앵커 출자자(LP)인 새마을금고를 비롯, 하나은행, 하나금융투자, 유진투자증권 등이 LP로 참여했다. 200억원은 셀러가 펀드 후순위로 재투자해 다운사이드 프로텍션(Downside Protection)을 확보했다. 100억원은 중순위, 남은 173억원은 우리은행이 주선하고 산은캐피탈, 아주캐피탈 등이 대주단으로 참가한 인수금융(Loan)으로 조달했다.

이번 거래의 구주 인수가격(Entry Value)은 EBITDA 대비 기업가치(Enterprise Value) 6.4배에 해당한다. 동종업계(13.2배) 대비 48% 디스카운트된 가치로 평가된다. 중·후순위 300억원까지 고려한 선순위의 Entry Value는 3.8배로 업종 평균보다 66% 저평가된 값이다.

B&H는 향후 3년 간 삼성전자 내에서 약 2조원 규모의 1, 2차 배관공사 및 5D 설계 등의 발주가 계획돼 있다. 앞으로도 꾸준한 매출 증대를 예상해 볼 수 있는 대목이다. JC파트너스는 B&H에 대해 1차 배관공사의 안정적 매출 창출과 2차 배관공사의 큰 폭 성장이 가능할 것으로 내다보고 있다.

JC파트너스는 향후 3~4년 내 제3자 경영권 매각을 통해 투자금을 회수(엑시트)할 방침이다. 기업공개(IPO)를 추진해 유동성을 확보할 경우 선순위 투자자에게 선배분할 예정이다.

JC파트너스는 B&H 이후 MG손해보험 투자도 추진 중이다. MG손해보험의 지급여력(RBC) 비율 제고를 위해 미래에셋대우와 손잡고 약 2000억원을 투입하는 구조. JC파트너스 자체적으론 일본 오릭스코퍼레이션과 연계한 프로젝트펀드를 통해 1000억원 안팎 규모의 유상증자에 참여하는 등의 방안을 모색 중이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- [간판펀드 열전]메가펀드 옛 영광 한투네비게이터 '리부트'

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- [카드사 해외사업 점검]우리카드, '악전고투' 미얀마…인니 성장으로 보완