SK텔레콤, AAA 회사채 역대급 청약·금리 2000억 모집에 6배, 2000억 증액 유력…최우량채 역사상 최저금리 전망

이경주 기자공개 2019-02-26 11:10:23

이 기사는 2019년 02월 25일 19:24 thebell 에 표출된 기사입니다.

SK텔레콤(AAA)이 회사채 수요예측에서 폭발적인 기관 신청을 이끌었다. AAA 회사채의 경우 보험사·연기금 등의 수요로 자금 모집에 큰 어려움을 겪지 않는다. 하지만 금리 메리트가 적어 흥행이라 부를 만큼의 인기를 끌지 못하는 게 일반적이다. 초저금리인 국고채와 신용스프레드가 크지 않아 일부 기관에서는 오히려 기피현상이 목격되기도 한다.SK텔레콤은 2000억원 규모 회사채 발행을 위한 수요예측에서 6배에 가까운 수요를 모았다. 특히 20년 초장기물에도 모집액의 3배가 넘는 청약이 이뤄졌다. SK텔레콤은 수요예측 흥행으로 2000억원 증액발행이 유력시 된다. 금리도 역대급으로 전망된다. 증액을 결정해도 AAA 역사상 최저금리로 발행될 가능성이 거론된다.

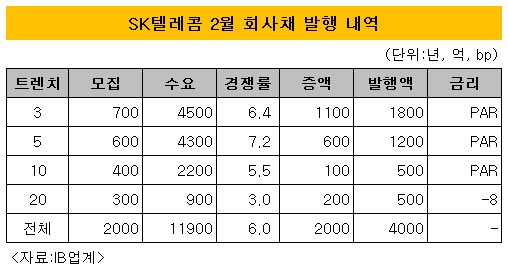

SK텔레콤은 25일 2000억원 규모 회사채 발행을 위해 수요예측을 진행했다. 트렌치(만기구조)별 배정액은 3년물에 700억원, 5년물에 600억원, 10년물 400억원, 20년물에 300억원이었다. 희밍금리 밴드는 4개 트렌치 모두 개별민평 대비 -20bp~+15bp였다. 대표주관은 KB증권이 맡았다.

|

수요는 폭발적이었다. 총 1조11900억원이 청약돼 경쟁률이 6대 1에 달했다. 3년물(700억원)에 4500억원(6.4배), 5년물(600억원)에 4300억원(7.2배), 10년물(400억원)에 2200억원(5.5배), 20년물(300억원)에 900억원(3배)이 청약됐다. 단기물은 물론이고 20년 초장기물에도 수요가 넘쳐났다.

최근 시장 분위기는 AA나 AAA 등 초우량 등급보다 A급에 더 많은 기관수요가 쏠리는 추세였다. 초우량등급 금리가 국고채와 큰 차이가 없어 금리매력도가 상대적으로 떨어졌기 때문이다.

실제 이달 SK그룹 계열사간 희비가 엇갈렸다. AA+인 SK㈜보다 A0인 SK실트론 회사채가 훨씬 인기가 많았고 금리도 시장평균보다 크게 낮출 수 있었다. SK㈜는 이달 20일 3000억원 규모 수요예측에서 청약액이 9400억원으로 경쟁률이 3대1 수준에 그쳤다. 금리는 만족스럽지 못했다. 개별민평 대비 5년물은 +2bp, 7년물은 -2bp, 10년물은 +3bp 가산한 이자율로 결정됐다.

반면 SK실트론은 이달 11일 진행한 수요예측에서 1800억원 모집에 1조2170억원이 청약돼 경쟁률 6.8배를 기록했다. 그 결과 금리는 개별민평 대비 3년물은 -22bp, 5년물은 -35bp 가산돼 평균보다 크게 낮게 산정됐다.

SK텔레콤은 2000억원 증액발행(총4000억원)이 유력시되고 있다. IB업계에선 SK텔레콤이 증액결정을 해도 역대 최저금리로 발행에 성공할 것으로 점치고 있다.

IB업계 관계자는 "증액을 해도 민간기업 중 AAA 등급인 곳 가운데 역사상 최저 금리로 회사채가 발행될 가능성이 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [동구바이오제약 신사업 전략]캐시카우만으론 역부족, 벌크업 기반 '오너 보증 차입'

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- [보험사 IFRS17 조기도입 명암]MG손보, 자본잠식 벗어났지만 결손금 두 배 늘었다

- [한국투자캐피탈]6년 만에 사내이사 신규 선임…사내이사 2인 체제로

- [이사회 분석]OSB저축, 장찬 신임 대표 이사회 '재정비'

- [금융지주 해외은행 실적 점검]갈 길 바쁜 농협은행…캄보디아 법인 '역성장'

- [이사회 모니터]BNP파리바-신한금융 합작경영 상징 '이사회 쿼터'

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다