㈜GS, 현금자산 급증…'GS E&R' 지분 매입 대비? '200억→640억' 세배 확대, LG상사에 콜옵션 행사 관측

최은진 기자공개 2019-04-08 13:37:43

이 기사는 2019년 04월 04일 08:24 thebell 에 표출된 기사입니다.

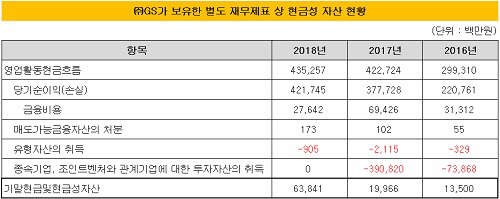

GS그룹의 순수지주사인 ㈜GS가 보유한 현금성 자산이 전년대비 세배 이상 급증했다. 파생상품 및 일부 금융자산을 처분하면서 이자비용을 줄이는 한편 유형자산 취득 및 종속기업 투자를 줄이며 비용도 통제했다. ㈜GS가 현금마련에 집중한 이유는 LG상사가 보유한 종속기업 GS E&R 지분의 추가 매입에 대비하기 위한 차원이었던 것으로 해석된다.4일 금융감독원 전자공시시스템에 따르면 ㈜GS가 보유한 현금성 자산은 지난해 말 기준 총 638억 4100만원으로 집계됐다. 이는 전년도 말 199억 6600만원과 비교하면 3배 이상 웃도는 수준이다. 지난 수년간 ㈜GS가 보유한 현금성 자산은 100억~200억원 안팎에 그쳤다는 점을 감안하면 지난해 유독 현금 확보에 안간힘을 썼다는 것을 알 수 있다.

지난해 ㈜GS의 영업활동 현금흐름을 살펴보면, 금융비용으로 지출된 부분이 276억원으로, 전년도 694억원과 비교해 418억원이나 줄였다. 파생상품자산을 대폭 축소하고 차입금 일부를 상환한 데 따른 결과다. 금융상품 일부를 매도해 소액이지만 현금을 확보하기도 했다.

이와 함께 비용 및 투자를 통제했던 노력도 엿보인다. ㈜GS는 유형자산 취득에 전년도 21억원보다 절반 수준 낮은 9억원의 자금만 집행했다. 매년 수백억 혹은 수천억원을 들여 투자했던 종속기업 및 관계기업 취득도 지난해에는 전무했다.

|

㈜GS가 지난해 현금 확보에 주력한 이유는 LG상사가 보유한 GS E&R 지분에 대한 풋옵션 행사를 염두에 둔 것으로 해석된다. ㈜GS와 LG상사는 지난 2014년 발전사업 강화를 위해 컨소시엄을 구성해 GS E&R 지분을 인수했다. ㈜GS가 89.93%로 최대주주고, LG상사가 7.50%로 2대주주다.

양사는 지난 2017년 GS E&R을 2019년 2월 28일까지 기업공개(IPO)하기로 약속했다. 만약 이를 이행하지 못할 시 양사는 각각 콜옵션을 행사할 수 있는 권리를 부여받았다. IPO가 불발되면 우선 LG상사가 ㈜GS 보유 주식 중 35만 1111주를 주당 6만 2463원에 인수할 수있 있는 콜옵션을 행사할 수 있다. 그러나 이에 대한 합의가 한달 내인 3월 말까지 이뤄지지 않거나 LG상사가 콜옵션을 행사하지 않을 경우엔 반대로 ㈜GS가 LG상사의 보유지분 전량인 130만 3334주를 2018년 말 기준 공정가치에 매수할 수 있는 콜옵션을 행사할 수 있다.

㈜GS가 장부상 가치로 평가한 GS E&R의 지분가치는 총 7536억원이다. 이를 주당 가치로 계산하면 약 4만 9000원 정도다. 물론 LG상사의 콜옵션 행사가인 6만 2463원과 비교해 크게 차이나고 공정가치가 어느정도 선에서 결정될 지 불투명한 상황이지만 ㈜GS의 장부상 가치로 환산하면 LG상사가 보유한 지분 전량을 인수하는 데 약 628억원이 필요한 것으로 계산된다. ㈜GS가 보유한 현금성 자산으로 충분히 감당할 수 있는 셈이다.

따라서 업계 안팎에서는 ㈜GS가 안정적으로 수익을 거두는 GS E&R의 지분에 대해 LG상사에 콜옵션을 행사하기 위해 대비하는 차원에서 현금자산을 확보한 것으로 보고 있다. GS E&R은 지난해 연결 기준 712억원의 순이익을 거뒀다.

이에 대해 ㈜GS 측은 LG상사와의 GS E&R 지분 처리 문제는 여전히 협상을 진행 중이라는 입장이다. 따로 기한을 정해두지 않고 충분히 숙고하고 결정하겠다고도 덧붙였다. 현금자산이 급증한 것은 지난해 갚을 차입금이 없어 남은 돈이 많았을 뿐이라고 설명했다.

㈜GS 관계자는 "GS E&R 지분문제는 어떻게 처리할 지 기한을 정하지 않고 숙고하고 있다"며 "갚을 차입금이 없는 상황에서 현금이 남은 것일 뿐 다른 의도는 없었다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수출입은행, 상반기 출자사업에 14곳 출사표

- 카카오, 2억달러 교환사채 발행 '공식화'

- [Red & Blue]수급 몰리는 피제이메탈, 알루미늄 시세 급등 '수혜'

- 이에이트, 가천대·길병원과 '디지털 트윈 병원' 구축 MOU

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업

- [뮤지컬 제작사 열전]EMK컴퍼니, 고속성장 비결은 '대기업과 10년 동맹'

- 모트롤 인수 추진하는 두산그룹, 3년 전과 달라진 건

- [LG화학의 변신]패착된 NCC 증설, 자산 유동화 '제값 받기' 관건

- [캐시플로 모니터]포스코인터 '조단위 투자' 거뜬한 현금창출력

- [항공사 기단 2.0]'공격 확대' 에어프레미아·이스타, 매출·리스 줄다리기