'아시아나-CB투자자' 협상, 매출채권 담보 가닥 1000억 CB, 유일하게 EOD 충족…재무개선 MOU 앞서 급물살

양정우 기자공개 2019-04-12 08:16:00

이 기사는 2019년 04월 10일 16:58 thebell 에 표출된 기사입니다.

아시아나항공과 전환사채(CB) 투자자의 신용보강 협상이 급물살을 타고 있다. 아시아나항공이 장래 매출채권을 담보로 제공하는 방안으로 매듭 지어질 전망이다. 이 사채권자들이 보유한 1000억원 규모의 CB는 시장성 차입금 가운데 유일하게 기한이익상실(EOD) 요건이 충족된 상태다.10일 IB업계에 따르면 아시아나항공은 1000억원 규모의 CB 투자자에게 장래 매출채권을 담보로 제공하기로 했다. CB를 보유한 사채권자는 아시아나항공이 제시한 담보를 최종 검토하고 있다. 일단 큰 틀에서 담보를 수용하는 쪽으로 가닥이 잡힌 것으로 파악된다.

업계 관계자는 "아시아나항공이 장래 매출채권을 담보로 제시하면서 금명 간 합의가 타결될 전망"이라며 "EOD 선언보다 담보를 수용하는 게 상호 간 '윈윈'"이라고 설명했다.

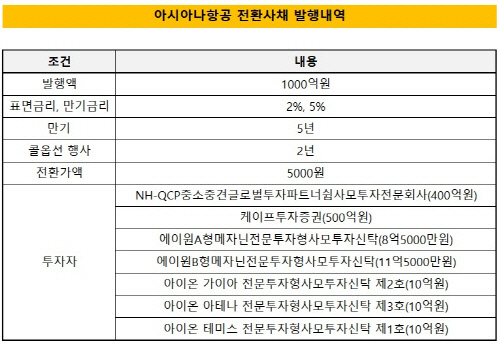

아시아나항공이 CB를 발행한 건 지난해 3월이다. 케이프투자증권(500억원)과 'NH-QCP중소중견글로벌투자파트너쉽PEF(이하 중소중견PEF, 400억원)' 등이 투자자로 이름을 올리고 있다. 중소중견PEF는 NH투자증권PE와 큐캐피탈파트너스가 공동 운용(Co-GP)하고 있다.

이들 사채권자는 즉각 EOD를 선언할 수 있는 상황이다. 이 CB엔 발행사의 외부감사인이 적정의견 이외의 의견을 제시하는 게 EOD 요건으로 기재돼 있다. 신용등급 하향으로 조기상환 트리거가 충족되는 나머지 차입금과 상황이 다른 셈이다.

CB 투자자는 일단 EOD 선언 대신 신용보강을 요구해 왔다. 자칫 다른 채권의 조기상환 트리거까지 자극할 수 있어 엄중하게 내부 논의를 이어왔다. 그러면서 아시아나항공의 보유자산을 토대로 CB 상환에 충분한 담보를 제공할 것으로 요청했었다.

아시아나항공 사태가 중차대한 사안이지만 CB 투자자에게는 물러설 곳이 없는 상황이다. NH투자증권PE와 큐캐피탈파트너스의 경우 운용사(GP)로서 중소중견PEF 출자자(LP)에 대한 선관의무를 짊어지고 있다. EOD를 선언하는 대신 담보를 제공받지 않으면 자칫 배임 이슈가 제기될 우려가 있는 것이다.

아시아나항공 입장에선 EOD 선언을 막는 게 급선무였다. 만일 사채권자가 EOD 선언이라는 최악의 선택을 감행할 경우 모든 채권이 연쇄 부도(크로스 디폴트)로 이어질 수 있었다. 이 때문에 아시아나항공과 CB 투자자의 신용보강 합의는 '재무구조 개선 약정(MOU)' 재체결의 선결 과제로 여겨졌다.

금호아시아나그룹은 이날 주채권은행인 산업은행에 아시아나항공의 경영정상화를 위한 자구계획을 제출했다. 산은은 금호그룹측이 제출한 자구계획을 검토하기 위해 채권단 회의를 개최하는 등 관련 절차를 진행할 계획이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- "35년 영업맨, 상장 후 글로벌 시장 노린다"

- [아시아나 화물사업부 M&A]LOC 낸 에어인천·이스타, LOI 낸 에어프레미아

- SK하이닉스의 20조 투자 자신감 '엔비디아 선급금'

- 유가 오르면 정유사 버는 돈 많아질까, 이익구조 뜯어보니

- 캡티브 잡자…퇴직연금 사업자-계열사간 인력 교류

- [스튜어드십코드 모니터]한화운용, '이사 선임·자사주 취득' 주주제안 일부 반대

- [제일약품의 온코닉테라퓨틱스 첫 '신약']제약사 스핀오프 모범선례 '독립성·전문성'에 전권줬다

- [thebell desk]'부동산 PF' 누가 떠안을 것인가

- [VC 경영분석]'펀딩부터 차곡차곡' 리인베스트, BEP 달성 '가시권'

- [thebell interview]"그레이드헬스체인, 인슈어테크 넘어 데이터 회사로"

양정우 기자의 다른 기사 보기

-

- [2024 캐피탈마켓 포럼]'방향성 잃은' 금리, 기업들의 자금조달 전략은

- "글로벌 기술력 어필"…모델솔루션 'CMF 오픈하우스'

- [IB 풍향계]바이오 IPO 보릿고개…업프론트 1400억도 'BBB'

- [IPO 모니터]약국 플랫폼 바로팜, 대표 주관사 '미래에셋' 선정

- [IB 풍향계]삼성증권, 커버리지 인력 '속속' 이탈

- 영구채 찍는 롯데카드, 빠른 성장에 자산건전성 저하

- 롯데카드, 최대 1800억 '신종자본증권' 발행한다

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?