롯데손보 거래대상 지분 불어난 이유는 [롯데 금융계열사 매각]신동빈·일본보험사 지분 포함

최익환 기자/ 노아름 기자공개 2019-05-07 08:49:41

이 기사는 2019년 05월 03일 13:20 thebell 에 표출된 기사입니다.

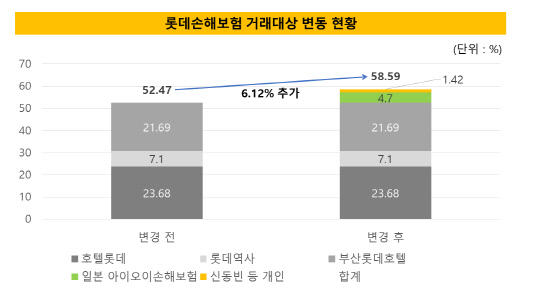

롯데손해보험 인수 우선협상대상자로 JKL파트너스가 선정된 가운데 거래대상 지분율이 조정됐다. 당초 롯데그룹 측이 보유한 52.47% 만이 거래대상이었으나, 신동빈 회장 등 개인 지분과 일본 아이오이손해보험의 보유지분 등이 포함되며 거래대상이 58.59%까지 늘어났다.3일 투자은행(IB) 업계에 따르면 롯데손해보험의 인수 우선협상대상자로 JKL파트너스가 선정됐다. JKL파트너스는 롯데손해보험의 지분 58.59%의 가격으로 4270억원 가량을 제시한 것으로 알려졌다. 롯데그룹 측은 오는 13일까지 배타적 협상권을 가진 JKL파트너스와 후속 절차를 마무리할 계획이다.

|

시장에선 거래대상 지분이 6.12%가량 더 늘어난 배경에 관심을 보이고 있다. 당초 롯데그룹은 △호텔롯데 △롯데역사 △부산롯데호텔 등이 보유한 52.47%만 매물로 내놨다. 공정거래법 제8조2에 규정된 일반지주회사의 행위제한 요소 철폐를 위해선 이들 지분의 매각이 필요했다.

거래대상 지분이 늘어난 시기는 숏리스트 선정 전후인 것으로 전해진다. 지난 2008년 롯데손보와 전략적 제휴를 맺었던 일본 아이오이손해보험이 롯데손보 지분을 함께 매각하고 싶다는 의사를 밝혔다는 것이 IB업계 관계자들의 설명이다. 2008년 제휴관계 수립 이후 9.9%의 롯데손보 구주를 보유했던 아이오이손해보험은 이후 2012년과 2015년 진행된 두 차례의 증자에 참여하지 않으며 지분율이 4.7%까지 희석됐다.

IB업계 관계자는 "아이오이손해보험은 일본에서 롯데그룹과 상당히 우호적인 관계를 형성하고 있는 보험업계 선두업체 중 하나"라며 "파트너인 롯데그룹이 롯데손보 지분을 팔면 더 이상 아이오이 역시 롯데손보와의 관계를 유지할 필요성이 없다고 뒤늦게 판단한 듯 하다"고 말했다.

이에 롯데손보 매각 이후에도 지분을 보유하려 했던 신동빈 회장 등 개인 역시 이번 매각작업에 지분을 얹었다. 이에 대해 시장 관계자들은 롯데손보 매각 후 신 회장이 지분을 보유할 경우 불거질수 있는 잡음을 경계했기 때문으로 분석하고 있다. 현재 신동빈 회장 등 개인은 롯데손보 지분 1.42%를 보유하고 있다.

다른 IB업계 관계자는 "롯데그룹이 롯데손보와 롯데카드 등을 매각하며 별도의 콜옵션을 걸지 않은 것 역시 매각 후 잡음을 사전에 차단하기 위한 포석이 깔려있다"며 "신 회장 등 개인이 손보 지분을 별도 보유할 경우 부담스러운 상황이 초래될 수 있다는 판단을 내린 것 같다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"