690억 오간 에이치엔티 M&A…거래 구조 눈길 [오너십 시프트]①이종원 대표 출자펀드 주도…신주 발행에 구주·자회사 매각 혼합

박창현 기자공개 2019-05-15 10:19:03

[편집자주]

기업에게 변화는 숙명이다. 성장을 위해, 때로는 생존을 위해 변신을 시도한다. 오너십 역시 절대적이지 않다. 오히려 보다 강력한 변화를 이끌어 내기 위해 많은 기업들이 경영권 거래를 전략적으로 활용한다. 물론 파장도 크다. 시장이 경영권 거래에 특히 주목하는 이유다. 경영권 이동이 만들어낸 파생 변수와 핵심 전략, 거래에 내재된 본질을 더 면밀히 살펴보고자 한다.

이 기사는 2019년 05월 14일 13:09 thebell 에 표출된 기사입니다.

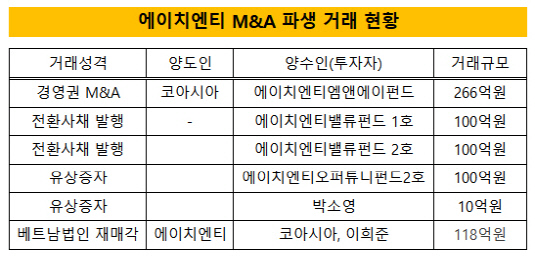

카메라 모듈 제조기업인 '에이치엔티'가 새주인을 맞는다. 이종원 대표가 이끌고 있는 투자조합이 기존 최대주주였던 코아시아 보유 경영권 지분을 전량 사들였기 때문이다. 구주 거래 외에도 유상증자와 전환사채(CB) 발행 거래 또한 동시다발적으로 진행됐다. 여기에 에이치엔티 베트남 자회사만 다시 되파는 거래도 더해졌다. 이렇게 진행된 인수합병(M&A) 파생 거래 규모만 690억원이 넘는다.코아시아는 올해 2월 핵심 자회사였던 '에이치엔티' 지분 443만7740주(32.02%) 전량을 투자조합인 '에이치엔티엠앤에이펀드'에 넘겼다. 주당 거래가격은 6000원, 전체 양수도 대금은 266억원에 달했다. 거래 당사자들은 당초 3월 중 거래를 마무리 지을 계획이었지만 상호 협의하에 잔금 지급일을 이달 29일로 미룬 상태다.

인수자는 베일에 쌓여있다. 이종원 씨가 조합의 대표 조합원이자 최다 출자자(50%)라는 사실만 드러나있다. 조합 순자산 총액이 270억원인 점을 감안하면 이 대표가 개인자격으로 135억원을 출자한 것으로 추정된다.

다만 경영권 구주 양수도 거래는 M&A의 시작점에 불과했다. 계약 체결 직후 곧바로 파생 거래가 쏟아졌다. 계약 체결 하루 뒤에 에이치엔티는 CB 발행(200억원)과 유증(100억원)을 통해 총 300억원을 조달한다고 공시했다. 투자자는 새주인인 '에이치엔티엠앤에이펀드'와 동일인으로 추정된다. CB는 에이치엔티밸류펀드 1호와 에이치엔티밸류펀드2호가 각각 100억원 씩 투입할 예정이다. 유증 자금은 에이치엔티오퍼튜니펀드2호가 책임진다.

|

눈길을 끄는 것은 자금조달 목적이다. 3건의 거래 모두 타법인증권 취득자금 확보가 자금조달 이유다. 300억원의 자금을 모두 M&A 투자금으로 쓰겠다는 속내다. 단순히 에이치엔티 경영권을 확보하는 차원을 넘어 포트폴리오 재편을 통해 가치 제고를 꾀하려는 전략으로 풀이된다.

지난달에는 경영상 필요 자금의 신속한 조달을 위해 개인을 대상으로 10억원 규모의 유증을 실시했다. 3자배정 방식으로 유증이 이뤄졌고, 기준 주가 4860원에 10% 할인율을 적용한 4380원이 발행가격으로 정해졌다.

에이치엔티 자회사를 다시 되파는 거래도 병행됐다. 에이치엔티는 베트남 법인 'HNT Vina Company Limited' 지분 51%를 원래 최대주주였던 이희준 회장과 코아시아 측에 되팔 계획이다. 거래 대금은 117억원이며, 최종 잔금 납입일은 이달 29일이다. 베트남법인은 에이치엔티 수익성을 책임지는 알짜 자회사다.

경영권 구주 거래와 CB 발행, 유증, 자회사 매매 등 이번 에이치엔티 M&A 파생 거래 규모는 총 693억원에 달한다. 경영권 매매를 제외하면 모두 에이치엔티 내부에 돈이 쌓이는 거래들이다. CB와 유증, 자회사 매각 대금을 모두 합치면 420억원이 넘는다. 신규 인수자는 해당 자금을 밑천 삼아 M&A를 비롯한 확장 전략을 펼칠 것으로 예상된다.

실제 경영권 매매 거래가 완료되는 이달 말 에이치엔티는 임시 주주총회를 열 계획이다. 이번 주총에서는 정관 변경과 이사 선임, 감사 선임 안건이 다뤄진다. 따라서 안건 내용을 통해 새 경영진 인적 구성과 투자 방향, 성장 전략 등을 확인할 수 있을 것으로 전망된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

- '심혈관 질환 타깃' 카리스바이오, iPSC-EC 임상 본격화