[thebell League Table]펀딩·투자 '2조 시대' 안착…여전히 뜨거운 VC[VC/종합] KB인베·큐캐피탈 펀딩 두각, 바이오 투자·회수 활발

박창현 기자공개 2019-07-01 07:21:00

이 기사는 2019년 06월 28일 18:09 thebell 에 표출된 기사입니다.

국내 벤처캐피탈(VC) 투자 시장은 여전히 뜨거웠다. 지난해 상반기 VC 시장은 투자와 펀딩, 회수 등 전 영역에서 최고 기록을 갈아치웠다. 기저효과 탓에 올해 큰 임팩트가 없어보이지만 반대로 그만큼 국내 VC 시장이 대형화되고 성숙화되고 있다는 반증으로 풀이된다.실제 올해 신규 펀딩과 투자액 모두 2조원 대에 안착했다. 작년부터 본격화된 벤처 투자 열기가 올해까지 이어지고 있는 모습이다. 문재인 정부의 제2벤처붐 조성 노력과 맞물려 대형 벤처펀드들이 꾸준히 등장하고 있고, 3000억원 이상의 대규모 사모투자펀드(PEF)도 결성됐다. 중·소형사 역시 저마다의 주특기를 살려 투자 재원 확보에 성공했다.

신규 투자처로는 바이오·의료 산업이 각광을 받았다. 2017년 말 기준으로 16% 수준이었던 투자 비중은 올 상반기 27%를 넘어섰다. 5G 시대가 열리면서 ICT 제조 분야에 대한 투자도 소폭 늘었다. 플랫폼으로 대변되는 유통·서비스 업종 또한 많은 VC들의 선택을 받았다.

투자금 회수의 경우, 작년처럼 카페24와 셀트리온헬스케어 등 대형 랜드마크딜은 없었지만 상당수 벤처캐피탈이 안정적인 수익을 챙겼다. 청산 조합도 대부분 기준수익률을 넘어섰다.

◇ 31개 VC, 2조3123억 모집···큐캐피탈 'PE'·KB인베 '벤처' 펀딩 주도

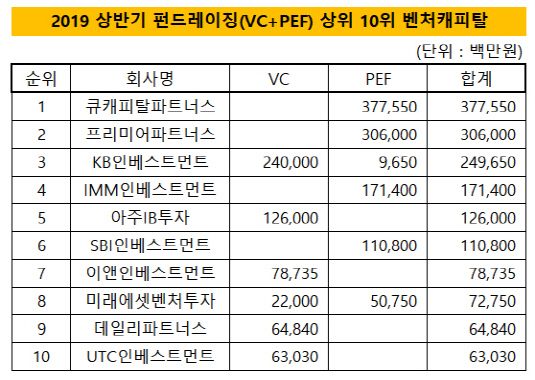

더벨이 국내 56개 벤처캐피탈을 대상으로 집계한 '2019년 상반기 리그테이블'에 따르면 지난 6개월 동안 국내 31곳(조사대상 기업의 55.3%)의 벤처캐피탈이 신규 투자금 2조3123억원을 펀딩했다.

펀딩 신기록을 세웠던 작년 상반기 2조5902억원과 비교해 10.7% 가량 줄었지만 두 해 연속 2조원 펀딩에 성공했다는 점에서 성장 추세가 이어지고 있다는 분석이 설득력을 얻고 있다. 25개사가 1조2037억원의 벤처조합을, 9개사가 1조1186억원의 PEF를 새롭게 만들었다.

|

벤처펀드와 PEF 모두 대형 조합들의 등장이 눈에 띈다. 큐캐피탈파트너스는 올해 한국성장금융투자운용(이하 성장금융)을 등에 업고 펀드레이징 부문에서 가장 높게 날았다. 성장금융의 출자를 받아 '2018큐씨피13호PEF'와 '우리큐기업재무안정PEF'를 결성하면서 총 3775억원의 투자금을 모았다. 단연 올 상반기 펀드레이징 부문 1위 기록이다.

프리미어파트너스도 2년 만에 '프리미어 성장전략 M&A 2호 PEF'를 결성했다. 올해 2월까지 추가 펀딩에 나서면서 약정 규모를 3060억원까지 늘렸다. 앵커출자자는 1200억원을 출자한 산업은행이다.

KB인베스트먼트는 대형 벤처조합을 결성하면서 3위 자리에 올랐다. KB인베스트먼트는 지난달 KB금융그룹의 지원을 받아 2200억원 규모의 'KB글로벌플랫폼펀드'를 결성했다. 이는 올해 새로 결성된 벤처조합 중 규모가 가장 크다. 여기에 콘텐츠투자조합까지 새로 만들면서 펀딩 규모를 2400억원까지 늘렸다.

PE 부문 절대강자인 IMM인베스트먼트도 2개의 신규 PEF를 결성, 총 1714억원의 실탄을 확보하며 존재감을 드러냈다. 아주IB투자는 '코스닥스케일업펀드(1060억원)'와 '디지털혁신펀드(200억원)' 등 벤처펀드로만 총 1260억원을 펀딩했다. 두 펀드는 성장 가능성이 높음에도 불구하고 시장에서 저평가를 받는 기업을 적극 발굴할 계획이다.

◇IMM인베, 글로벌 PE 투자로 주목...바이오·플랫폼 투자 집중

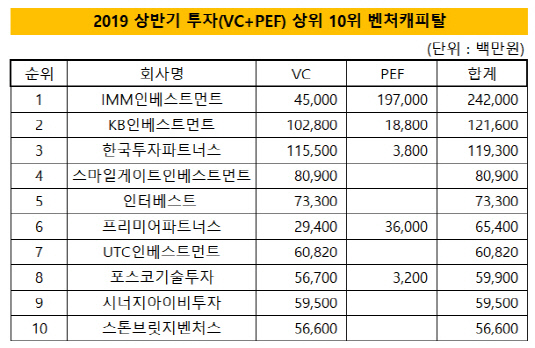

VC들은 지난해 모아둔 풍부한 실탄을 무기 삼아 대대적인 투자에 나섰다. 특히 운용자산(AUM)이 3조원에 육박하는 IMM인베스트먼트가 독보적인 글로벌 투자로 주목을 받았다. 동시에 모험자본 투자를 장려하는 정부 정책에 발 맞춰 벤처 투자 또한 활발히 전개됐다.

IMM인베스트먼트는 올 상반기 가장 많은 1970억원을 투자했다. 투자 비중이 가장 큰 포트폴리오는 1000억원을 쏟아 부은 베트남 마산그룹이다. 마산그룹은 베트남 증시에 상장된 민간기업 중 시가총액이 두번째로 높으며, 식음료 유통과 축산, 광물 사업을 영위하고 있다. SK그룹을 공동 투자자로 참여시키면서 투자 실패 리스크를 최소화시켰다는 평가를 듣고 있다.

|

KB인베스트먼트와 한국투자파트너스는 벤처 투자를 주도하며 각각 2, 3위에 올랐다. KB인베스트먼트는 총 50여개 업체에 1216억원을 수혈했다. 지니너스(70억원)와 쏘카(70억원), 밀리의 서재(40억원) 등이 대표적이다. 작년 5개 펀드를 신규 결성하며 2100억원의 투자 재원을 마련한 게 올해 대규모 투자로 이어졌다는 분석이다.

한국투자파트너스 또한 17개에 달하는 벤처조합을 중심으로 전방위적인 투자에 나섰다. 벤처펀드(1155억원)와 PEF(38억원)를 합쳐 1193억원을 투입했으며, 게임·소프트웨어 개발사 아이지에이웍스에 가장 많은 65억원을 지원했다.

뒤를 이어 스마일게이트인베스트먼트와 인터베스트가 각각 809억원, 733억원을 투자했다. 두 VC는 벤처펀드로 비이오기업 '디앤디파마텍'에 투자했다는 공통점이 있다.

스마일게이트인베스트먼트의 경우, 프로젝트 펀드인 '스마일게이트 바이오산업펀드 2호'로 디앤디파마텍에만 400억원을 집행했다. 인터베스트 역시 '디앤디파마텍인터베스트투자조합'과 '디앤디파마텍인터베스트IBKC투자조합'을 활용해 대규모 투자를 단행했다.

투자 업종은 바이오·의료와 정보통신기술(ICT)이 주를 이뤘다. 지난해에 이어 올해까지 바이오 기업 성장성에 대한 기대와 5G 반사이익이 이어지고 있다는 평가다. 바이오 의료업종 투자비중은 작년말 24.6%에서 올 상반기 27.2%로 증가했다. 반면 게임과 화학 소재, 전기, 기계, 장비 등의 분야는 2017년 이후 투자 비중이 매년 줄어들고 있다.

◇ 셀리드·유바이오로직스 등 바이오 회수 잭팟

올 상반기 VC 투자금 회수의 최대 효자는 '바이오'였다. 셀리드와 유바이오로직스 , 올릭스 투자 성과가 단역 돋보였다. 또 컴퍼니케이파트너스 등 중형 VC들도 두 자릿수대 내부수익률(IRR)로 펀드를 청산하면서 성공적인 회수 스토리를 써내려갔다. 다만 지난해와 비교해 카페24나 빅히트엔터테인먼트와 같은 메가딜이 없었던 탓에 회수 시장 규모 자체는 줄어든 것으로 나타났다.

한국투자파트너스는 2014년 첫 투자에 나섰던 유바이오로직스 투자금을 회수해 멀티플 6.8배, IRR 84%를 기록했다. 당시 '한국투자글로벌프론티어펀드 20호'를 통해 투자한 32억원은 187억원이 돼서 돌아왔다. KTB네트워크는 바이오벤처 셀리드에 8억원을 투자해서 137억원을 회수했다. 코오롱인베스트먼트 또한 RNAi 개발업체인 올릭스 투자금 회수로 멀티플 3.9배를 찍었다.

모바일게임 검은사막을 서비스하는 펄어비스도 VC들을 웃게 만들었다. 코오롱인베스트먼트와 데브시스터즈벤처스는 각각 2개 벤처조합으로 펄어비스에 투자해 최대 170%대 IRR을 달성했다. 여기에 더해 데브시스터즈는 모바일 게임 에픽세븐 개발사 슈퍼크리에이티브 투자금 회수로 IRR 188.97%, ROI 882.47% 잭팟을 터뜨렸다.

PEF 부문에서는 한투파의 에이치엘비생명과학 투자성과가 유독 빛났다.'한국투자글로벌제약산업 육성사모투자전문회사'를 통해 30억원을 투자했던 한투파는 총 152억원의 이익을 냈다. IRR은 317%에 달했으며, 멀티플 6.1배를 기록했다.

벤처펀드 청산조합 수익률은 TS인베스트먼트가 가장 좋았다. 2012년에 결성한'TS 2012-5 세컨더리투자조합'이 코아스템과 휴메딕스 등 바이오 포트폴리오에 힘입어 IRR 20.76%로 청산됐다.

성과 내기가 어렵다고 인식되던 특수 분야 펀드들에서 우수한 청산 실적이 나온 점도 눈에 띈다. 미래에셋벤처투자는 상반기 '미래에셋 사회적기업 1호 투자조합'을 'IRR 12.6%, 멀티플 1.72배'의 우수한 실적으로 청산했다. 올해 증시에 입성한 컴퍼니케이파트너스도 '농림축산투자조합'과 '방송정보통신 투자조합'을 청산해 모두 두 자릿 수익률을 달성했다. PE 펀드의 경우 상반기에 단 한 건의 청산도 없었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수출입은행, 상반기 출자사업에 14곳 출사표

- 카카오, 2억달러 교환사채 발행 '공식화'

- [Red & Blue]수급 몰리는 피제이메탈, 알루미늄 시세 급등 '수혜'

- 이에이트, 가천대·길병원과 '디지털 트윈 병원' 구축 MOU

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업

- [뮤지컬 제작사 열전]EMK컴퍼니, 고속성장 비결은 '대기업과 10년 동맹'

- 모트롤 인수 추진하는 두산그룹, 3년 전과 달라진 건

- [LG화학의 변신]패착된 NCC 증설, 자산 유동화 '제값 받기' 관건

- [캐시플로 모니터]포스코인터 '조단위 투자' 거뜬한 현금창출력

- [항공사 기단 2.0]'공격 확대' 에어프레미아·이스타, 매출·리스 줄다리기