오라이언운용, '회생 진입' 이엘케이 CB 회수 가능성은 [메자닌 투자 돋보기]총 투자액 28억 중 9억 엑시트 '요원'…인가전 M&A 성공 기대

이민호 기자공개 2019-08-22 08:00:00

이 기사는 2019년 08월 20일 13:38 thebell 에 표출된 기사입니다.

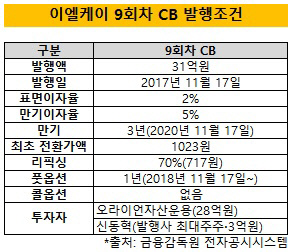

이엘케이 전환사채(CB)에 투자한 오라이언자산운용이 엑시트 막판 암초를 만났다. 이엘케이가 회생절차에 진입하며 총 투자금액의 3분의 1에 해당하는 물량이 묶였다. 오라이언자산운용은 조만간 진행될 예정인 이엘케이의 회생계획안 인가전 인수합병(M&A)을 통한 회수에 기대를 걸고 있지만 이마저도 변제 후순위인 회생채권자 지위상 전량 회수 가능성에는 의문이 따른다.20일 금융투자업계에 따르면 오라이언자산운용은 이엘케이가 2017년 11월 발행한 총 31억원 규모 9회차 CB의 대부분인 28억원어치를 인수했다. 이엘케이 9회차 CB 인수를 위해 조성한 프로젝트펀드인 '오라이언메자닌전문투자형사모투자신탁제5호'를 이용했다.

|

이엘케이는 스마트폰, 태블릿PC, 노트북, 대형TV 등에 소요되는 터치스크린패널(TSP·Touch Screen Panel)을 주요 제품으로 생산하는 업체다. 지난해 연결 기준 매출액 1960억원의 99.1%(1821억원)가 TSP에서 발생했다. 삼성전자에 대한 매출액(1022억원)이 전체 매출액의 절반 이상 차지하고 있으며 BOE, HP, LG전자도 주요 매출처로 확보하고 있다.

이엘케이는 지난해 감사보고서 감사의견 '의견거절'을 받으며 상장폐지 위기를 맞았다. 내년 4월까지 개선기간을 부여받은 상태다. 하지만 경쟁사 증가에 따른 TSP 판매단가 하락과 과도한 유형자산 투자가 맞물리며 지난 5월초 대전지방법원으로부터 회생절차 개시가 결정됐다. 현재 딜로이트안진을 매각 주관사로 선정해 인가전 M&A 절차를 조만간 진행할 예정이다.

9회차 CB 발행 당시는 TSP 판매단가의 지속적인 하락으로 발생했던 TSP 업계의 치킨게임이 사그라지며 이엘케이가 또 다른 TSP 생산업체 에스맥과 함께 삼성전자 1차 벤더로서의 지위가 공고해지던 시기였다. 오라이언자산운용은 확실한 매출처를 확보한 이엘케이가 꾸준한 실적을 올릴 것으로 전망했다. 2016년 이엘케이가 누적 손실을 털어내는 빅배스(Big Bath)를 단행한 점도 투자매력을 높였다.

9회차 CB 만기는 3년이며 표면이자율과 만기이자율은 각각 2%와 5%로 책정됐다. 다만 회생절차 개시로 채무가 동결되며 분기 단위 이자는 현재 지급이 중단된 상태다. 최초 전환가액은 1023원이었지만 이후 주가 하락으로 현재 792원까지 하향 조정(리픽싱)됐다. 전환청구는 발행 1년 이후부터 가능하도록 했다. 오라이언자산운용에는 발행 1년 이후부터 조기상환을 청구할 수 있는 풋옵션이 부여된 반면 이엘케이에는 중도상환을 요구할 수 있는 콜옵션이 부여되지 않았다.

오라이언자산운용 총 투자분 중 19억원어치는 전환청구가 가능해진 지난해 11월부터 올해 3월까지 순차적으로 보통주로 전환해 장내매각했다. 이 기간 이엘케이 주가는 전환가액(792원)을 웃도는 800~1100원 수준으로 형성돼있었기 때문에 전환분에 한해 차익을 남길 수 있었던 것으로 추정된다.

문제는 회생절차 진입으로 미처 회수하지 못한 9억원어치 물량이다. 총 투자금액의 3분의 1 정도가 묶여있는 셈이다. 오라이언자산운용은 현재 추진하고 있는 이엘케이의 인가전 M&A 성공 가능성에 기대를 걸고 있다. TSP 업황이 부진한 와중에도 삼성전자 1차 벤더 지위를 확보하고 있는 데다 비교적 탄탄한 양산 라인도 구축하고 있어 충분히 매력적인 매물로 보고 있다. 현재 복수의 원매자가 인수에 관심을 보이고 있는 것으로 알려졌다.

다만 오라이언자산운용이 9억원어치 전량을 회수할 수 있을지는 경과를 지켜봐야 할 것으로 보인다. 회생채권 시부인 절차가 완료되기 전 임의 집계한 이엘케이의 전체 채무규모는 약 1000억원에 이른다. 이 중 선순위로 변제받을 수 있는 회생담보권자 몫이 약 200억원으로 파악된다. 인가전 M&A로 형성되는 인수가격에 따라 후순위 회생채권자로 분류되는 오라이언자산운용의 몫도 결정될 것으로 보인다. 인가전 M&A에 실패해 청산 절차를 밟게 될 경우 회수 가능성은 더 줄어들 전망이다.

오라이언자산운용 관계자는 "전체 투자분 28억원 중 19억원에 대해서는 전환차익을 크게 남기고 엑시트했다"며 "인가전 M&A에 성공하면 잔여분 9억원에 대한 회수 가능성도 높아질 것"이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수출입은행, 상반기 출자사업에 14곳 출사표

- 카카오, 2억달러 교환사채 발행 '공식화'

- [Red & Blue]수급 몰리는 피제이메탈, 알루미늄 시세 급등 '수혜'

- 이에이트, 가천대·길병원과 '디지털 트윈 병원' 구축 MOU

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업

- [뮤지컬 제작사 열전]EMK컴퍼니, 고속성장 비결은 '대기업과 10년 동맹'

- 모트롤 인수 추진하는 두산그룹, 3년 전과 달라진 건

- [LG화학의 변신]패착된 NCC 증설, 자산 유동화 '제값 받기' 관건

- [캐시플로 모니터]포스코인터 '조단위 투자' 거뜬한 현금창출력

- [항공사 기단 2.0]'공격 확대' 에어프레미아·이스타, 매출·리스 줄다리기

이민호 기자의 다른 기사 보기

-

- [조달전략 분석]BGF 먹여살리는 캐시카우 'BGF리테일'

- [Board Index/두산그룹]이사회 개최빈도 결정한 그룹 구조조정

- [Board Index/두산그룹]탄탄한 지원 조직, 아쉬운 교육 시스템

- [Board Index/두산그룹]사외이사 겸직 비율 40% 선…타사보다 높은 편

- [Board Index/두산그룹]규제 전문가 다수 포진한 사외이사진

- 사외이사는 누가 뽑아야 할까

- [Board Index/두산그룹]내부절차뿐인 CEO 승계정책…위원회 설치 의지는 밝혀

- [Board Index/두산그룹]'보상위원회 미설치' 사내이사 보수는 내규 준수

- [Board Index/두산그룹]사내이사 배제된 사추위, 독립성 눈길

- [Board Index/두산그룹]사외이사가 이사회 의장인 상장사 '0곳'