'데뷔어' 효성화학, 회사채 연타석 흥행 가능할까 [발행사분석]A급 투심 위축, 금리변동성 변수 vs 수익성 개선 호재

임효정 기자공개 2019-11-20 10:36:19

이 기사는 2019년 11월 19일 08:08 thebell 에 표출된 기사입니다.

올해 공모채 시장에 데뷔한 효성화학(A0, 안정적)이 두번째 채권 발행에 나선다. 수요예측에 앞서 3분기 호실적을 거둔 점은 투심을 자극하는 요인다. 내년부터 베트남 신규 투자에 대한 실적 가시화가 예상되는 점도 호재다.해외 투자가 이어지면서 덩달아 늘어난 재무부담은 한계로 지적된다. 채권시장 내 금리 변동성도 변수다. 금리 상승 불안감이 커지면서 A급에 대한 투심이 다소 위축된 상황이다. 다만 효성화학은 상대적으로 개별민평이 높다는 점에서 이 같은 한계를 상쇄할 수 있을 것이란 기대감도 크다.

◇실적 성장 호재…영업이익률 9%

효성화학은 오는 25일 1200억원 규모의 공모 회사채 발행을 위한 수요예측을 진행할 예정이다. 트랜치(tranche)는 3년물과 5년물로 각각 800억원, 400억원을 구성했다. 발행일은 다음달 3일이며, 대표주관은 KB증권이 맡았다. 이번 발행은 만기가 도래하는 1200억원 회사채에 대한 차환용이다.

공모채 발행을 위한 수요예측은 인적 분할 후 두번째다. 효성화학은 효성이 지난해 6월 지주회사체제로 전환하면서 출범했다. 이후 올해 초 사모채에 이어 공모채 시장에 데뷔하며 조달창구를 넓히고 있다.

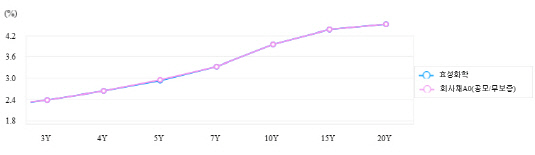

공모채 데뷔전을 치른 건 지난 4월이다. 1000억원 모집에 3배가 넘는 수요를 확보했다. 금리 또한 만족스러웠다. 3년물과 5년물 조달금리는 각각 2.55%, 3.03%다.

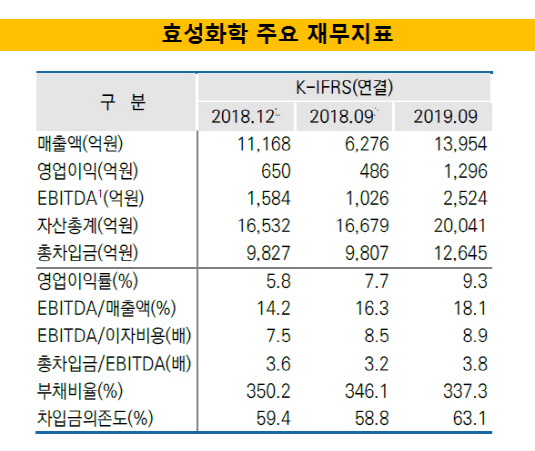

올 3분기 누적 영업이익은 1296억원으로 9%대 영업이익률을 달성했다. 매출의 절반 이상을 차지하는 폴리프로필렌(PP)을 비롯해 테레프탈산(TPA), 필름, 삼불화질소(NF3) 등 전 제품군에 걸쳐 수익성이 개선된 영향이다.

해외시장에 PP사업기반을 확장 중에 있어 성장 기대감도 높다. 효성화학은 베트남에 약 1조4000억원을 투자해 공장을 신설 중이다. 투자 기간은 2021년까지이며, 연간 예상 매출액은 1조1000억원이다.

베트남 투자는 부담요인이기도 하다. 올 9월 말 연결기준 효성화학의 부채비율과 차입금의존도는 각각 337.3%, 63.1%로 차입금 부담이 과중한 수준이다. 지난해 9월말 9000억원었던 순차입금은 1년새 1조2000억원으로 늘었다. 효성화학의 신용등급은 계열지원 가능성으로 한 노치 높은 'A0'를 유지 중이지만 재무건전성에 있어서는 BBB이하로 평가 받고 있는 것도 이 때문이다.

◇상대적으로 높은 수익률, 투심 이끄나

관건은 조달금리를 얼마나 낮출 수 있느냐다. 불과 6개월 전이지만 채권시장 분위기는 달라졌다. 금리 변동성에 상대적으로 리스크가 큰 A급 이하 크레딧물에 대한 투심이 다소 위축된 상황이다.

시장 관계자는 "잦은 발행으로 발행사 대부분 등급 민평 금리보다 개별 민평 금리가 많이 낮아진 것과 비교하면 금리 매력이 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '(여자)아이들+나우어데이즈+우기' 큐브엔터 IP 라인업 확대

- 광동제약, 30억 출자 KD헬스바이오 6개월만에 청산

- [바이오텍 CFO 스토리]CFO는 재무만? 에이비엘의 이재천, BD까지 '전천후'

- [루키 바이오텍 in market]'세번 실패 없다' 셀비온의 도전, '데이터·실적' 선뵌다

- 디앤디파마텍, IPO 신고서 '4차정정'에서도 '멧세라'

- 시노펙스, 대형 스마트 FPCB 모듈 공장 준공

- 대양엔바이오, '초순수용 활성탄' 정부 지원사업 선정

- [LK삼양 뉴비기닝]성장 키워드 '동남아·4대 신사업'

- [이통3사 AI 매치업]sLLM 경쟁, SKT '선착' KT '추격' LGU+ '후발'

- 삼성SDS, 아마존 출신 잇단 영입 '글로벌 공략 속도'