SKT, 새해 공모채 첫 타자…오일허브·CJ프레시웨이 대기 내달 6일 새해 첫 수요예측…증액 규모 고심

임효정 기자공개 2019-12-24 10:27:30

이 기사는 2019년 12월 23일 07:10 thebell 에 표출된 기사입니다.

SKT(AAA)가 새해 공모채 발행의 포문을 연다. SKT는 올해 공모채 시장에서 1조2000억원을 조달한 빅이슈어다. 5G 망구축 투자가 진행 중인 만큼 선제적 조달에 나선 것으로 풀이된다. 이어 A급인 오일허브코리아여수와 CJ프레시웨이도 새해 공모채 발행을 준비 중이다.

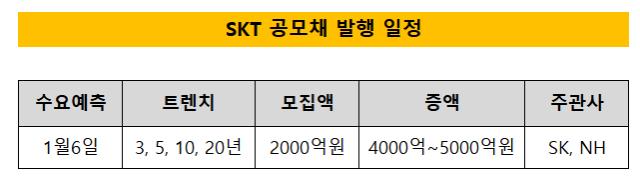

SKT는 다음달 6일 2000억원 규모의 공모채 발행을 위해 수요예측을 진행할 예정이다. 2020년 새해 공모채 시장에 나온 첫 발행사인 셈이다. 주관업무는 SK증권과 NH투자증권이 공동으로 맡는다. 트렌치는 3, 5, 10, 20년으로 구성했다. 증액은 4000억원에서 최대 5000억원 선에서 고민 중인 것으로 파악된다.

SKT를 포함해 국내 통신 3사는 지난해부터 5G서비스에 대해 조단위 투자를 진행해오고 있다. 이번 발행 역시 5G서비스를 구축하는 데 있어 필요한 자금을 확보하기 위한 것으로 풀이된다. SKT는 내년 1600억원 규모의 회사채가 만기를 맞는다. 4월(600억원), 11월(1000억원)으로 아직 여유가 있는 상태다.

A급 가운데 새해 첫 공모채 발행사 후보는 오일허브코리아여수(A+)와 CJ프레시웨이(A)다. 오일허브코리아여수는 1200억원 규모의 공모채 발행을 준비 중이다. 주관업무는 한국투자증권이 맡는다. 오일허브코리아여수는 내년 2월 1500억원 규모 공모채 만기를 앞두고 있다.

앞서 오일허브코리아여수는 올해 500억원의 회사채를 발행했다. 2년 만에 복귀해 6배가 넘는 수요를 확인하며 존재감을 입증한 바 있다.

CJ프레시웨이도 다음달 500억원 규모의 공모채 발행을 앞두고 있다. 트렌치는 3, 5년물이 유력하며, 수요예측 결과에 따라 최대 700억원까지 증액 가능성도 열어뒀다. 이번 발행은 1월 만기가 도래하는 500억원 회사채 차환에 쓸 계획이다.

CJ프레시웨이는 올해 2017년 이후 2년 만에 공모채 발행에 나섰다. 700억원 모집에 5배 이상의 수요가 몰린 덕에 1000억원까지 증액해 발행을 마무리했다. 한 때 회사채 만기물량을 현금으로 상환하기도 했지만 오는 2021년까지 3000억원의 투자 계획이 있는 만큼 차입이 불가피할 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [전환기 맞은 CJ올리브영]원톱 올라선 올리브영, 가맹 대신 직영 '공고히'

- [LG화학의 변신]변화 이끄는 신학철 부회장, 조력자들 면면은

- [그룹사 '시총 뉴노멀']분할·합병으로 성장한 SK그룹, 지형도 바꾼 하이닉스

- [Earning & Consensus]가이던스 웃돈 한화오션, 연간 '흑전'도 이룰까

- [신작으로 보는 게임사 터닝포인트]네오플, 다시 중국에서 현금 쓸어담을까

- [On the move]인재 찾는 한화모멘텀, '독자 경영' 채비 본격화

- [폰드그룹을 움직이는 사람들]김유진 대표, 브랜드 계약 '해결사'로 홈쇼핑 진두지휘

- [한솔그룹은 지금]안착시킨 3세 경영, '본격화' 앞둔 지분 승계

- [방산기업 국산화율 톺아보기]'조함자립' 50년 추진한 HD현대중공업

- [오너경영인 보수 분석]굵직굵직한 오너경영인 많은 LS, 연봉 수준도 ↑

임효정 기자의 다른 기사 보기

-

- 'M캐피탈' 매각 돌입, 제한적 경쟁입찰 방식 유력

- '실사 막바지' 보령바이오파마, 빨라지는 매각 시계

- 메티스톤, 골프복 브랜드 '어메이징크리' 매각 시동

- 라이징스타 '더함파트너스', 티르티르로 첫 엑시트 물꼬텄다

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- SK그룹 AI반도체 '사피온', 최대 2000억 시리즈B 펀딩 추진

- 김경우 대표의 '우리PE 6년' 느낌표

- 자동차 튜닝 전문 '메이튼', 첫 투자유치 나선다

- SK렌터카 인수 후보들, 'SI 잡기' 경쟁 불 붙었다