광주은행 베트남 MSGS, 리테일보다 '기업·IB' 우량 자본비율로 M&A 전면에…소비자금융 과열 판단

원충희 기자공개 2019-12-27 11:18:47

이 기사는 2019년 12월 24일 17:29 thebell 에 표출된 기사입니다.

JB금융그룹이 베트남 현지 증권사를 직접 인수하지 않고 광주은행을 내세웠다. 지주사보다 BIS비율이 높고 해외자회사가 없는 광주은행이 자금여력 등에서 더 낫기 때문이다. 또 기업금융, 투자은행(IB) 위주로 증권사 성장전략을 세운 점을 감안하면 광주은행이 적격이라는 판단이다.광주은행은 지난 16일 베트남 소재의 '모건스탠리 게이트웨이 증권사(MSGS)' 지분 100%를 인수하는 주식매매계약을 체결했다. 인수금액은 195억원으로 MSGS의 자기자본(187억원)보다 약간 높은 수준이다. 현지당국의 승인을 거쳐 내년 1월 31일 인수를 완료할 계획이다.

이번 인수합병(M&A)에서 주목할 부분은 JB금융지주가 아니라 광주은행에 전면에 나섰다는 점이다. 베트남 현지법규상 지주사가 직접 인수할 수 있었다. 해외 M&A 경험 면에선 캄보디아 프놈펜상업은행(PPCB)을 소유한 전북은행도 있다.

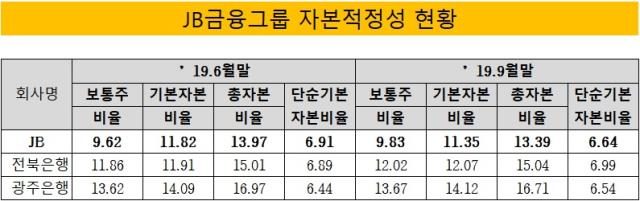

그럼에도 JB금융은 광주은행을 내세웠다. 이유는 크게 두 가지인데 첫째는 인수여력이다. 광주은행은 3분기 말 기준 보통주자본비율(CET1)이 13.67%, BIS총자본비율은 16.71%로 JB금융 내에서 가장 우량한 자본적정성을 갖고 있다.

같은 기간 JB금융의 CET1과 BIS비율은 각각 9.83%, 13.39%다. 중소형 증권사인 MSGS 인수가 불가능한 수준은 아니지만 이후 증자 및 경영관리 측면에서 광주은행이 주체로 나서는 게 더 낫다는 판단이다.

JB금융 관계자는 "지주사는 자회사로부터 배당을 받아 여력을 확보, MSGS에 증자해주는 등의 절차를 거쳐야 하나 광주은행은 곧바로 자금을 쏘면 된다"며 "전북은행은 이미 PPCB를 갖고 있기 때문에 해외진출 경험을 쌓는 차원에서 광주은행이 인수주체로 나섰다"고 설명했다.

또 다른 이유는 MSGS 성장전략이다. 개인신용대출 등 소비자금융(Consumer Finance)보다 기업금융, IB를 중점으로 베트남시장을 공략할 계획이다. JB금융 산하 두 은행 중에서 광주은행이 기업금융과 IB사업 규모가 더 크다. MSGS와 시너지를 고려할 경우 광주은행이 유리한 셈이다.

JB금융은 베트남 소매금융(리테일) 시장이 과열상태이며 진입장벽이 높은 것으로 보고 있다. 결국 MSGS는 리테일보다 도매금융(홀세일즈), IB로 성장해야 한다는 결론을 내렸다. 다만 공격적인 확장보다 점진적으로 규모를 늘려 중상위권 증권사로 키울 방침이다.

전북은행과 광주은행 모두 국내에서 기업금융을 영위하고 있으나 광주은행이 좀 더 규모가 크다보니 부동산 프로젝트파이낸스(PF) 등의 경험이 많다. 이런 역량을 MSGS와 연계한다는 전략이다.

이를 위해 추가 출자를 통한 MSGS 자본확충 계획도 갖고 있다. 광주은행은 지난 13일 이사회를 열고 향후 VDN 기준 6000억동(약 300억원) 범위 내의 증자를 결정했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

- EV첨단소재, 나라장터 엑스포에 '투명LED 필름' 출품

- 카카오, 외화 메자닌 발행 추진

- 대구은행, '계좌 임의개설' 제재 수위 가닥…불확실성 제거

- 전대금융 보폭 넓히는 수은…한도 82억달러로 상향

- [태영건설 워크아웃]우발채무 7000억에 뒤집힌 최종 지분구조

- [금융지주 해외은행 실적 점검]신한카자흐스탄은행, 고집스런 '기회의 땅' 도전 결실

- [보험사 IFRS17 조기도입 명암]ABL생명, 이익체력 약점 노출…저축성이 발목

- [보험사 IFRS17 조기도입 명암]흥국생명, K-ICS 비율 경과조치 적용 꾸준한 개선세

- [저축은행 유동성 진단]다올저축, 예수금·대출 영업 '속도조절'…유동성 우수

원충희 기자의 다른 기사 보기

-

- [기업집단 톺아보기]실적 저하에도 현금 쌓이는 삼성SDS

- [기업집단 톺아보기]삼성전기, 4년 만에 잉여현금흐름 순유출 전환

- 경영진 인센티브의 명암

- [기업집단 톺아보기]삼성SDI, 1조 번 배터리에 시설투자 4조

- [기업집단 톺아보기]삼성디스플레이, 전자 배당에 현금 보유량 감소

- [기업집단 톺아보기]삼성전자, 늘어진 현금 사이클…해법은 '매담대' 확대

- [밸류업 프로그램 리뷰]한미반도체, 트렌드·장래성·주주환원 '3박자'

- [기업집단 톺아보기]'그룹 핵심' 삼성전자, 반도체 재고 증가폭 둔화 '숨통'

- [밸류업 프로그램 리뷰]배당주 코리안리, 자사주 대신 무상증자 택한 이유

- [밸류업 프로그램 리뷰]삼성전자, 연 10조 배당…믿는 구석은 반도체 '흑전'