[공공기관 SRI채권 전망]'사회적 가치' 평가 영향, 시장 폭발 성장①주택금융공사, 지난해 연간 발행규모 추월…하반기 증가 지속 전망

이지혜 기자공개 2020-06-26 10:32:21

[편집자주]

코로나19 사태가 SRI채권 시장 만큼은 비껴갔다. 견고한 신용도를 보유한 공공기관이 주도한 덕분이다. 산업은행이 첫 원화 SRI채권을 발행한 이래 주택금융공사가 바통을 이어받아 대규모 물량을 쏟아냈다. 올 상반기까지 SRI채권 시장은 그야말로 '폭발적 성장세'를 이어갔다. 이제 양적 성장보다 질적 관리다. 사전검증, 사후보고 과정 등으로 관심이 기운다. 공공기관 SRI채권의 발행 과정과 관리 적정성 등을 짚어본다.

이 기사는 2020년 06월 23일 13:22 thebell 에 표출된 기사입니다.

SRI채권(사회책임투자채권) 발행 시장이 올해도 활황이다. SRI채권은 ESG(환경·사회·지배구조, Environmental·Social·Governance)채권이라고도 불리는데 원화로는 2018년 국내에서 처음 발행됐다. 올해 SRI채권 시장의 성장을 놓고 우려의 시선도 많았다. 코로나19 사태로 채권시장이 요동친 데다 투자자 인지도가 여전히 낮아서다.이런 악재를 딛고 SRI채권 시장이 성장세를 이어간 것은 공공기관 덕분이다. 한국주택금융공사가 수십조원 규모의 MBS를 모두 사회적채권(소셜본드)으로 발행한 데 이어 예금보험공사도 대규모 SRI채권 발행에 나섰다. 정부가 공공기관 경영평가에 사회적 가치를 적극 반영한 영향이 컸다.

하반기에도 공공기관이 SRI채권 시장을 견인할 것으로 전망된다. 한국주택금융공사의 발행 예정물량이 아직 많이 남아 있는 데다 정부가 한국판 뉴딜정책을 펴기로 해서다. 자금 조달 계획이 있는 공공기관이 SRI채권 발행을 우선 검토하고 있다는 말도 들린다.

◇공공기관, SRI채권 시장 견인…주택금융공사 물량 ‘폭발’

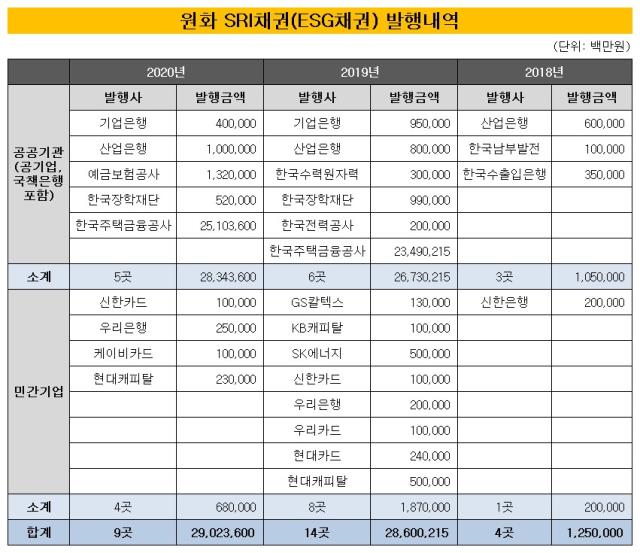

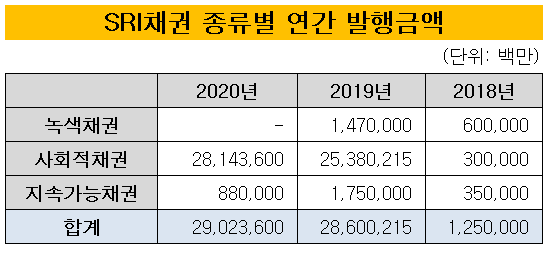

SRI채권 시장의 성장세는 눈부시다. 원화 SRI채권 시장은 2018년 5월 산업은행이 3000억원 규모의 원화 녹색채권(그린본드)을 처음 발행하면서 개화했다. 그해 SRI채권 발행규모가 1조2500억원인 점을 고려하면 지난해 수십배 규모로 시장이 커진 셈이다.

공공기관이 SRI채권 시장의 성장을 이끌었다. 올해 공공기관이 발행한 SRI채권은 전체 발행물량의 97.7%(28조3436억원)에 해당한다. 특히 한국주택금융공사의 발행물량이 25조1036억원으로 가장 많다. 뒤를 이어 예금보험공사와 산업은행이 1조원 규모로 SRI채권을 찍어 자금을 조달했다. 사실상 SRI채권 시장의 대부분이 주택금융공사의 MBS에 의존하는 구조인 셈이다. 민간기업 중에서는 금융기업만 6800억원 규모로 SRI채권을 발행했다. 신한카드와 우리은행, KB카드, 현대캐피탈 등 4곳이다.

올 들어 현재까지 SRI채권 시장에서 민간기업의 존재감은 작다. 지난해 연간 발행량의 절반에도 못 미친다. 지난해에는 민간 금융사 6곳, 비금융 민간기업 2곳이 SRI채권을 발행했다. 특히 SK에너지와 GS칼텍스가 잇달아 녹색채권을 발행하면서 비금융 민간기업의 원화 SRI채권 발행의 물꼬를 텄다. 그러나 올해는 코로나19 사태로 채권시장의 투자심리가 워낙 좋지 않은 탓에 민간기업의 비중도 작아진 것으로 보인다.

◇공공기관 경영평가 지표에 ESG 반영…SRI채권 관심도 ↑

공공기관이 SRI채권 발행에 적극적으로 나선 데는 정부의 공공기관 경영평가가 주효했다. 업계 관계자는 “문재인 정부 들어 사회책임투자 등 사회적 가치가 특히 강조되면서 공공기관들이 SRI채권 발행을 적극 검토하는 것”이라며 “사회적 가치를 중시하는 공공기관 경영평가 결과에 따라 임원 등 경영진 임기와 직원 임금이 결정된다”라고 말했다.

2020년도 공공기관 경영평가편람에 따르면 공공기관 평가지표 중 가장 많은 비중을 차지하는 것은 사회적 가치구현이다. 사회적 가치구현은 문재인 정부가 출범하면서 2018년 새로 생긴 평가지표다. 공공기관의 경우 2018년에는 22점이 배점됐지만 지난해부터 24점으로 늘어났다. 이 중 사회적채권나 지속가능채권은 ‘상생·협력 및 지역발전’에, 녹색채권은 ‘안전 및 환경’ 범주에 들어 점수를 받을 수도 있다.

기획재정부 관계자는 “SRI채권이 지역경제를 활성화하거나 중소기업, 소상공인을 지원하는 데 쓰이고 공공기관이 이를 실적으로 제출한다면 경영평가에 반영될 수 있다”고 말했다.

정부의 이런 기조는 당분간 이어질 것으로 전망된다. 홍남기 경제부총리 겸 기획재정부 장관은 19일 서울정부청사에서 열린 제6차 공공기관운영위원회에서 '2019년도 공공기관 경영실적 평가 결과 및 후속 조치(안)'을 심의·의결하면서 “공공기관의 사회적 가치를 공공성, 효율성과 함께 3대축으로 봤다”고 말했다.

◇한국판 뉴딜 정책, SRI채권 시장 성장 힘 싣나

하반기에도 공공기관이 SRI채권 발행 시장을 이끌 것으로 전망된다. 특히 주택금융공사가 안심전환대출, 보금자리론 등 사업을 지원하기 위해 올해 45조원 규모의 MBS를 발행계획을 세운 점이 결정적 영향을 미칠 것으로 전망된다. 상반기 25조원을 발행했으니 하반기 발행예정물량은 20조원가량 남았다.

녹색채권 발행량이 증가할 수도 있다. 올해 상반기 발행된 녹색채권은 단 한 건도 없다. 사회적채권와 지속가능채권만 각각 28조1436억원, 8800억원 발행됐다. 한국거래소 관계자는 “공공기관이 녹색채권에 큰 관심을 보이고 있지만 자금사용목적이 제한적인 데다 친환경 관련 사업도 적다보니 발행하기가 어려운 실정”이라고 말했다. 그러나 공공시설 등 인프라의 제로에너지화, 녹색산업, 저탄소 에너지 확산 등 그린뉴딜 정책이 시행되면 관련 사업이 대폭 늘어날 수 있다.

현재 한국전력공사의 발전자회사들이 올해 공공기관의 녹색채권 발행의 물꼬를 틀 수 있다는 말도 돈다. 업계 관계자는 “한국전력공사의 발전자회사들이 하반기 녹색채권 발행을 검토하는 것으로 파악된다”며 “정부가 기후 대책과 관련해 국제시장에서 공공기관이 존재감을 보이도록 주문하고 있어 하반기부터 녹색채권 발행량이 증가할 수 있다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

- EV첨단소재, 나라장터 엑스포에 '투명LED 필름' 출품

- 카카오, 외화 메자닌 발행 추진

- 대구은행, '계좌 임의개설' 제재 수위 가닥…불확실성 제거

- 전대금융 보폭 넓히는 수은…한도 82억달러로 상향

- [태영건설 워크아웃]우발채무 7000억에 뒤집힌 최종 지분구조

- [금융지주 해외은행 실적 점검]신한카자흐스탄은행, 고집스런 '기회의 땅' 도전 결실

- [보험사 IFRS17 조기도입 명암]ABL생명, 이익체력 약점 노출…저축성이 발목

- [보험사 IFRS17 조기도입 명암]흥국생명, K-ICS 비율 경과조치 적용 꾸준한 개선세

- [저축은행 유동성 진단]다올저축, 예수금·대출 영업 '속도조절'…유동성 우수

이지혜 기자의 다른 기사 보기

-

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Inside the Musical]쇼노트의 실험 <그레이트 코멧>, 무대와 객석 허물다

- 하이브, UMG와 10년 독점계약...경제적 효과는

- 지난해 BTS 일부 멤버 재계약 금액, 500억대 추정

- 하이브, 대기업집단 지정 초읽기…파급효과는

- [Musical Story]쇼노트, 카카오엔터 IP로 '글로벌' 뮤지컬 만든다

- [Inside the Musical]쇼노트의 '개천용' <헤드윅>, 20년 진기록 비결은

- YG엔터, 음원저작권 '투자'로 보폭 확대 '추가 수익 기대'

- 뮤지컬 시장 '성장의 조건'