[두산그룹 구조조정]클럽모우CC 최고가 제시한 모아건설, 인수자금 조달 방안은현금성 자산 1100억 선, 하나금융 대출 주선 예정···오너가 보증차원 직접 출자 가능성도

이명관 기자공개 2020-07-01 08:38:23

이 기사는 2020년 06월 29일 15:24 thebell 에 표출된 기사입니다.

모아건설이 클럽모우CC 인수자로 낙점된 가운데 1800억원대에 이르는 인수대금을 어떻게 조달할지에 시장의 관심이 쏠린다.모아건설은 하나금융과 손을 잡았다. 보유 현금성 자산을 고려한 선택이다. 계열사를 총 동원하더라도 가용 가능한 현금성 자산의 최대치는 1000억원선이다. 운용자금을 제외하면 수백억원 수준만 활용 가능하다.

모아건설과 컨소시엄을 이룬 하나금융은 모아건설의 부족한 자금을 보충해주는 역할을 할 것으로 보인다. 자금은 대출 형태로 지원할 것으로 점쳐진다. 하나금융에선 하나은행을 비롯해 하나저축은행 등이 대주단으로 나설 가능성이 크다.

IB업계 관계자는 "모아건설이 골프장 인수에 나선 것이 이번이 처음이 아니다"라며 "작년 아트밸리CC 인수를 목전에 두고 무산된 전적이 있는데, 당시에도 하나금융과 컨소시엄을 이뤄 인수를 추진했다"고 말했다.

모아건설의 보유 현금성 자산을 고려하면 대출 비중은 60%대에 이를 것으로 보인다. 자산 거래에서 통상적인 대출한도(LTV비율)는 70% 선이다.

모아건설이 응찰가로 제시한 1850억원이다. 이중 740억원은 직접 마련하고 나머지 1110억원이 담보대출이 될 가능성이 크다. 인수주체로 나서는 모아미래도의 작년말 기준 보유 현금성 자산은 889억원이다. 다소 빡빡할 수 있지만 부족하지는 않다. 운용자금 명목으로 일정 수준을 남겨놔야 한다고 하더라도 계열사를 동원하는 방법을 택하면 된다. 모아건설 계열의 전체 현금성 자산은 1112억원이다.

특히 후순위로 오너가 직접 100억원 가량 출자할 가능성도 있다는 게 시장의 시각이다. IB업계 관계자는 "1금융권 50%, 2금융권 10%에 오너가 후순위로 100억원 가량을 출자하는 형태로 구조를 짰을 것"이라며 "이 경우 회사가 에쿼티로 넣어야할 자금 규모는 600억원 안팎으로 줄어든다"고 설명했다.

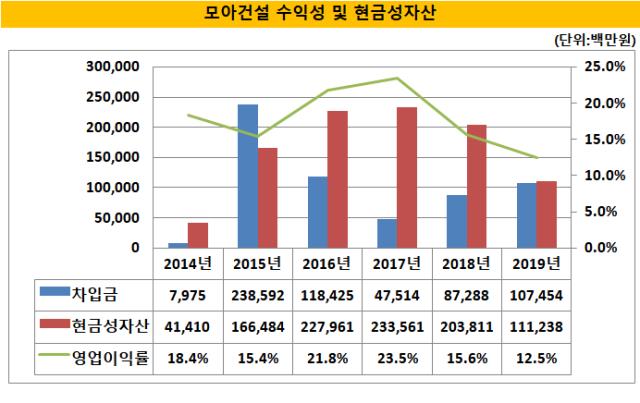

여기에 향후 꾸준히 유입되는 분양 수익도 있다. 모아건설은 초기 임대주택을 중심으로 사업을 벌여오다 2000년대 후반부터 본격적으로 자체 개발사업을 벌여왔다. 직접 시행과 시공을 하는 자체 개발사업은 수익성이 우수한 편이다. 모아건설 계열의 영업이익률은 두 자릿수를 기록 중이다. 2014년부터 작년까지 연평균 영업이익률은 무려 18%에 이른다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

이명관 기자의 다른 기사 보기

-

- 펀드 도우미 사무관리사, 작년 성과 비교해보니

- 신생 HB운용, 설립 1년만에 대표 교체 '강수'

- [운용사 배당 분석]퍼시픽운용 고배당 지속…모기업 화수분 역할

- [운용사 배당 분석]현대인베운용, 넉넉한 잉여금 바탕으로 통큰 배당

- 운용사 사업다각화 고민, '정부 출자사업'에 향한다

- GVA운용, 펀딩 한파속 메자닌 투자 신상품 출격

- 서울 다동 패스트파이브타워 대출 결국 'EOD'

- [배당ETF 돋보기]미래에셋 '미국나스닥100커버드콜' 분배율 '으뜸'

- [운용사 배당 분석]에셋플러스운용, 2년 연속 고배당 기조 유지

- "고객 신뢰 관계 형성, 1순위는 유연성"