'언택트 선방' SK하이닉스, 빚부담 해소 과제 [Earnings & Credit]영업익 호황기 못 미쳐, '긴축경영' 차입 감축 지속해야

양정우 기자공개 2020-07-28 15:37:34

이 기사는 2020년 07월 27일 07:35 thebell 에 표출된 기사입니다.

SK하이닉스(AA0, 안정적)가 코로나19로 암울했던 2분기 깜짝 실적을 거뒀다. 재택 근무 등 언택트(비대면) 특수로 메모리 반도체의 수요가 급증한 게 전화위복의 계기였다.하지만 반도체 슈퍼 호황이 끝난 후 부쩍 늘어난 차입 부담이 아직 버겁다. 긴축 경영 모드에 들어가 자금 지출을 타이트하게 조정했으나 차입 감축의 성과를 내지 못했다. 신용평가사의 불안감을 해소하려면 수익성 개선이 재무적 변화로 이어져야 한다는 진단이다.

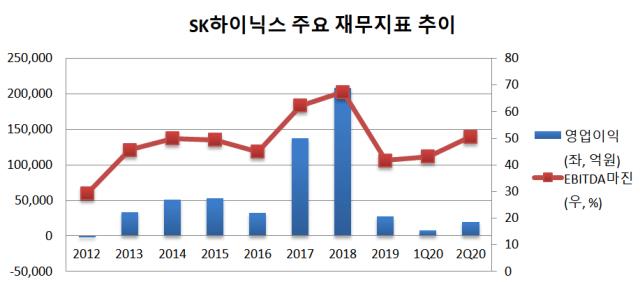

◇코로나19 전화위복, 영업익 전망치 훌쩍…EBITDA마진 50%대 회복

SK하이닉스는 올해 연결기준 2분기 영업이익이 1조9467억원을 기록해 전년보다 205.3% 급증했다고 공시했다. '어닝 서프라이즈'급 실적이다. 매출액(8조6065억원)과 당기순이익(1조2642억원)도 전년과 비교해 각각 33.4%, 135.4% 늘어났다.

무엇보다 언택트 바람에 수혜를 입었다. 코로나19 여파로 비대면 시장이 성장하면서 서버와 그래픽 제품의 판매가 늘었다. D램 출하량은 전분기보다 2% 증가했고 평균판매가격(ASP)은 15% 상승한 것으로 집계됐다. 낸드플래시에서도 솔리드스테이트드라이브(SSD) 수요에 적극 대응한 게 호실적을 뒷받침했다.

2분기 실적에선 에비타(EBITDA)마진이 50.6%로 회복하는 성과를 냈다. 반도체 산업이 대규모 장치 산업인 터라 신용평가업계는 수익성 지표로 EBITDA마진을 활용하고 있다. 슈퍼사이클 때 60%를 웃돌던 수치는 지난해 41%까지 낮아졌다. 초호황 시기가 끝나면서 매출 규모가 급감하자 고정비 부담까지 떠안아야 했다. 큰 폭으로 줄어든 현금 창출력은 지난해 차입 부담을 고조시킨 주범이었다.

지난해 초까지 순현금 기조를 유지해 왔으나 불과 1년만에 순차입금이 8조원 수준으로 껑충 뛰었다. 매분기 영업이익이 급격히 줄어들면서 재무 여력이 빠르게 소진됐다. SK하이닉스가 투자 축소를 필두로 긴축 경영에 나서기로 결론을 내린 배경이다.

◇투자 축소, 긴축 경영 체제 '착착'…차입 감축 미흡, 불확실성 여전

올 들어 투자 축소 방침을 성실하게 이행하고 있다. 2분기 현금흐름표상 유형자산의 취득 규모(2조2140억원)는 전년(4조1480억원)의 절반 수준으로 감소했다. 예년 수준을 크게 밑도는 수치다.

운전자본 역시 타이트하게 관리한 것으로 해석된다. 올해 2분기 영업활동 현금흐름(3조3620억원)이 크게 늘어난 건 운전자본 증감에 따른 현금 유출을 전년보다 3조5000억원 가량 줄였기 때문이다. 매출채권과 매입채무, 재고자산을 최대한 유동성을 확보하는 쪽으로 관리한 결과다.

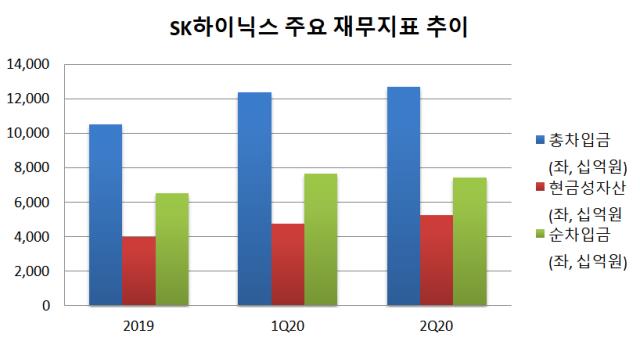

다만 긴축 경영 모드에 들어간 게 차입금 감축이라는 결실로 이어지지 않았다. 올해 2분기 말 기준 총차입금(리스부채 제외)은 12조6900억원을 기록해 매분기 증가 추세(지난해 말 10조5240억원)를 유지했다. 물론 올들어 가파른 증가세가 확연히 꺾인 건 소기의 성과로 여겨진다.

순차입금의 경우 수익성 개선을 토대로 추세 전환을 이뤘다. 올해 1분기 말 7조6740억원에서 2분기 말 7조4250억원으로 소폭 감소했다. 하지만 이런 차입 규모는 여전히 SK하이닉스 여건에서 과중하다는 평가다. 지난해를 기점으로 국내 신용평가사의 등급하향 트리거인 '순차입금(리스부채 포함)/EBITDA 0.3배 초과'와 '차입금의존도 10% 초과'를 모두 충족하고 있다.

긴축 경영에 주력하고 있으나 차입 부담의 불안감이 완전히 가시지 않고 있다. 물론 2분기가 배당 시즌(배당금 지급 6840억원)인 점을 감안해도 자금 수지를 더 보수적으로 관리할 여력이 있을지 미지수다. 8조원 수준의 순차입금을 과거 순현금 기조로 뒤바꾸려면 차입 감축이 숨가쁘게 이뤄져야 한다.

글로벌 신용평가사 무디스는 SK하이닉스의 2분기 실적에 발빠르게 코멘트를 내놨다. 현금 창출력(EBITDA)의 성장은 긍정적이지만 부채 감축의 불확실성이 여전한 것으로 진단했다. 그러면서 기존 등급(Baa2)에 부여한 부정적 아웃룩을 고수했다.

◇순현금 기조 복귀, 중장기 접근 모색…하반기 반도체 업황 안갯속

올해 2분기 실적이 시장 컨센서스를 뛰어넘었지만 아직 슈퍼 호황 시절엔 크게 못 미친다. 2018년 2분기 영업이익과 EBITDA는 각각 5조5740억원, 7조1460억원에 달했다. 이번 분기의 2배를 훌쩍 넘는 실적이다. 전성기에 고수한 순현금 기조에 다가서기까지 갈 길이 멀다.

하반기 반도체 업황의 불확실성이 높다는 평가다. 코로나19 사태를 전후해 반도체 가격의 상승세가 유지됐지만 근래 들어 하락세로 바뀌었다. DDR4 8Gb D램 현물 가격은 4월 초 3.6달러대로 연고점을 찍은 후 3개월 이상 하락하고 있다. 상반기 글로벌 고객사가 반도체 재고 물량을 축적한 뒤로 수요가 감소하고 있다는 진단이 나온다.

SK하이닉스도 하반기 D램의 ASP 조정이 불가피한 상황으로 보고 있다. 하지만 중장기적으로는 메모리 반도체 수요가 견고할 것으로 전망한다. 저점을 다진 후 재차 상승 추세로 돌아설 것으로 기대하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '(여자)아이들+나우어데이즈+우기' 큐브엔터 IP 라인업 확대

- 광동제약, 30억 출자 KD헬스바이오 6개월만에 청산

- [바이오텍 CFO 스토리]CFO는 재무만? 에이비엘의 이재천, BD까지 '전천후'

- [루키 바이오텍 in market]'세번 실패 없다' 셀비온의 도전, '데이터·실적' 선뵌다

- 디앤디파마텍, IPO 신고서 '4차정정'에서도 '멧세라'

- 시노펙스, 대형 스마트 FPCB 모듈 공장 준공

- 대양엔바이오, '초순수용 활성탄' 정부 지원사업 선정

- [LK삼양 뉴비기닝]성장 키워드 '동남아·4대 신사업'

- [이통3사 AI 매치업]sLLM 경쟁, SKT '선착' KT '추격' LGU+ '후발'

- 삼성SDS, 아마존 출신 잇단 영입 '글로벌 공략 속도'

양정우 기자의 다른 기사 보기

-

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [IB 풍향계]퓨리오사AI, 주관사 선정…축소되는 리벨리온 후보군

- [IPO 모니터]'엔켐 후광' 이피캠텍, NH증권과 상장 나선다

- [IB 풍향계]삼성 IB 헤드, '골드만 네트워크'로 IPO·M&A 종횡무진

- IPO 빅딜 휩쓴 '미래에셋·삼성'…격전마다 '승전보'

- '4조 밸류' 퓨리오사AI, 상장주관사 '미래·삼성'

- 상장 나선 이피캠텍, '나홀로 질주' 엔켐 덕보나

- [thebell desk]지배구조 재편? "문제는 주주야!"

- [Rating Watch]AAA 복귀 '첫발' 현대차…미동없는 한기평은 '언제쯤'