[저축은행업 리스크 점검]사면초가 지방 중소형사 '매각만이 살길'⑦부실 징후 다수, 주인 바뀐 애큐온·라이브 등 '기사회생' 모범사례

이장준 기자공개 2020-09-11 07:24:10

[편집자주]

'저축은행 사태' 이후 10년 가까운 세월이 흘렀다. 촘촘한 규제 속에서도 상당수 저축은행들이 고속 성장을 이루며 체질을 개선한 양상이다. 문제는 양극화다. 일부 대형사는 지방은행을 넘어설 만큼 수익성이 나아졌지만 지방 중소형사는 경쟁력을 잃었다. 당국 규제 완화를 통한 재편 필요성이 제기된다. 생사기로에 다시 서게 된 저축은행들의 현주소를 짚어본다.

이 기사는 2020년 09월 10일 07:29 thebell 에 표출된 기사입니다.

저축은행이 계속해서 역대 최대 수준의 순이익을 경신하고 있지만 지방 중소형사엔 다른 세상 얘기다. 수년째 성장이 정체되면서 수익성과 건전성이 악화한 경우가 다반사다. 당장은 매각설이 나오지 않더라도 언제든 매물화될 수 있다는 게 업계 중론이다.코로나19로 인해 지역 경기가 침체된 만큼 이들이 부실화할 가능성도 충분하다. 당장은 대출 만기 연장, 이자유예 조치 등에 가려져있지만 내년에는 부실이 가시화될 수 있다는 우려가 제기된다. 금융당국이 인수·합병(M&A) 규제 완화를 통해 중소형사가 엑시트할 수 있는 기회를 마련해줘야 한다는 지적이다.

◇업계 순익 역대 최대…비수도권 은행은 수익·건전성 '흔들'

올 상반기에도 저축은행 업권은 성장세를 지속했다. 6월 말 업계 총자산은 82조6000억원이다. 1년 전 70조8000억원보다 16.7% 증가했다. 상반기 순이익은 6840억원으로 1년 전 5976억원과 비교했을 때 14.5%가 늘어났다.

자본적정성 및 건전성 지표도 양호하다. BIS 기준 자기자본비율은 14.86%로 1년 전 14.88%와 유사한 수준을 기록했다. 저축은행은 자산이 1조원 이상일 경우 BIS 비율을 8%, 1조원 미만이면 7%를 유지해야 한다. 이를 고려하면 여력은 충분하다.

연체율도 6월 말 기준 3.7%로 작년 말과 같은 수준이다. 통상 회계연도 말에 매·상각을 통해 부실채권을 정리하는 점을 고려하면 개선된 것으로 보인다.

하지만 이는 업계 평균이라는 점을 주목해야 한다. 지방 저축은행 상황만 놓고 보면 크게 달라진 게 없다. 오히려 수익성이 악화한 경우도 허다하다.

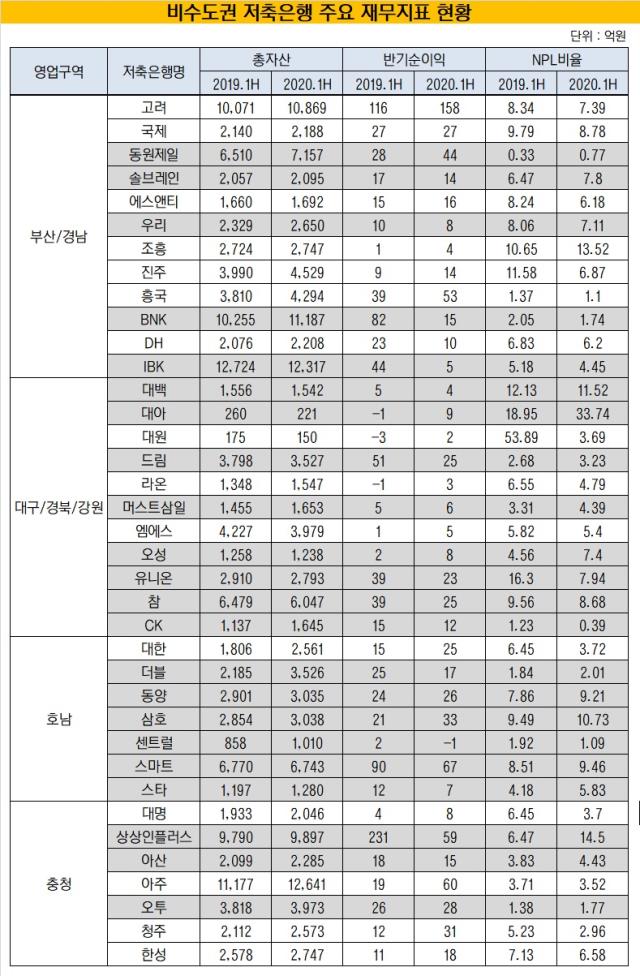

비수도권 저축은행 37개 가운데 15개 저축은행의 순이익이 1년 전보다 줄어든 것으로 파악됐다. 이들 37개사의 상반기 순이익은 883억원을 기록했다. 1년 새 190억원 감소했다.

특히 지역에선 어느 정도 규모가 있는 저축은행들도 부진했다. BNK저축은행과 IBK저축은행은 상반기 15억원, 5억원의 순이익을 기록했다. 1년 전보다 각각 81.7%, 88.6%씩 감소한 수준이다. 같은 기간 상상인플러스저축은행도 74.5% 줄어든 59억원의 순이익을 올렸다.

대구 지역에서도 '톱3' 안에 포함되는 참저축은행과 드림저축은행도 순이익이 크게 꺾였다. 참저축은행의 상반기 순이익은 1년 새 35.9% 줄어든 25억원을 기록했다. 드림저축은행도 1년 새 51% 감소하며 참저축은행과 같은 수준의 순이익을 냈다.

저축은행 관계자는 "지방은행은 제약이 없고 신협도 여신 구역이 풀리는데 저축은행만 지역 의무대출 규제에 묶여 힘들어지고 있다"며 "지방 경기까지 어려워지며 중소형 저축은행들의 수익성이 더욱 악화했다"고 밝혔다.

건전성이 악화한 경우도 많았다. 비수도권 저축은행 14개사가 1년 전보다 고정이하여신(NPL)비율이 상승했다. 비수도권 전체 평균 NPL비율 자체는 1년 새 7.8%에서 6.6%로 개선했으나 건건이 악화한 케이스가 있었다.

대아저축은행의 NPL비율은 6월 말 33.7%를 기록했다. 1년 전 19%보다 크게 올랐다. 호남 지역에서는 대한·센트럴저축은행을 제외한 모든 저축은행의 NPL비율이 상승하기도 했다.

감독당국에서도 이를 예의주시하는 분위기다. 금감원 관계자는 "지방에 있는 작은 저축은행들은 대출 1~2건만 부실이 나도 여파가 큰 만큼 유의 깊게 보고 있다"고 전했다.

◇매각 은행 정상화 '청신호'…코로나19 잠재위험↑ 규제 완화 '골든타임'

지난해부터 현재까지 매각 작업을 마친 저축은행은 애큐온·라이브·대한·스마트저축은행 등 4곳이다. 여기서 스마트저축은행을 제외하면 수익성과 건전성이 모두 개선됐다. 매각 이후 경영 정상화가 이뤄진 셈이다.

애큐온저축은행의 경우 6월 말 총자산이 2조9492억원을 기록했다. 1년 전 2조2084억원보다 33.5% 늘어나며 유진저축은행을 제치고 업계 6위로 도약했다.

모회사인 애큐온캐피탈과 시너지를 내며 상반기에만 112억원의 순이익을 올렸다. 1년 전에는 순이익이 34억원에 불과했다. NPL비율 역시 1년 새 9.66%에서 4.75%로 떨어졌다.

사실상 개점 휴업상태였던 옛 삼보저축은행도 새 주인을 맞아 라이브저축은행으로 이름을 바꾼 뒤 고속 성장했다. 1년 전 297억원이었던 자산은 올 6월 말 기준 5660억원까지 증가했다. 상반기 순이익 역시 흑자로 돌아서 80억원을 기록했다.

대한저축은행도 지난해 7월 대광건영이 대주주 적격성 심사를 통과한 이후 줄곧 성장세다. 총자산은 1년 새 1806억원에서 2561억원으로 늘었다. 순이익도 같은 기간 66.7% 증가했다.

이처럼 매각 이후 경영 정상화를 이룬 사례를 참고해 M&A 규제를 완화해야 한다는 목소리가 높아진다. 특히 인수 여력이 있는 대형 저축은행이 지방 소형사를 인수하면 영업구역을 넓혀주는 식으로 업권 내에서 자연스럽게 문제를 해결할 수 있을 것이란 분석이 나온다.

코로나19 이후 잠재 부실 가능성도 여기 힘을 보탠다. 정부가 내년 3월까지 대출만기 연장, 원리금 상환 유예 등 조치를 취하면서 현재 건전성 지표가 실제 부실화 가능성을 나타내지 못하는 상황이다.

업계 관계자는 "매각설이 나오면 부인하지만 규제만 풀리면 시장에 나올 잠재 매물이 많은 것으로 알고 있다"며 "중소형사가 부실화하기 전 엑시트할 기회를 줘야 한다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

- '심혈관 질환 타깃' 카리스바이오, iPSC-EC 임상 본격화

- [이스트소프트는 지금]'알집' 신화로 세운 종합 ICT그룹 '경고등 켜졌다'

- '사랑의열매' OCIO, NH증권 수성 여부 촉각

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다