윈팩 오너, 콜옵션 활용 '지배력' 유지 최대주주 티엘아이, 19억 투입 6회 CB 인수…경영권 매각 가능성 열어둬

김형락 기자공개 2020-09-17 09:18:52

이 기사는 2020년 09월 15일 15:55 thebell 에 표출된 기사입니다.

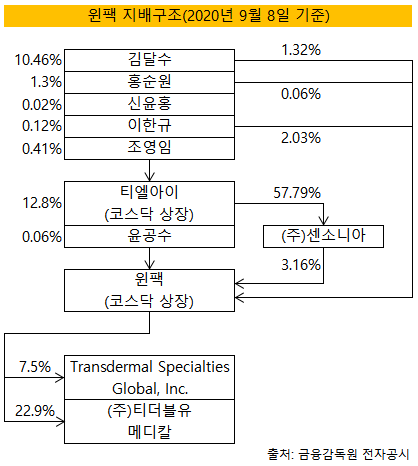

반도체 패키징·테스트 공정업체 '윈팩'의 오너인 김달수 티엘아이 대표이사가 전환사채(CB) 매수청구권(콜옵션)을 지배력 유지 안전판으로 활용하고 있다.기존에 발행했던 윈팩 CB가 주식 전환 기간에 진입하자 티엘아이를 활용해 콜옵션을 행사했다. CB 물량을 포함해 최대주주(특별관계자 포함) 지배력 20%선을 지켰지만 추가 지분 확대 계획이 없다는 점에서 원팩 경영권 매각을 염두에 둔 행보로 풀이된다. 원팩과 티엘아이는 모두 코스닥 상장사다.

15일 업계에 따르면 액정표시장치(LCD) 패널 부품 등 시스템 반도체(비메모리 반도체) 설계업체 티엘아이는 지난 7일 콜옵션을 행사해 53억원 규모의 윈팩 미상환 6회 CB 중 19억원가량을 인수했다. 전환청구권을 행사하면 윈팩 보통주 133만9285주(전환가액 1344원 기준)를 손에 쥘 수 있다. CB 인수대금은 티엘아이의 자기자금으로 치렀다.

콜옵션으로 확보한 6회 CB는 티엘아이가 윈팩 최대주주 지위를 유지하는 안전판으로 작용하고 있다. 투자자가 가지고 있던 CB를 인수해 전환청구권 행사에 따른 최대주주 지분 희석 물량을 줄였기 때문이다. 추후 티엘아이가 보유 CB를 주식으로 전환해 윈팩 지배력을 보강할 수도 있다.

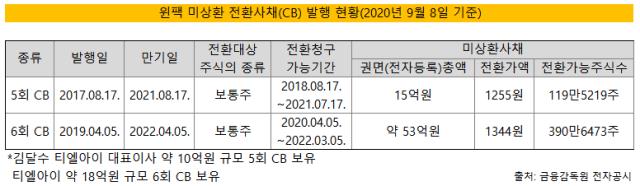

현재 윈팩은 2017년 발행한 15억원 규모의 5회 CB, 2019년 발행한 6회 CB 등이 미상환 상태로 남아있다. 두 CB 모두 주식 전환 청구 기간에 들어왔고, 전환가액 보다 최근 주가(지난 14일 종가 1685원)가 높다. 언제든 주식 전환 물량으로 나올 수 있는 상황이다.

티엘아이가 가진 물량을 제외한 6회 CB(약 35억원 규모)는 케이비-브레인 코스닥 스케일업 신기술사업투자조합, 에이원자산운용 펀드 등 기관 투자자들이 들고 있다. 투자금 회수방안으로 전환청구권 행사가 유력하다. 김 대표가 보유 중인 물량을 뺀 5회 CB(약 5억원 규모)도 주식 전환 대기 물량으로 남아있다.

윈팩은 김 대표를 정점으로 한 지배구조를 구축하고 있다. 김 대표는 티엘아이를 지렛대로 윈팩 지배력을 확보했다. 지난 8일 기준 티엘아이는 윈팩 지분율 12.83%(보통주 485만1180주)를 보유한 최대주주다. 김 대표는 지난 6월말 기준 티엘아이 지분율 10.46%(보통주 103만2980주) 보유한 최대주주다. 1998년 티엘아이를 설립한 창업주이기도 하다.

다만 티엘아이가 가진 윈팩 지배력은 낮은 편이다. 최대주주와 특별관계자 보유 주식을 합해도 지분율은 19.46%(보통주 735만7516주)다. 2011년 티엘아이가 윈팩 지분율 68.28%(구주)를 196억원에 인수한 뒤 지배력이 점차 약화됐다. 티엘아이가 보유 지분을 일부 처분하고, CB 주식 전환과 유상증자로 윈팩 발행주식수가 늘어나면서 최대주주 지분율이 희석됐기 때문이다.

눈길을 끄는 부분은 티엘아이가 당분간 윈팩 지분율을 20% 수준으로 유지할 계획이라는 점이다. 특히 2016년 윈팩을 연결대상 종속기업에서 제외하고, 관계기업으로 분류하고 있다. 티엘아이가 윈팩 경영권 지분을 매각할 가능성을 열어 둔 셈이다.

티엘아이 관계자는 "윈팩 CB 인수는 티엘아이 이사회에서 결정한 사안"이라며 "현재 윈팩 추가 지분 확대 계획은 없다"고 말했다. 이어 "윈팩 지분 매각 제안이 들어오면 검토할 수 있다"며 "주력사업인 반도체 패키징·테스트 사업을 잘 유지할 수 있는 곳을 전제조건으로 두고 있다"고 설명했다.

티엘아이는 2017년부터 윈팩 지분 매각을 추진해왔다. 당시 윈팩은 수익성 악화 수렁에 빠져있었다. 2015년부터 2017년까지 영업적자를 기록했다. 최근 매출 성장과 수익성 회복을 이뤘지만 매각 기조는 유효하다.

윈팩은 올해 상반기 매출액이 전년 동기 대비 55% 늘어난 583억원을 기록했다. 같은 기간 영업이익은 664% 증가한 41억원으로 나타났다. 매출액 중 77%(451억원)를 패키징 공정에서 거뒀다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [태영건설 워크아웃]계속기업가치 1.1조 vs 청산가치 1조

- '업스테이지 투자' 미래에셋벤처, AI포트만 2000억 '베팅'

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

김형락 기자의 다른 기사 보기

-

- [기업집단 톺아보기]코스피 이전 추진하는 파라다이스, 거버넌스 재편 과제

- [Board Index/BSM분석]롯데쇼핑, 기업 운영 경험도 이사회 필요 역량

- [Board Index/롯데그룹]이사진 출석률 100%인 상장사는 한 곳뿐

- [Board Index/롯데그룹]롯데지주는 부결 의안, 계열사엔 보류 의견

- [유동성 풍향계]CJ올리브영, 유보 이익으로 만든 FI 지분 매입 자금

- [Board Index/롯데그룹]사추위에 대표이사 두는 롯데케미칼

- [Board Index/롯데그룹]비상장사부터 시작한 대표·의장 분리

- [Board Index/롯데그룹]계열사 21곳 움직이는 이사진 147명

- [CFO는 지금]롯데하이마트, 자본준비금으로 배당 재원 쌓는 이유는

- [About CFO]빙그레, 고재학 상무 이사회 합류 이유는