DMS, 할인가에 산 '비올'…스팩 상장 차익 '240억' [오너십 시프트]②지배주주 이슈로 저가 매입, 인수가 165억→합병 가치 406억

박창현 기자공개 2020-10-29 07:53:56

[편집자주]

기업에게 변화는 숙명이다. 성장을 위해, 때로는 생존을 위해 변신을 시도한다. 오너십 역시 절대적이지 않다. 오히려 보다 강력한 변화를 이끌어 내기 위해 많은 기업들이 경영권 거래를 전략적으로 활용한다. 물론 파장도 크다. 시장이 경영권 거래에 특히 주목하는 이유다.

이 기사는 2020년 10월 27일 14:46 thebell 에 표출된 기사입니다.

'비올'을 인수한 'DMS'가 투자 잭팟을 눈앞에 두고 있다. DMS는 지배구조 이슈로 기업공개(IPO)가 무산된 비올을 싼값에 인수했다. 이후 다시 스팩 상장에 도전했고, 인수가 대비 2배가 넘는 기업가치를 인정받았다. 합병가액 기준으로 평가 차익만 240억원에 달한다.디스플레이패널 장비 제조업체 DMS는 지난해 10월 신규 사업 진출을 위해 미용기기 전문기업 비올을 인수했다. 비올은 2009년 설립됐으며, 탄력·리프팅 미용 장비를 직접 개발해 시장에 빠르게 안착했다.

한 단계 더 도약하기 위해 2018년 코스닥 시장의 문을 두드렸다. 하지만 예비 심사 진행 과정에서 경영권 및 지배구조 투명성 이슈가 발목을 잡았다. 결국 이 문제로 예비 심사를 철회했다.

이때 구세주로 등장한 투자자가 DMS였다. DMS는 재무적 투자자(FI) '이음PEF'와 손잡고 경영권 지분을 취득했다. 지배구조 투명성 제고를 위해 빠른 거래 진행이 필요했던 탓에 기존 대주주 측은 경영권 프리미엄을 포기했다.

이는 거래 가격을 통해 확인할 수 있다. 2018년 상장 당시 산출했던 비올 주당 가치는 13만원이었다. 하지만 지난해 M&A 당시 주당 매매 가격이 10만원으로 책정됐다. 불가피하고 촉박한 상황에 직면하면서 마이너스(-) 경영권 프리미엄이 반영됐다. 웃돈을 받기는커녕 오히려 할인된 가격으로 M&A가 진행된 셈이다.

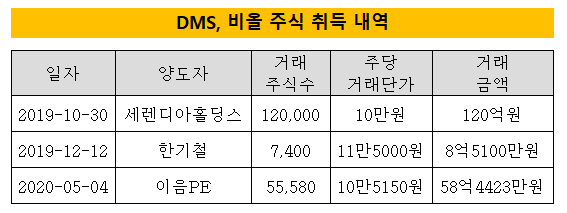

DMS는 먼저 작년 10월 주요 주주였던 '세렌디아홀딩스'로부터 비올 주식 12만주를 주당 10만원씩, 총 120억원을 주고 인수했다. 두 달 뒤 추가로 개인주주 보유분 7400주를 취득했다. 해당 취득분의 주당 거래 단가는 11만5000원이었다.

올해 5월에 콜옵션을 행사해 지분을 더 확대했다. 이음PE와 공동 인수 당시 DMS는 상호 합의를 통해 일부 지분에 대한 콜옵션을 확보했다. 권리 행사에 나서면서 주당 10만5150원씩 총 5만5580주를 새롭게 손에 넣었다.

일련의 거래를 통해 DMS는 비올 주식 16만2600주를 확보했다. 지분율로 따지면 40.65%에 달한다. 경영권 확보를 위해 투입한 자금은 총 165억원 수준이다.

비올이 다음달 스팩 상장을 목전에 두면서 해당 지분의 가치 변화에도 시장의 이목이 집중되고 있다. 문제가 됐던 지배구조 이슈가 해소된 데다 실적 또한 개선되면서 비올 기업가치가 크게 올라간 모습이다.

비올은 2018년만 해도 매출과 영업이익이 각각 63억원, 9억원 수준에 불과했다. 하지만 1년 만에 매출은 100억원을 넘어섰고, 영업이익 또한 42억원으로 집계됐다. 올해 상반기에도 이미 75억원의 매출과 38억원의 영업이익을 달성, 최대 실적 경신이 기대되고 있다. 신제품 '실펌-X'가 국내 시장에 안착하면서 실적 개선을 견인하고 있다는 분석이다.

비올 측은 자산가치 보다는 수익가치에 가중치를 둬 합병가액을 산출했다. 이렇게 도출한 주당 합병가액은 24만9750원에 달한다. 1년 전 M&A 매매가격과 비교해 거의 2.5배가 올랐다. 합병가액을 적용하면 DMS 보유분 가치는 406억원이 넘는다. 따라서 스팩 상장이 완료되면 정확히 1년만에 240억원에 달하는 평가 차익을 거둘 것으로 전망된다.

업계 관계자는 "DMS가 지배구조 이슈가 있던 비올을 빠르게 인수한 후 올해 다시 상장 절차를 진행했다"며 "결과적으로 할인가에 매입한 비올을 더 높은 가치로 상장시키면서 자본 이득을 보게 됐다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- [카드사 해외사업 점검]우리카드, '악전고투' 미얀마…인니 성장으로 보완

- [보험사 GA 열전]AIG어드바이저, 손보 유일 제판분리의 성공적 안착

- [금융지주 해외은행 실적 점검]KB미얀마은행, 악재 딛고 사상 첫 연간 흑자 '의미 크다'

- [금융지주 해외은행 실적 점검]KB프라삭, 캄보디아 '1등' 도전 앞두고 숨고르기

- [저축은행 유동성 진단]애큐온저축, 예치금 확대…수익성보다 '안정성'

- [보험사 IFRS17 조기도입 명암]AXA손보, 결손금→이익잉여금…전환 효과 톡톡