IB 외면받는 '쏘카 IPO'…'대립 구도' 대기업 눈치 'IPO 릴레이' 카카오, 모빌리티 경쟁…상장 나선 롯데렌탈, 계열 그린카 '2위'

양정우 기자공개 2020-11-30 14:04:38

이 기사는 2020년 11월 27일 16:08 thebell 에 표출된 기사입니다.

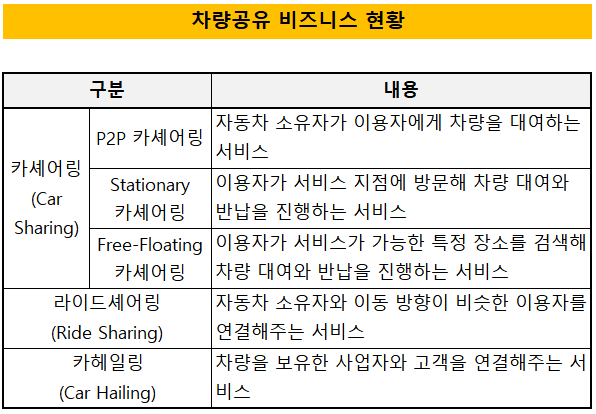

'카셰어링 선두' 쏘카가 상장의 막을 올렸지만 증권업계가 주관 자리를 외면하고 있다. 모빌리티 기대주의 딜을 따고자 공들여온 하우스도 뜻밖의 행보를 보이고 있다.쏘카와 대립 구도를 형성한 대기업을 염두에 두고 전략적 판단을 내렸다는 진단이 지배적이다. 넓게는 모빌리티 영역에서 카카오모빌리티와 경쟁하고 있고, 좁게는 카셰어링 시장에서 롯데렌탈 계열 그린카와 각축을 벌이고 있다. 이들 두 업체는 상장 채비에 한창이어서 더 큰 딜을 쫓고자 쏘카를 외면한 것으로 풀이된다.

◇쏘카 PT 스타트, 주축 IB '글쎄'

27일 IB업계에 따르면 쏘카는 이날 주관사 선정을 위한 최종 프레젠테이션(PT)를 벌이고 있다. 연내 기업공개(IPO) 파트너를 확정한 후 상장 작업에 시동을 걸 방침이다. 상장 시기를 아직 확정하지 않았다.

눈에 띄는 건 국내 주요 증권사가 주관사 콘테스트에 잇따라 불참한 점이다. '빅3' 대형사 몇몇을 비롯해 IPO 시장의 주요 증권사가 제안서를 제출하지 않은 것으로 파악된다. 쏘카는 조 단위 빅딜로 꼽히는 모빌리티 유니콘(기업가치 1조원 이상인 비상장사)이다. 그간 사전 영업부터 경쟁이 치열했던 터라 의외의 결과로 여겨지고 있다.

IB업계 관계자는 "빅3 대형사 가운데 쏘카 딜을 치열하게 준비한 증권사도 있다"면서도 "IPO 주축 증권사가 외면하면서 딜의 매력이 떨어지는 게 아니냐는 우려도 나온다"고 말했다.

무엇보다 쏘카와 경쟁 구도를 구축한 대기업의 입장을 고려한 행보로 풀이된다. 우선 카셰어링 시장에서 직접 부딪치고 있는 2위 주자가 롯데렌탈의 계열 그린카다. 중장기적으로 쏘카의 최대 라이벌로 여겨지는 건 카카오모빌리티다. 아직 중첩된 사업 영역이 적지만 두 기업 모두 미래 모빌리티 시장을 장악하는 게 종국적 목표다.

문제는 이들 경쟁 기업이 IPO를 준비하고 있다는 점이다. 롯데렌탈은 내년 초 주관사 콘테스트를 다시 진행할 예정이고 카카오모빌리티도 잠재적 빅딜로 부상하고 있다. 최근 카카오 계열의 IPO가 시장의 판도를 좌우하고 있어 카카오측의 심기를 거스르는 것도 부담스럽다. 만일 쏘카의 주관사로 선정되면 이들 IPO에선 이해 상충 이슈로 자칫 '페널티'를 받을 우려가 있다.

◇글로벌 차량공유 기업, 투자 매력 '확대일로'

향후 쏘카 IPO의 흥행과 주관사 경쟁의 강도는 별개라는 시각도 나온다. 기업 간 역학 구도를 고려한 전략적 판단이어서 주요 IB가 쏘카를 외면한 게 성장 여력을 훼손할 수 없다는 진단이다.

쏘카는 국내 카셰어링 시장에서 빠르게 선두의 입지를 구축했다. 전체 회원수가 총 600만명을 돌파했고 쏘카존의 차량은 1만2000여 대에 달한다. 향후 'TaaS(transport as a service)' 시대의 선두로 거듭날 채비를 하고 있다. TaaS는 모빌리티 전반을 지칭하는 수송(transport)이 결국 서비스 산업으로 진화한다는 비즈니스 용어다.

글로벌 선두인 우버 등 세계적 모빌리티 기업은 자율주행 공유차를 확보하는 데 주력하고 있다. 토종 기업 쏘카도 잇따라 인수합병(M&A)에 나서면서 플랫폼에 자율주행 기술을 더하는 데 한창이다.

코로나19 사태로 공유 경제의 확산 기세가 주춤하다. 하지만 그 중에서 유독 투자 매력이 커지고 있는 게 차량공유(카셰어링, 카헤일링 등) 비즈니스다. 미국 1~2위인 우버(시가총액 약 95조2300억원)와 리프트(약 13조8100억원)의 주가는 팬데믹 쇼크 이전 수준을 훌쩍 넘어섰다. 테크(Tech) 기업을 중시하는 미국 증시의 특성을 감안해도 기업가치의 성장세가 가파르다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [thebell desk]'용감한' 카카오

- [엔비디아 밸류체인 파트너]'AI 붐'에 매출 오른 아이크래프, 단골 잡기 전략

- [노바렉스를 움직이는 사람들]정판영 연구개발총괄, '원료 강자' 만드는 브레인

- [금융지주 해외은행 실적 점검]숨고른 하나은행 인니법인, '디지털' 내세워 재도약 채비

- [2금융권 연체 리스크]삼성카드, 내실경영 전략 효과…잠재 부실 대응은 과제

- [금융지주 해외은행 실적 점검]전북은행 PCCB, 지방금융 '글로벌 1위' 입지 강화

- [보험사 IFRS17 조기도입 명암]코리안리, 호재 된 IFRS17…킥스비율도 안정적

- [KB캐피탈 인수 10년]성장동력 무게추 '자동차금융'서 '기업·투자금융' 이동

- [보험사 IFRS17 조기도입 명암]DB손보, 새 제도서 자본력 강화 비결은

- [2금융권 연체 리스크]KB국민카드, 표면 지표 '우수'…대환에 가려진 잠재 위험

양정우 기자의 다른 기사 보기

-

- [IB 풍향계]삼성증권, 커버리지 인력 '속속' 이탈

- 영구채 찍는 롯데카드, 빠른 성장에 자산건전성 저하

- 롯데카드, 최대 1800억 '신종자본증권' 발행한다

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [IB 풍향계]퓨리오사AI, 주관사 선정…축소되는 리벨리온 후보군

- [IPO 모니터]'엔켐 후광' 이피캠텍, NH증권과 상장 나선다