[두산그룹 구조조정]'DICC 우발채무 부담' 두산인프라, 재무 영향은?건설기계시장 탄탄한 입지로 수익흐름 안정적…높은 차입금 부담은 걸림돌

이우찬 기자공개 2020-12-30 10:27:28

이 기사는 2020년 12월 24일 16:20 thebell 에 표출된 기사입니다.

두산중공업의 매각 대상인 두산인프라코어의 재무여력에 관심이 쏠리고 있다. 매각 과정에서 두산인프라코어차이나(DICC) 우발채무를 당초 두산중공업이 부담하는 게 유력한 것으로 알려졌으나 현대중공업그룹과의 인수합병(M&A) 협상 과정에서 주체가 두산인프라코어로 바뀌었다.두산인프라코어의 현 상황을 보면 장단점이 뚜렷하다. 재무 측면에서 보면 현금창출력 대비 차입금부담이 높은 편이다. 사업적으로 보면 건설기계 부문에서 국내외 시장지위를 앞세워 안정적인 수익기반을 구축한 게 강점이다.

차입금부담은 과거 대비 큰 폭으로 줄어들었지만 여전히 높다고 평가된다. 글로벌 건설경기가 좋지 않았던 2014~2015년 순차입금은 3조원을 상회했지만 2조원 중반대로 줄어들었다.

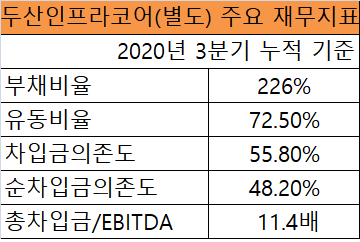

주요 재무건전성 지표를 보면 부채비율은 226%, 유동비율은 72.5%, 차입금의존도는 55.8%, 순차입금의존도는 48.2%다. 총차입금/EBITDA는 11.4배로 재무건정성이 다소 불안정하다.

두산인프라코어는 2017~2019년 연간 약 3000억원 규모의 EBITDA를 창출했다. 올 3분기 기준 현금성자산은 3774억원이다. 연간 유동성 원천은 약 6700억원 규모로 볼 수 있다. 1년 이내에 갚아야하는 단기차입금은 올 3분기 기준 6220억원이며, 이자비용을 포함한 연간 금융비용은 1300억원에 이른다. 영업활동으로 벌어들인 현금으로 차입금과 이자비용을 감당하기 빠듯한 상황이다.

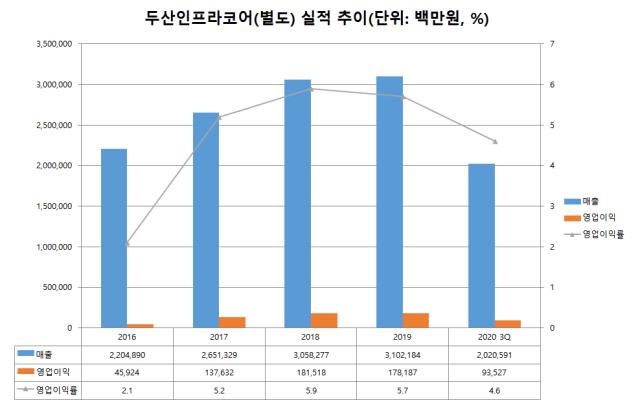

다만 안정적인 사업기반은 위안거리다. 두산인프라코어는 2016년 이후 매출과 영업이익이 안정 궤도에 올랐다. 2012~2015년 글로벌 건설기계시장 불황이 끝나고 구조조정 효과를 더해 2016년 턴어라운드했다. 2017년부터 연매출 3조원대, 1650억원 안팎의 영업이익을 내고 있다. 2017~2019년 영업이익률은 각각 5.2%, 5.9%, 5.7%다. 올 3분기 기준 영업이익률은 4.6%다. 글로벌 9위의 건설기계업체인 두산인프라코어는 특히 최대 시장인 중국 굴삭기 시장에서 현지 로컬업체를 제외하면 미국의 캐터필러와 1, 2위를 다툰다.

요컨대 두산인프라코어는 국내외에서 구축한 사업경쟁력으로 안정적인 영업흐름을 유지할 것으로 보인다. 다만 차입금 부담, 높은 금융비용 등을 고려하면 차입금 규모를 줄이는데는 시간이 소요될 전망이다.

지난달과 이달 신용평가사들의 리포트를 보면 두산인프라코어에 대한 무보증사채 신용등급은 BBB다. BBB는 원리금 지급확실성은 인정되지만 장래 환경변화로 그 가능성이 저하될 수 있는 수준이다.

나이스신용평가는 추가로 불확실 검토를 달았고, 한국신용평가는 미확정검토 의견을 달았다. 딜이 종료되지 않은 시점에서 불확실성이 상존하는 점을 반영한 결과다. 딜이 끝난 뒤 두산인프라코어의 현금창출력, 재무구조, 우발채무 부담 수준 등의 변화를 근거로 신용 등급은 재검토될 전망이다.

재계 관계자는 "두산인프라코어가 DICC 소송 결과가 어떻게 나오든지에 상관 없이 안정적인 영업흐름, 이익흐름으로 대응할 수 있도록 여러 가지 시나리오를 준비하고 있을 것"이라고 했다.

한편 2011년 FI들은 DICC 지분 20%를 3800억원에 매입했다. 투자시 계획한 기업공개가 무산되자 동반매도청구권을 행사해 매각을 추진했다. 매각마저 불발되자 두산 측이 매도자실사 자료를 제공하지 않는 등 매각절차 협조의무를 불이행했다며 2015년 소송을 제기했다. FI들은 2심에서 승소했으나, 재판부는 FI들이 주장하는 매매대금 7093억원 중 100억원만 인정했다. 현재 대법원 판결을 앞두고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- [간판펀드 열전]메가펀드 옛 영광 한투네비게이터 '리부트'

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

이우찬 기자의 다른 기사 보기

-

- "AVM 기술, 부동산 거래 주체 간극 좁힐 것"

- AI반도체 겨냥 프로텍, 미국시장 확대 역점

- 이에이트, PIX4D 라이선스 공급계약 체결

- 젬백스링크, 전국버스연합회·포니에이아이 3자 MOU

- 머큐리, IoT 결합 '상업용 주방자동소화장치' 공급

- 바이브컴퍼니, SKT와 AI 기반 데이터 사업 협력

- [XR 유망 기업 돋보기]대기업 고객사 확보한 버넥트, 락인효과 속 반등 모색

- [XR 유망 기업 돋보기]한화그룹 미래기술 낙점된 버넥트, 동반성장 모색

- 한양증권 "메디프론, 콘텐츠 종합 플랫폼 업체 도약"

- ‘나우어데이즈’, 데뷔 일주일만에 입증된 ‘올라운더’ 면모