'리츠화' 두산그룹 분당 신사옥, 딜 클로징 초읽기 두산 계열 디비씨, 현대인베·엠플러스 펀드가 에쿼티 참여…추후 리츠 상장 염두

고진영 기자공개 2021-01-14 12:43:23

이 기사는 2021년 01월 12일 14:26 thebell 에 표출된 기사입니다.

두산그룹이 리츠로 운용하기로 한 분당 신사옥(분당 두산타워)에 대해 투자자 모집을 마무리했다. 조만간 리츠가 두산 측에 잔금을 치르고 거래를 종결할 전망이다. 코람코자산신탁이 리츠 운용을 맡았고 현대인베스트먼트 펀드와 엠플러스 펀드 등이 에쿼티 투자자로 나선다.12일 업계에 따르면 분당 두산타워 리츠는 지난주 ㈜두산의 자회사인 디비씨와 빌딩 매매를 위한 본계약을 체결했다. 거래가는 6200억원이며 이에 따라 디비씨로부터 해당 리츠가 분당 두산타워의 소유권을 넘겨받게 된다.

거래가를 포함해 리츠는 총 6814억원을 조달한다. 이중 에쿼티 규모는 1613억원이고 나머지는 대출과 보증금 등으로 충당된다. 에쿼티 조달을 위해 보통주 1000만주, 우선주 2226만주를 신주 발행했으며 유증 납입이 이뤄지면 곧 거래를 종결할 예정이다.

에쿼티 구성을 보면 우선주 투자자로는 현대인베스트먼트 펀드와 엠플러스 펀드가 참여했다. 현대인베스트먼트 펀드가 813억원으로 가장 큰 금액, 엠플러스 펀드는 300억원을 투자했다.

두산그룹 측 역시 지분 일부를 보유할 예정이다. 500억원 규모의 보통주 중 디비씨가 300억원을 넣었고 유동화 SPC(특수목적회사)인 디비씨제일차㈜가 200억원어치의 지분을 확보한다. 디비씨의 투자에 따라 분당 두산타워 리츠는 ㈜두산의 계열회사로 편입된다.

차입의 경우 선순위 대출 4150억원, 후순위 대출 772억원 등 총 4922억원을 빌린다. 선순위 대출금의 표면금리는 2.67%, 후순위는 4.2%다. 리츠의 연간 금융비용으로 143억원가량이 나가는 셈이다. 이 리츠는 코람코자산신탁이 자산관리 위탁계약을 맺고 운용하기로 했다.

앞서 ㈜두산은 디비씨를 통해 분당 두산타워를 담을 리츠 설립을 추진해왔다. 디비씨는 두산그룹이 분당 두산타워를 짓기 위해 만든 부동산 개발회사다. 지분 구성을 보면 올 9월 말 기준 ㈜두산이 46%, 두산인프라코어 27.01%, 두산밥캣코리아가 22.89%를 쥐고 있다.

㈜두산이 분당 두산타워의 리츠화를 결정한 것은 사옥 공사비로 쓰인 대출금을 상환하기 위한 자금조달 차원에서다. 분당 두산타워를 짓는 데 들어간 투자비는 6200억원 수준이며 이중 프로젝트 파이낸싱(PF) 등 론(loan)은 4200억원 규모다. 두산그룹 측은 리츠를 자금조달 수단으로 활용해 대출금을 갚을 계획이다.

다만 리츠로 소유권이 넘어간 이후에도 분당 두산타워는 여전히 두산그룹의 신사옥으로 활용된다. 본계약과 동시에 두산그룹 계열사들이 책임임대차 계약도 함께 맺었다. 임대차기간은 5년이며 임차인은 ㈜두산, 두산중공업, 두산인프라코어, 두산밥캣코리아다.

연간 임대료의 경우 두산중공업이 168억원, 두산인프라코어가 57억원, 두산밥캣코리아가 26억원, ㈜두산이 18억원 수준이다. 임차인 측이 일정한 조건 하에 임대차기간 연장을 거부하지 않는 한 임대차계약은 5년 단위로 연장된다.

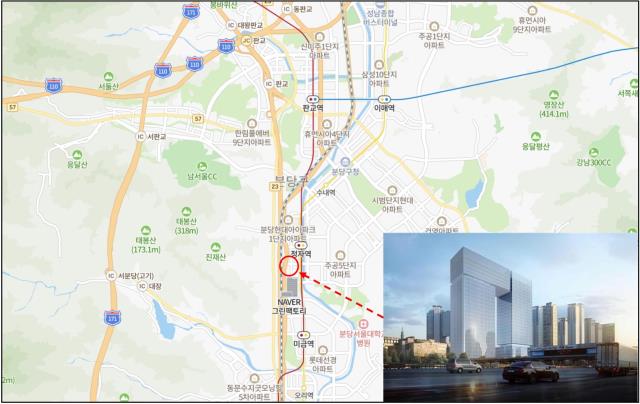

분당 두산타워는 성남 정자동 161에 위치해 있다. 대지면적 8942㎡에 지하 7층~지상 27층, 연면적 12만8290㎡ 규모다. 두산그룹은 2017년 5월 디비씨를 세우고 공사를 추진했다. 공사비용은 PF를 일으켜 마련했는데 당시 코람코자산신탁의 자회사인 코람코자산운용이 부동산 펀드를 조성해 PF 대출을 해줬다.

현재 해당 리츠가 목표하고 있는 연평균 배당률은 매각차익을 제외시 7.00%, 포함하면 14.10%다. 목표 에쿼티 IRR(내부수익률)의 경우 매각차익을 포함해 13.84% 정도로 알려졌다.

㈜두산 측은 추후 리츠의 상장도 염두에 두고 있다. 사실상 두산그룹 측이 반영구적으로 임차할 것으로 예상되는 만큼 임대수익은 안정적일 것이라는 평가다. 두산 관계자는 "상장을 향후 검토할 예정이지만 아직 시기는 정해진 바가 없다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

고진영 기자의 다른 기사 보기

-

- [Film Making]스튜디오드래곤 <그놈은 흑염룡>, 이수현 감독-김수연 작가 호흡

- 충무로의 '유사 보증수표'

- [멀티플렉스 재무 점검]CJ CGV, 외형은 불렸는데…'양날의 검' 해외사업

- [클래식 뉴 웨이브]클래식도 팬덤몰이… '크로스오버'의 딜레마

- [Film Making]네이버웹툰, 웹툰 <좀비딸> 영화로 만든다

- [멀티플렉스 재무 점검]CJ CGV, 이자만 영업이익 3배…원인은 리스부채

- [멀티플렉스 재무 점검]'영구채 줄발행' CJ CGV, 진짜 부채 부담은

- [숫자로 보는 영화]대원미디어, 지브리 애니 전시회 재개 'BEP 11만명'

- [클래식 뉴 웨이브]필름 콘서트 약진…영화·클래식 음악의 '공생'

- [Film Making]롯데엔터 배급 <경주기행>, 이달 크랭크인