[thebell League Table]이지스, 설정액 압도적 1위…마스턴 '비약 성장'[부동산펀드/운용사 설정액]이지스, 국내외 왕성한 투자 활동…마스턴, 메가딜 중심 성장

김진현 기자공개 2021-02-15 13:12:37

이 기사는 2021년 02월 08일 15:58 thebell 에 표출된 기사입니다.

이지스자산운용이 2020년 국내 부동산 자산운용사 중 설정액 1위를 차지했다. 업계 선두주자인 이지스자산운용은 한 해 동안 꾸준히 펀드 라인업을 확대하며 여유롭게 왕좌를 지켰다.이지스자산운용뿐 아니라 적극적으로 부동산 펀드 설정을 늘린 마스턴투자운용도 돋보였다. 오피스, 도시형 생활주택뿐 아니라 물류창고 등 다양한 부동산 자산을 가리지 않고 투자하면서 설정액 규모를 늘렸다.

◇ 국내 딜 선점, 이지스 1위 '굳히기'…안방보험 잡음 미래에셋 불안한 2위

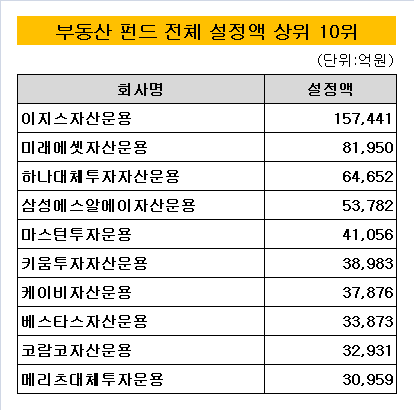

더벨이 집계한 부동산 리그테이블에 따르면 2020년 부동산 펀드를 설정한 국내 자산운용사 중 이지스자산운용의 설정액 규모가 가장 컸다. 이지스자산운용은 지난해말까지 설정액 15조 7441억원을 기록하며 2위권 이하 자산운용사들과의 격차를 유지했다.

신종 코로나바이러스 감염증(코로나19) 여파로 인해 국내 부동산 펀드의 해외 부동산 투자가 주춤했다. 업계 1위인 이지스자산운용도 코로나19 여파에서 자유롭지 못했다. 다만 빠르게 투자 노선을 국내로 돌려 국내 딜 위주로 펀드 설정을 늘렸다.

2020년말 기준 이지스자산운용의 국내 부동산 펀드 설정액은 8조 9669억원으로 나타났다. 이는 2019년말 대비 1조 1244억원 증가한 수치다. 지난해 CJ제일제당센터, 역삼 위워크타워, 티맥스소프트타워 등 국내 오피스 부동산 인수를 늘리며 꾸준히 외형을 확대했다.

하반기부터 해외 부동산 투자도 재개하면서 외형 확대에 박차를 가했다. 9월 하나금융투자와 함께 오하이오주 델라웨어에 건설 중인 아마존 물류창고를 인수하며 해외 딜 물꼬를 튼 뒤 연말 신한금융투자와 뉴멕시코주에 건설 중인 아마존 물류창고로 화룡점정을 찍었다.

이지스자산운용의 해외 부동산 펀드 설정액은 6조 7772억원으로 집계됐다. 이는 전년 대비 8436억원 증가한 수치다.

이지스자산운용에 이어 미래에셋자산운용이 2위를 차지했다. 미래에셋자산운용은 지난해 숨 고르기에 들어갔다. 신규 부동산 딜을 늘리기보다 기존 딜을 점검하고 관리하는 데 집중했다.

미래에셋자산운용이 지난해 집중한 건 중국 안방보험과의 부동산 계약 무효 소송이었다. 미래에셋자산운용은 지난해 중국 안방보험과 약 7조원에 달하는 부동산 계약을 놓고 갈등을 빚었다. 미국 호텔 등 15개 부동산 자산에 대해 계약 무효를 주장하며 안방보험과 부딪혔다. 안방보험이 매각을 추진했던 부동산 등기가 조작된 사실이 밝혀지면서 미래에셋자산운용은 계약 무효 소송에 나섰다.

미래에셋자산운용은 치열한 공방 끝에 승소했지만 그 사이 부동산 펀드 계약고는 뒷걸음질쳤다. 미래에셋자산운용의 지난해 부동산펀드 설정액은 8조 1950억원이다. 이는 2019년말 기준 8조 2765억원보다 815억원 감소한 수치다.

이밖에 하나대체투자자산운용이 부동산 펀드 설정액 6조원을 돌파하며 3위 자리를 차지했고 삼성에스알에이자산운용이 뒤를 이었다. 하나대체투자자산운용과 삼성에스알에이자산운용의 부동산펀드 설정액은 각각 6조 4652억원, 5조 3782억원이었다.

◇ '광폭행보' 마스턴 운용, 캡스톤 10위권 위협

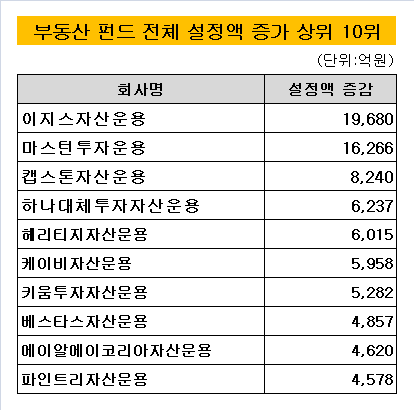

부동산 펀드 설정액이 가장 많이 증가한 하우스는 이지스자산운용이다. 압도적 1위 사업자답게 지난해 가장 왕성한 활동량을 보여줬다. 이지스자산운용은 2019년말 대비 부동산 펀드 설정액을 1조 9680억원 늘렸다.

마스턴투자운용은 업계 1위 이지스자산운용에 필적할 만한 활약을 보이며 두각을 나타냈다. 마스턴투자운용의 지난해말 부동산 펀드 설정액은 4조 1056억원이다. 이는 2019년말 기준 2조 4790억원 대비 1조 6266억원 증가한 수치다.

마스턴투자운용은 그야말로 광폭행보를 보였다. 개발형 부동산, 오피스, 물류창고, 거주형 부동산 등 다양한 자산에 골고루 투자하며 외형을 확대했다. 특히 메가딜이었던 두산타워와 돈의문 센터포인트를 각각 8700억원, 6500억원에 매입하는 성과를 보여주기도 했다.

또 신사동 가로수길 재개발 프로젝트인 '도산 150 개발 프로젝트' 등을 진행하면서 외형을 확대했다. 이 사업은 1170억원 규모로 2020년 10월까지 신사동 가로수길 상권을 개발해 리테일 오피스 복합 빌딩을 건설하는 사업이다.

특히 지난해 마스턴투자운용은 물류창고 딜에서 두각을 나타냈다. 마스턴투자운용은 지난해 5월 경상남도 창원시에 위치한 LG물류센터를 1047억원에 매입한 데 이어 8월에는 경기도 이천시에 위치한 물류창고를 약 800억원에 매입했다. 또 지난해 10월에는 경기도 용인시에 위치한 한미물류센터도 사들였다. 해외에서는 독일 베를린에 위치한 아마존 물류센터를 1367억원에 매입한 바 있다.

실물 자산 매입뿐 아니라 물류창고 개발 프로젝트파이낸싱(PF)에도 참여하면서 부동산 펀드 설정 규모를 늘렸다. 마스턴투자운용은 경기도 용인시, 평택시, 김포시 등지에 건설 중인 물류창고 개발 프로젝트에 PF펀드로 참여하고 있다.

마스턴투자운용 뒤를 이어 캡스톤자산운용도 활발한 투자활동을 보여줬다. 캡스톤자산운용의 설정액 증가에 기여한 투자 대상은 골프장이다. 캡스톤자산운용은 강원도 춘천시에 위치한 '더플레이어스골프클럽'을 1240억원대에 매입하면서 부동산펀드 설정 규모를 늘렸다.

캡스톤자산운용은 적극적으로 사세를 늘리며 지난해 펀드 설정 규모를 2조 9449억원까지 늘렸다. 전체 부동산펀드 설정 자산운용사 중 12위의 성적이다. 10위권 내 입성에는 실패했지만 거침없는 행보로 상위권 운용사를 추격했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

- '심혈관 질환 타깃' 카리스바이오, iPSC-EC 임상 본격화

- [이스트소프트는 지금]'알집' 신화로 세운 종합 ICT그룹 '경고등 켜졌다'

- '사랑의열매' OCIO, NH증권 수성 여부 촉각