현대케미칼 첫 공모채 윤곽 나와…KB증권 단독 주관 최대 2000억 조달해 HPC 마무리 공사 투입, 신용등급 'A0' 유력

강철 기자공개 2021-05-06 10:57:02

이 기사는 2021년 05월 04일 18:25 thebell 에 표출된 기사입니다.

사상 첫 공모채 발행에 나선 현대케미칼이 세부 조달 전략을 확정했다. 이달 말 3·5년물로 최대 2000억원을 마련해 HPC(Heavy-feed Petrochemical Complex) 마무리 공사에 투입할 예정이다. 발행 업무는 KB증권이 단독으로 주관한다.4일 증권업계에 따르면 현대케미칼은 최근 금액, 만기, 시점 등 첫 공모채 발행과 관련한 세부 전략 수립을 마무리했다. 현재 진행 중인 기업 실사(Due-diligence)와 신용평가서 검토를 마치는 대로 금융감독원에 제출할 증권신고서 작성을 시작할 예정이다.

발행 목표액은 1000억원으로 결정했다. 트랜치는 3년물과 5년물로 나누는 것이 유력하다. 수요예측에서 1000억원을 초과하는 주문이 들어오면 가산금리에 맞춰 최대 2000억원까지 증액 발행을 검토할 방침이다.

이번 3·5년물은 현대케미칼이 공모 회사채 시장에서 처음으로 발행하는 크레딧물이다. 그동안 운영자금이 필요할 때마다 금융권 차입과 사모채를 발행해 유동성을 확보한 적은 있으나 공모채를 통한 직접 조달을 추진한 전례는 없었다.

사상 첫 공모채 발행 업무는 KB증권이 단독으로 주관한다. KB증권은 올해 1월 현대케미칼의 최대주주인 현대오일뱅크의 4000억원 공모채 발행을 성공적으로 주관했다. 이러한 트랙 레코드가 현대케미칼 공모채 딜까지 단독으로 따내게 하는 원동력이 된 것으로 보인다. KB증권 외에 미래에셋증권과 하이투자증권이 인수단으로 참여한다.

현대케미칼과 KB증권은 실사와 가산금리 확정을 마치는 대로 기관 투자자 수요예측에 나설 예정이다. 5월 넷째주 발행을 염두에 두고 있는 점을 감안할 때 늦어도 이달 중순에는 수요예측을 실시할 것으로 예상된다.

현대케미칼은 현대오일뱅크와 롯데케미칼이 원가 경쟁력을 갖춘 석유화학 제품 생산을 위해 2014년 5월 충남 대산읍에 설립한 합자사다. 혼합자일렌을 비롯한 각종 석유화학 제품을 양산한다. 현대오일뱅크가 60%, 롯데케미칼이 40%의 지분을 보유 중이다.

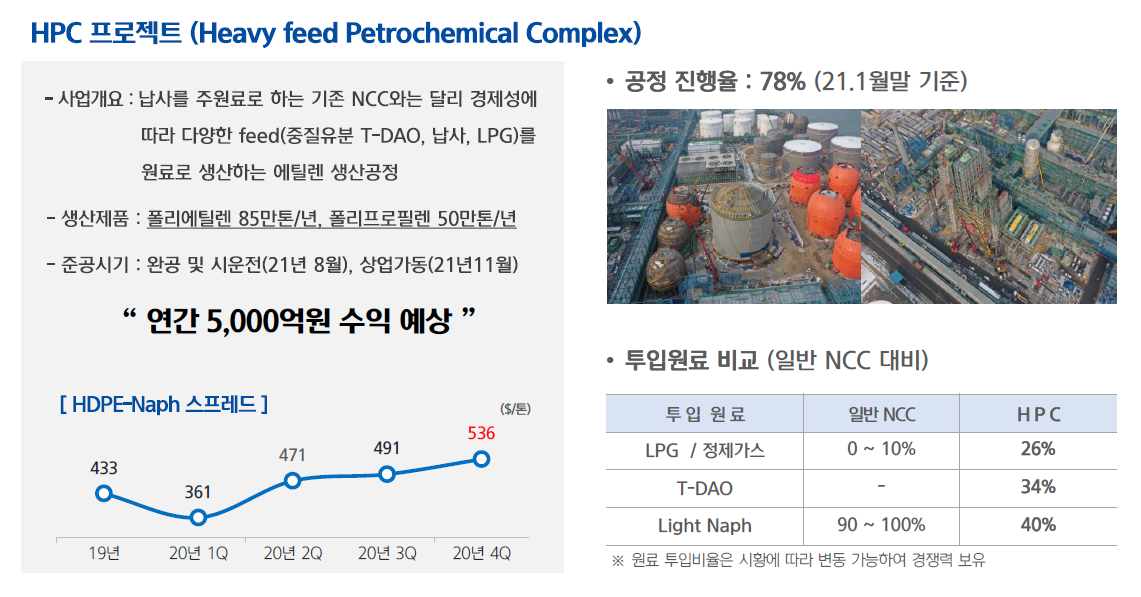

현재 충남 대산읍에 HPC를 건립하고 있다. 2019년 8월 첫삽을 뜬 HPC는 올해 3분기 시운전을 앞두고 막바지 공사가 한창이다. 공사가 마무리되면 현대케미칼은 연간 폴리에틸렌 85만톤, 폴리프로필렌 50만톤, 부타디엔 14만톤을 생산할 수 있는 능력을 갖춘다.

이번에 공모채로 조달하는 자금은 대부분 HPC 마무리 공사에 투입할 예정이다. 기계적 생산을 앞두고 발생할 수 있는 추가 자금 소요에 대비해야 하는 만큼 가급적 2000억원 증액 발행을 추진할 것으로 예상된다.

첫 공모채의 신용등급과 전망은 2019년 8월 사모채 발행 당시 나이스신용평가에서 받은 'A0, 안정적'이 유력해 보인다. 현대케미칼과 KB증권도 A0 등급을 감안한 프라이싱과 마케팅 전략을 짜고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [태영건설 워크아웃]계속기업가치 1.1조 vs 청산가치 1조

- '업스테이지 투자' 미래에셋벤처, AI포트만 2000억 '베팅'

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손