[발행사분석]현대모비스, 첫 ESG채권 완판 도전…금리 급등 변수녹색채권 최고 등급 'Green1' 확보…국고채 우상향 움직임 극복해야

강철 기자공개 2021-06-30 13:06:08

이 기사는 2021년 06월 29일 15:35 thebell 에 표출된 기사입니다.

현대모비스가 ESG채권으로 사상 첫 회사채 수요예측에 나선다. 녹색채권으로 최대 4000억원을 조달해 친환경 자동차 부품 개발을 비롯한 각종 에코 프로젝트에 투입할 예정이다. 나이스신용평가는 이번 녹색채권의 인증 등급을 최상위 수준인 'Green1'을 매겼다.AA+라는 최우량 등급과 ESG채권에 대한 견조한 수요는 이번 공모채의 완판 가능성을 높인다. 다만 최근 들어 우상향으로 변동성을 확대하고 있는 국고채 금리는 기관의 투자 심리에 적잖은 영향을 미칠 변수가 될 전망이다.

◇최대 4000억 조달해 친환경 프로젝트 추진

현대모비스는 7월 1일 공모채 발행을 위한 수요예측을 실시한다. 모집액 2500억원을 3년물 1300억원, 5년물 800억원, 7년물 400억원으로 나눠 매입 의사를 타진할 예정이다. 수요예측 업무는 KB증권, NH투자증권, 미래에셋증권이 총괄한다.

이번 3·5·7년물은 현대모비스가 2010년 6월 이후 11년만에 발행하는 회사채다. 기관 투자자의 수요를 취합해 회사채 발행액과 금리를 결정하는 공모는 처음으로 실시한다. 11년만에 다시 찾은 시장에서 첫 수요예측 시험대에 오른다고 볼 수 있다.

11년만의 회사채는 전액 ESG채권으로 발행한다. 3·5·7년물을 모두 ESG채권의 한 종류인 녹색채권(Green Bond)으로 찍을 예정이다. 현대모비스 재경 부문은 지난 5월부터 국제자본시장협회(ICMA)에서 제정한 원칙에 맞춰 녹색채권 발행을 준비했다.

녹색채권 관리 체계에 대한 검증은 나이스신용평가에 맡겼다. 나이스신용평가는 현대모비스 녹색채권의 인증 등급을 최상위 수준인 Green1으로 매겼다. 프로젝트의 적합성, 자금 관리 체계, 외부 공시 충실성, 환경 경영 활동 등이 매우 우수하다고 평가했다.

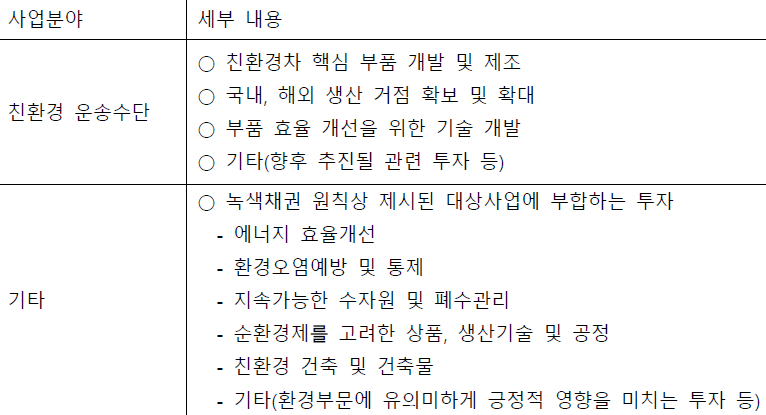

현대모비스는 이번 녹색채권의 발행 한도를 최대 4000억원까지 열어뒀다. 4000억원은 전액 친환경 자동차 부품 개발, 부품 효율 개선을 위한 R&D, 환경오염 예방, 수자원 관리 등에 활용할 예정이다. 자금 집행 여부는 투자심의위원회가 최종 결정한다.

<출처 : 나이스신용평가>

◇최대 4000억 조달

나이스신용평가와 한국신용평가는 이번 회사채의 자체 등급과 전망을 'AA+, 안정적'으로 제시했다. 부품 시장 지배력, 사업 다각화 현황, 성장 잠재력, 해외 생산 능력 등이 매우 우수하다고 평가했다. 특히 총차입금/EBITDA, 차입금의존도, EBITDA/이자비용 등의 재무 안정성은 AAA 등급 수준에 준한다고 분석했다.

업계에선 AA+ 등급과 ESG채권 메리트를 거론하며 현대모비스가 첫 수요예측에서 손쉽게 2500억원 완판에 성공할 것이라는 관측을 내놓고 있다. 국고채와의 금리 스프레드가 상대적으로 부각되는 5·7년물은 저금리 발행이 충분히 가능하다는 분석도 나온다.

한 자산운용사 관계자는 "이번이 첫 수요예측인 만큼 프라이싱 기준을 AA+ 등급 민평금리를 제시할 것으로 보인다"며 "현재 AA+ 등급 5년물의 금리가 2.12% 수준에서 형성되고 있는데 같은 등급인 SK㈜, NH투자증권, 롯데케미칼 등이 1.9~2%를 확정한 점을 감안하면 상당한 투자 매력이 있는 조건"이라고 설명했다.

다만 최근 급등하고 있는 국고채 금리는 기관의 투자 심리를 위축시킬 수 있는 변수다. 6월 초 1.1~1.2% 수준이던 국고채 3년물의 금리는 최근 1.477%까지 급등했다. 특히 이주열 한국은행 총재가 하반기 기준금리 인상 가능성을 언급한 지난 24일을 기점으로 상승폭이 두드러지고 있다.

이 같은 금리 움직임은 지난 28일 수요예측을 실시한 엔씨소프트와 HDC의 결과에 적잖은 영향을 미쳤다. 양사 모두 예상보다 저조한 수요가 모였고 이로 인해 만족스러운 금리를 확보하는데 실패했다. A등급인 HDC는 3·5년물 모두 가까스로 미매각을 면하는 등 수요 모집 자체에 어려움을 겪었다.

시장 관계자는 "국고채 금리가 지금처럼 우상향으로 변동성이 심해지면 기관 입장에서 회사채에 덜 관심이 갈 수밖에 없다"며 "3년물은 1.5%, 5년물은 1.8%를 조만간 넘어설 것으로 보이는데 이럴수록 회사채의 상대가치와 메리트가 떨어진다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [카카오의 변신, 브라이언을 지워라]'MZ' 부각된 박새롬 사외이사, AI 열풍 속 커지는 역할

- KDDF, 2기 체제 첫 인사 HLB제약 전복환 대표 영입

- 바이브컴퍼니, AI EXPO KOREA서 'AI 솔루션' 공개

- [Company Watch]'액면병합' 모비데이즈, 재무전략 재정비

- [K-배터리 밸류업 리포트]'열처리 장비사' 원준, 올해 전망 '맑음'

- [코스닥 MZ 리더가 온다]신진용 강원에너지 대표, 결과로 입증한 '젊은 리더십'

- [돌아온 임종윤 넥스트 한미약품]임종윤 사장, 주담대 돌려막기 '82만주' 담보 추가대출

- [현장 인 스토리]뉴로메카, 출하 전 96시간 몸푸는 협동로봇 본진 가보니

- [바이오 스톡 오해와 진실]브릿지바이오, 창업주 엑시트설에 흔들 "사실 아니다"

- [기업집단 톺아보기]해외진출 타진 삼성화재, 영국 투자서 빛 봤다