'액분에 무증까지' 현대L&C, 발행주식 30배 늘린다 '54만주→1620만주' 증가...업계 "IPO 등 외부자금 유치 가능성"

이효범 기자공개 2021-08-04 07:33:18

이 기사는 2021년 08월 03일 14:47 thebell 에 표출된 기사입니다.

현대홈쇼핑의 100% 자회사 현대L&C가 액면분할과 무상증자를 잇따라 실시해 발행주식수를 대폭 늘린다. 통상 상장기업이나 상장을 앞둔 비상장기업이 유통주식수를 늘리기 위한 방안이다. 이와 달리 비상장사인 현대L&C가 무상증자 카드를 꺼내들면서 그 배경에 관심이 모아지고 있다.금융감독원 전자공시시스템에 따르면 현대L&C는 보통주 1080만주를 새로 발행하는 무상증자를 최근 결정했다. 이에 앞서 주주총회를 열어 액면분할을 결의하기도 했다. 결과적으로 액면분할과 무상증자가 완료되면 발행주식수는 54만주에서 1620만주로 30배 늘어난다.

무상증자를 실시하기 때문에 현대L&C에 실제로 자금유입이 이뤄지지는 않는다. 다만 30억원에 그쳤던 자본금은 신주발행에 따라 84억원으로 늘어난다. 자기자본 계정 내 주식발행초과금 54억원이 자본금 계정으로 옮겨가는 장부상 효과가 나타날 뿐이다.

통상 무상증자는 상장사들이 주주가치를 제고한다는 명목을 유통주식수를 늘리기 위해 실시한다. 현대L&C는 현대백화점그룹 내 현대홈쇼핑이 지분 100%를 들고 있다는 점에서 이와 다른 목적으로 무상증자에 나선 것으로 보인다.

또 비상장기업이 상장을 앞두고 주식수를 늘리기 위해 무상증자 등을 실시하는 경우도 있다. 무상증자나 액면분할 모두 기업가치에 영향을 미치지 않지만 유통주식수를 늘리 기 위한 방안으로 활용된다. 주식수가 늘면서 공모가를 낮출 수 있는 방안이다.

현대홈쇼핑 측은 자본금 확충 외에는 주식수를 늘리는 뚜렷한 배경에 대해 말을 아끼고 있다. 현대홈쇼핑 관계자는 자회사의 무상증자에 대해 "자본금 확충 및 중장기 발전을 위해 무상증자를 결정했다"고 말했다.

현대홈쇼핑은 2018년 12월 모건스탠리PE가 보유하고 있던 현대L&C를 인수했다. 모건스탠리PE는 2014년 7월 한화큐셀앤드첨단소재 건축자재 부문이 물적분할된 한화L&C를 인수해 4년여 간 보유해오다 현대백화점그룹에 넘겼다. 그룹 내에서는 리빙·인테리어 사업 경쟁력 확보와 계열사와 시너지 등을 노린 M&A였다.

현대백화점그룹에 인수된 이후 현대L&C의 발행주식수가 변동되는 건 이번이 처음이다. 현대홈쇼핑의 완전자회사이자 비상장기업인 만큼 자본과 관련된 변동사항이 거의 없었던 것으로 보인다.

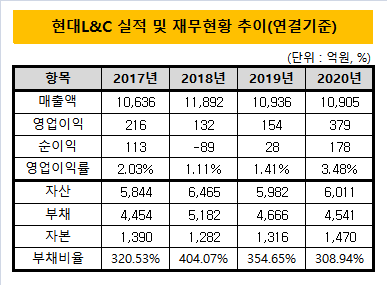

현대L&C의 2020년말 연결기준 자산총계는 6000억원 수준이다. 이 가운데 자기자본은 1470억원이다. 부채비율은 300%대다. 지난해 매출액 1조905억원, 영업이익 379억원을 달성했다. 현대백화점그룹에 인수될 당시 실적에 비해 매출액음 감소했지만 영업이익은 증가했다. 전반적으로 성장은 정체됐지만 내실은 탄탄해졌다.

금융투자업계에서는 현대L&C의 무상증자 추진에 대해 의아하다는 반응이다. 외부에서 자금을 조달하기 위한 목적이 아니라면, 단순히 자본금 확충을 위해 무상증자를 추진한다는 점을 납득하기 어렵다는 시각이다.

성장정체를 탈피하기 위해 외부 투자금을 유치할 가능성에 무게가 실리는 이유다. 현대L&C는 현대백화점그룹에 인수된 이후 매출을 늘리지 못하고 있다. 신성장동력으로 삼고 추진했던 해외사업 부진에 시달려왔다. 모회사인 현대홈쇼핑 실적에도 부정적인 영향을 끼쳤다.

업계 관계자는 "현대L&C의 무상증자만 놓고 본다면 현대홈쇼핑의 기업가치에 변화를 줄만한 사안은 아닌 것으로 보인다"며 "다만 통상적으로 비상장기업이 무상증자를 실시하는 경우는 외부 투자를 유치하거나 상장을 준비하기 위한 정지작업인 경우가 많다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- (여자)아이들 우기, 'YUQ1' 아이튠즈 앨범차트 10개국 석권

- 박셀바이오, 진행성 간세포암 타깃 'Vax-NK' 특허 출원

- 베니스 비엔날레, 30년만에 두발로 선 '곽훈'의 의미

- [대기업 프로스포츠 전술전략]'모기업발 숙제' 엔씨다이노스, 당분간 긴축 불가피

- 하이브, '민희진 없는' 어도어 경쟁력 입증할까

- SK 오너가 3세 최성환의 '승부수'

- 어느 수집가의 꿈 '이건희 컬렉션'

- [코스닥 리빌딩 리포트]'비상장사 투자 손실' 비투엔, 신사업 '삐걱'

- 유진운용, 공모주-미국 장기채 혼합 펀드 출시

- [우리은행 글로벌그룹 대수술]연체율 치솟는 캄보디아 법인, 방카슈랑스 돌파구 될까