SM상선, EV/EBITDA로 2.1조…그룹사 모두 구주매출 [IPO 기업분석]피어그룹 멀티플 10배 이하로 제한…우오현 회장 개인회사 '삼라마이다스' 2538억 확보

강철 기자공개 2021-10-12 08:27:09

이 기사는 2021년 10월 07일 15:58 thebell 에 표출된 기사입니다.

SM상선이 'EV/EBITDA' 방식을 통해 최대 2조1100억원의 상장 밸류에이션을 산정한 것으로 나타났다. 선박과 컨테이너에서 발생하는 감가상각이 상당한 만큼 순수하게 영업 활동을 통해 얻은 이익을 기반으로 가치를 매기는 것이 합리적이라고 판단했다.삼라마이다스, TK케미칼, ㈜삼라 등 SM상선의 주요 주주는 전원 구주 매출에 나선다. 공모가가 밴드 최상단인 2만5000원으로 정해지면 이들 그룹사 3곳이 확보하는 자금은 약 4200억원에 달할 전망이다. 우오현 삼라마이다스그룹 회장의 개인회사인 삼라마이다스가 가장 많은 2538억원을 가져가는 점이 눈에 띈다.

◇공모가 밴드 1만8000~2만5000원

SM상선은 지난 6일 금융감독원에 증권신고서를 제출했다. 9월 30일 한국거래소 코스닥시장본부로부터 상장 승인을 받은지 일주일만에 증권신고서를 내고 곧장 공모를 시작했다. 단가 확정을 위한 수요예측은 오는 11월 1일부터 이틀간 진행한다.

공모 물량은 3384만4220주로 결정했다. 지난 7월 예비심사 청구 당시보다 수량을 1000만주가량 늘렸다. 신주 발행과 구주 매출을 똑같이 1692만2110주씩 배분했다. 구주는 삼라마이다스, TK케미칼, ㈜삼라 등 주요 주주 전원이 매출한다.

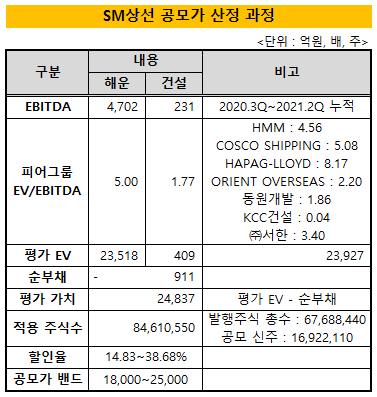

공모가 밴드는 1만8000원~2만5000원(액면가 500원)을 제시했다. 단가 밴드는 EV/EBITDA 방식을 적용해 산정했다. EV/EBITDA는 기업가치(EV)와 상각 전 영업이익(EBITDA)과의 관계를 나타내는 지표다. 감가상각과 같은 비현금성 비용이 많이 발생하는 기업이 밸류에이션을 할 때 주로 사용한다.

SM상선은 선박과 컨테이너에서 발생하는 감가상각이 상당한 점을 고려해 EV/EBITDA 방식을 결정했다. 유형자산 감가상각비 처리를 배제한 순수한 영업이익(EBITDA)을 기반으로 가치를 산정하는 것이 합리적이라고 판단했다.

시장 관계자는 "EV/EBITDA 외에 주가수익비율(PER)과 주가순자산비율(PBR)로도 따로 기업가치를 계산해본 후 시장의 공감대를 얻을 수 있는 숫자를 최종 선택한 것으로 보인다"며 "PER을 적용할 경우 몸값이 과하게 커질 수 있는 점도 고려한 것 같다"고 말했다.

EV/EBITDA를 비교할 피어그룹(peer group)은 HMM, 동원개발, KCC건설 등 7곳의 해운사와 건설사로 추렸다. 사실상 완전한 해운사이기는 하나 과거 우방건설 시절의 건축 사업을 아직은 영위하고 있는 만큼 건설사도 피어그룹에 넣기로 했다.

해운사는 컨테이너선 운송을 직접 수행하는 동종사 가운데 미주 노선을 보유한 4곳을 비교 대상으로 선정했다. 건설사는 건축 관련 매출액 비중이 80% 이상인 기업 3곳을 모았다. 두 업종 모두 EV/EBITDA가 10배 이상인 곳은 피어그룹에서 제외했다.

이들 동종사 7곳의 최근 시가총액, 순차입금, 영업이익, 감가상각비 등을 토대로 EV/EBITDA 배수를 계산했다. 순차입금, 영업이익, 감가상각비는 2020년 3분기부터 올해 2분기까지의 4개 분기 누적 수치를 적용했다. 산정 결과 해운사 5.0배, 건설사 1.77배의 평균 EV/EBITDA 멀티플이 나왔다.

SM상선의 부문별 4개 분기 누적 EBITDA는 해운 4700억원, 건설 230억원이다. 여기에 피어그룹 평균 EV/EBITDA 배수를 곱한 합산 기업가치는 약 2조4837억원이다. 이 값에 할인율 14.8~38.7%를 적용해 1조5230억~2조1100억원의 상장 시가총액을 산출했다. 최대 2조1100억원의 몸값은 올해 초 업계에서 전망한 2조원과 유사하다.

증권업계 관계자는 "EV/EBITDA가 10배가 넘는 기업을 비교 대상에서 배제한 것은 거래소의 눈높이를 맞추기 위한 조치였을 가능성이 높다"며 "PER을 적용했다면 훨씬 더 큰 가치가 나왔을 수도 있겠으나 IPO 업황과 거래소와의 이해 관계를 맞추다보면 결국에는 비슷한 가격으로 수렴했을 것"이라고 말했다.

◇피어그룹 EV/EBITDA 10배 이하로 제한

SM상선의 주요 주주는 삼라마이다스, TK케미칼, ㈜삼라 등 삼라마이다스그룹 계열사 3곳이다. 삼라마이다스가 41.37%(2800만주), TK케미칼이 29.55%(2000만주), ㈜삼라가 29.09%(1968만8440주)를 각각 보유 중이다.

이들 그룹사는 모두 구주 매출에 참여할 예정이다. 삼라마이다스가 1015만3267주, TK케미칼이 1353768주, ㈜삼라가 541만5075주를 각각 내놓기로 했다. 구주 매출이 이뤄지면 현재 100%인 계열사 3곳의 SM상선 지분율은 60%로 하락한다.

주주사 3곳은 2011년 10월 당시 법정관리 절차를 밟고 있던 신창건설의 유상증자에 참여해 경영권 지분 100%를 매입했다. 이후 △한진해운 미주·아시아 노선 인수, △'우방건설·SM상선' 합병 △대한해운 지분 정리 등을 단행해 SM상선을 강소 해운사로 변모시켰다. 구주 매출이 원활하게 이뤄지면 첫 지분 매입 이후 약 10년만에 투자금을 회수한다.

수요예측에서 공모가가 밴드 최상단인 2만5000원으로 정해지면 3사는 약 4200억원의 현금을 확보한다. 삼라마이다스가 2538억원, TK케미칼이 338억원, ㈜삼라가 1354억원을 각각 손에 쥘 전망이다.

우오현 회장이 지분 100%를 가지고 있는 삼라마이다스가 전체 구주 매출분의 60%를 가져간다. 2538억원은 삼라마이다스의 2020년 말 기준 자본총액(836억원)의 약 3배에 해당하는 거금이다. 우 회장에게 배당금을 지급할 수 있는 충분한 여력이 생긴다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

- '심혈관 질환 타깃' 카리스바이오, iPSC-EC 임상 본격화

- [이스트소프트는 지금]'알집' 신화로 세운 종합 ICT그룹 '경고등 켜졌다'

- '사랑의열매' OCIO, NH증권 수성 여부 촉각

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

- [스튜어드십코드 모니터]다올운용, 삼성전자 이사 후보 '리스크 관리 미흡'