이랜드월드, 산은 주관사 섭외…미매각 리스크 대비 다음달 사상 첫 ESG채권 수요예측…회사채 프로그램으로 안전장치 마련

강철 기자공개 2021-10-29 14:32:57

이 기사는 2021년 10월 28일 15:57 thebell 에 표출된 기사입니다.

사상 첫 ESG채권 발행에 나선 이랜드월드가 산업은행을 대표 주관사로 섭외했다. 회사채 인수 프로그램을 운영하는 산업은행을 통해 혹시 모를 미매각 리스크에 대비하려는 의중으로 풀이된다.28일 증권업계에 따르면 이랜드월드는 다음달 중순 2년물 공모채를 발행해 1000억원 안팎의 자금을 마련할 예정이다. 2018년 8월 한국자산관리공사(캠코)의 지급보증을 기반으로 400억원을 조달한지 약 3년만에 다시 공모채 시장을 찾는다.

2년물 1000억원은 전액 ESG채권으로 발행한다. ESG채권에 대한 인증과 등급 평정은 한국신용평가에 맡겼다. 한국신용평가는 다음달 자금 사용 적격성, 관리 체계, 사후 보고 시스템 등을 종합 평가한 검증 보고서를 내놓을 예정이다.

사상 첫 ESG채권 발행을 도울 대표 주관사는 KB증권을 선정했다. 2018년 8월에 이어 이번에도 KB증권과 공모 업무를 함께 하기로 했다. KB증권은 늦어도 다음달 둘째주 투자자를 대상으로 회사채 수요예측을 실시할 예정이다.

KB증권 외에 산업은행도 대표 주관사로 섭외했다. 산업은행은 수요예측에서 미매각이 발생할 경우 회사채 인수 프로그램을 통해 모집액의 일정 부분을 인수하는 역할을 맡을 예정이다. 산업은행은 지난 6월 보령LNG터미널과 7월 두산인프라코어, SK에코플랜트가 공모채를 발행했을 때도 대표 주관사로 참여했다.

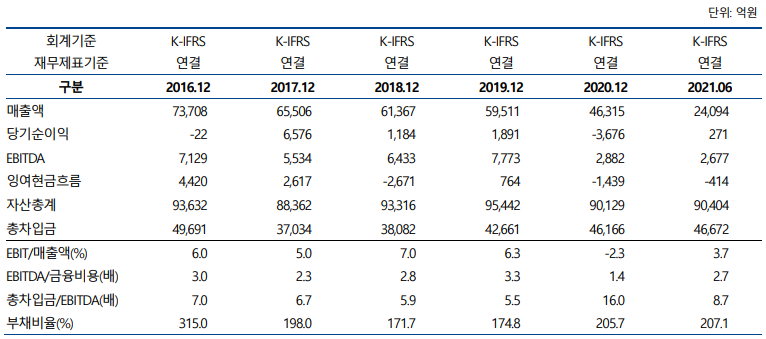

한국기업평가는 지난 6월 이랜드월드의 신용등급과 전망을 'BBB0, 안정적'으로 제시했다. 다소 열위한 사업 포트폴리오, 시장 지위, 재무구조 등을 감안해 하이일드(high yield) 등급을 매겼다. 업계에선 이번 본 평가에서도 BBB0를 받을 것으로 보고 있다.

BBB0 등급은 이번 수요예측의 흥행을 어렵게 만들 수 있는 변수다. 국내 회사채 시장은 기준금리 인상이 이뤄진 지난 8월 이후 침체 일로를 걷고 있다. 가늠할 수 없는 금리 변동성으로 인해 AA등급 발행사 외에는 완판을 장담할 수 없는 상황이다.

실제로 최근 두달 사이 수요예측을 실시한 A등급 발행사는 대부분 자금 모집에 어려움을 겪었다. 풀무원식품, DTR오토모티브, 더블유게임즈는 미배정이 발생했다. 코리아세븐, 우리종합금융, HK이노엔은 추가 청약을 통해 가까스로 모집액을 채우기도 했다.

이랜드월드가 산업은행을 대표 주관사로 섭외한 것은 이 같은 크레딧 업황에 대비하기 위한 포석으로 풀이된다. 산업은행이 주관사로 들어와 회사채 프로그램을 가동하면 혹시 모를 미배정 리스크를 헤지할 수 있는 일종의 안정 장치가 생긴다.

증권업계 관계자는 "만약 미매각이 발생하면 이를 산업은행이 대부분 인수하는 조건으로 주관 계약을 맺을 것으로 보인다"며 "최근 수요예측을 한 ㈜한진처럼 이랜드월드도 금리 메리트를 앞세운다면 완판이 가능할 수 있다"고 말했다.

<출처 : 나이스신용평가>

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수출입은행, 상반기 출자사업에 14곳 출사표

- 카카오, 2억달러 교환사채 발행 '공식화'

- [Red & Blue]수급 몰리는 피제이메탈, 알루미늄 시세 급등 '수혜'

- 이에이트, 가천대·길병원과 '디지털 트윈 병원' 구축 MOU

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업

- [뮤지컬 제작사 열전]EMK컴퍼니, 고속성장 비결은 '대기업과 10년 동맹'

- 모트롤 인수 추진하는 두산그룹, 3년 전과 달라진 건

- [LG화학의 변신]패착된 NCC 증설, 자산 유동화 '제값 받기' 관건

- [캐시플로 모니터]포스코인터 '조단위 투자' 거뜬한 현금창출력

- [항공사 기단 2.0]'공격 확대' 에어프레미아·이스타, 매출·리스 줄다리기