'현금 부자' 미래나노텍, 보수적 재무 기조 탈피 배터리 소재업체 '제앤케이' 인수대금 366억 전액 보유자금으로 해결, 향후 IPO 나설 듯

김형락 기자공개 2022-01-27 07:44:05

이 기사는 2022년 01월 25일 12:02 thebell 에 표출된 기사입니다.

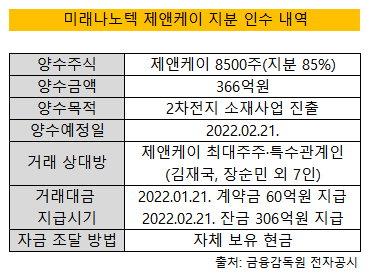

디스플레이용 광학필름 생산업체 '미래나노텍'의 재무 전략이 180도 변해 시장의 눈길을 끌고 있다. 현금을 쥐고 있던 보수적 재무 기조에서 벗어나 굵직한 인수·합병(M&A)에 자금을 풀고 있는 탓이다. 성숙기에 접어든 광학필름 제조사업을 보완할 사업을 펼치는 기업을 사들이고 있다는 점에서 이런 기조가 계속될지 관심이 집중된다.25일 업계에 따르면 미래나노텍은 M&A에 366억원을 쓴다. 2차전지 양극재용 첨가제 분말을 제조하는 비상장사 제앤케이 지분 85%를 인수해 사업 다각화를 추진한다.

지난해까지 현금을 유보하는 재무 전략을 고수한 것과 상반된 모습이다. 특히 유휴 현금을 놀리지 않고 M&A로 외연 확장을 꾀하고 있다. 본업인 광학필름사업 추가 성장성이 제한적이라고 판단했기 때문이다.

인수금액은 후하게 쳐줬다. 회계법인이 현금흐름할인법을 적용해 산정한 주식 가치 평가액 하단(323억원)보다 13% 높은 가격이다. 지난 21일 계약금 60억원을 지급했다. 다음 달 21일 잔금 306억원을 치르면 거래가 끝난다.

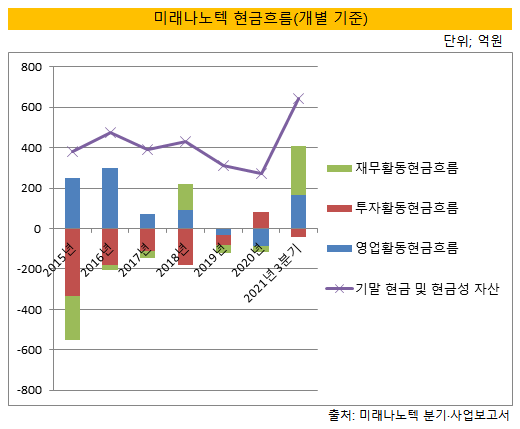

인수대금은 모두 미래나노텍 보유 현금으로 해결한다. 곳간은 넉넉하다. 지난해 3분기 말 개별 기준 현금성 자산은 644억원이다. 지난해 3분기까지 광학필름 제조사업에서 벌어들인 영업활동현금흐름 166억원과 장기차입금을 늘려 유입된 재무활동현금흐름 241억원을 비축해둔 덕분이다.

미래나노텍 주력 제품은 광학필름이다. 개별 기준 매출을 책임지는 품목이다. TV 액정표시장치(LCD) 백라이트유닛(BLU)에서 광(光)을 확산하거나 집광을 유도하는 기능을 한다. 주로 대형 TV에 적용되고 있다. 주요 거래처는 삼성전자다. 실적은 TV 시장 부침에 연동되는 구조다.

광학필름 제조사업은 현금 창출원 역할을 하고 있다. 미래나노텍은 2016~2018년 영업활동현금흐름을 기반으로 현금성 자산을 390억~480억원가량(이하 개별 기준) 들고 있었다. 2019년과 2020년에는 기존 유동성을 소진했다. 재고자산과 매출채권에 현금이 묶여 영업활동현금흐름을 만들어내지 못했기 때문이다. 2019년 초 430억원이었던 현금성 자산은 2020년 말 274억원으로 줄었다.

그동안 쌓아둔 현금을 밑천으로 2차전지 소재사업에 뛰어든다. 미래 성장성이 열려 있는

사업 분야라고 봤다. 2차전지 양극재는 전기차 보급 확대로 수요가 늘고 있는 소재다. 2019년 79억원이었던 제앤케이 매출은 2020년 187억원, 지난해 1~11월 188억원으로 불어났다. 지난해 11월까지 당기순이익 17억원을 거뒀다.

미래나노텍은 과거에도 M&A로 사업 포트폴리오를 손봤다. 2015년 노이즈 필터 제조하는 상신전자를 종속기업으로 편입해 백색가전 분야로 사업 영역을 넓혔다. 노이즈 필터는 전자기기 유해 전자파를 감쇄하는 제품이다. 미래나노텍이 60억원을 들여 비상장사였던 상신전자 지분 30%를 인수했다. 미래나노텍 100% 자회사인 신기술사업투자기업 미래에쿼티파트너스(자산총계 241억원)도 상신전자 지분 20%를 확보했다. 미래나노텍 품에 안긴 상신전자는 2017년 코스닥 상장까지 이뤘다.

상신전자(자산총계 606억원)는 백색가전사업 부문을 담당하는 주요 종속기업으로 성장했다. 지난해 3분기 미래나노텍 연결 기준 매출 비중은 디스플레이사업(주요 품목 광학필름) 64%(2219억원), 백색가전사업 22%(774억원) 순이다. 미래나노텍은 상신전자 지분 45.17%(종속기업 소유분 포함)를 보유하고 있다.

제앤케이도 상신전자 궤적을 따를 것으로 보인다. 미래나노텍은 2차전지 소재사업을 본궤도에 올려놓은 뒤 기업공개(IPO)까지 구상하고 있다. 구주 인수 이후 신주 투자 계획은 내놓지 않았다.

차례로 종속기업을 늘리며 중견기업 면모도 갖춰가고 있다. 지난해 3분기 계열사 9곳을 포함한 미래나노텍 연결 기준 자산총계는 4087억원이다.

미래나노텍 관계자는 "제앤케이는 경영권 지분 확보 투자만 진행하고 있다"며 "향후 제앤케이 IPO까지 염두에 두고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [돌아온 임종윤 넥스트 한미약품]임종윤 사장, 주담대 돌려막기 '82만주' 담보 추가대출

- [현장 인 스토리]뉴로메카, 출하 전 96시간 몸푸는 협동로봇 본진 가보니

- [바이오 스톡 오해와 진실]브릿지바이오, 창업주 엑시트설에 흔들 "사실 아니다"

- [기업집단 톺아보기]해외진출 타진 삼성화재, 영국 투자서 빛 봤다

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- [2024 캐피탈마켓 포럼]"유상증자 통한 자금 조달 본격화된다"

- [2024 캐피탈마켓 포럼]팬데믹으로 중립금리 상승…성장률 '상고하저'

- [2024 캐피탈마켓 포럼]'방향성 잃은' 금리, 기업들의 자금조달 전략은

- [thebell interview]"일본 부동산·퇴직연금 경쟁력 강화, 수익성 제고 목표"

- 황성환의 '타임폴리오 유토피아'

김형락 기자의 다른 기사 보기

-

- '코스피행' 파라다이스의 상환 스케줄

- [기업집단 톺아보기]파라다이스, 지배력 변수로 남은 CB 콜옵션

- [기업집단 톺아보기]파라다이스, 자사주 소각 재개할까

- [기업집단 톺아보기]파라다이스글로벌, 건설 계열사 충당금 환입시킬까

- [기업집단 톺아보기]파라다이스, 이견 있었던 자회사 출자 규모

- [기업집단 톺아보기]파라다이스, 잉여현금 쌓아두는 이유는

- [기업집단 톺아보기]파라다이스, 원가율 70%대로 낮아진 이유

- [기업집단 톺아보기]코스피 이전 추진하는 파라다이스, 거버넌스 재편 과제

- [Board Index/BSM분석]롯데쇼핑, 기업 운영 경험도 이사회 필요 역량

- [Board Index/롯데그룹]이사진 출석률 100%인 상장사는 한 곳뿐