[레버리지&커버리지 분석]LG에너지솔루션의 키워드, 만기·차입처 '다변화'①총차입 중 은행·사채 7:3…장기 비중 높고 금리도 '저렴'

박기수 기자공개 2022-03-30 07:37:24

[편집자주]

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. 더벨은 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

이 기사는 2022년 03월 17일 09:20 thebell 유료서비스에 표출된 기사입니다.

LG에너지솔루션의 레버리지 전략을 관통하는 단어는 '다변화'다. 은행 차입과 회사채 발행이라는 두 가지 큰 조달 방식을 모두 취하고 있다. 은행으로부터의 차입의 경우 만기와 차입처가 다양하다. 특히 글로벌 단위의 사업을 영위하는 만큼 해외 굵직한 금융기관과의 접점도 작지 않다.회사채 역시 원화채는 물론 유로·달러채 등 한국물(Korean Paper)까지 발행했다. 금융기관은 물론 국내·외 증권사들과의 관계도 착실히 쌓아가는 모습이다.

◇은행 차입·회사채 비중 7:3…은행 차입중 76%가 장기

17일 금융감독원 전자공시시스템에 따르면 LG에너지솔루션의 작년 말 연결 기준 총차입금은 6조9692억원이다. 여기서 '총차입금'이란 장·단기 은행 차입과 회사채 발행 잔액, 소량의 리스부채를 합한 값이다.

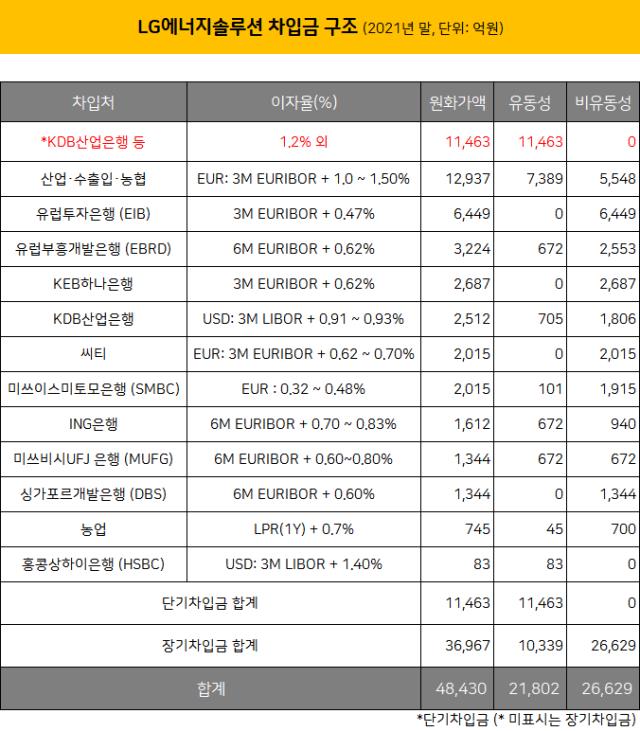

은행 차입은 전체 차입중 69.5%를 차지한다. 작년 말 기준 잔액이 4조8430억원이다. 이중 차입 당시 만기를 1년 이내로 설정한 단기차입금 잔액은 1조1463억원이다. 총차입금의 16.4%, 은행 차입의 23.7%를 차지한다. 자동으로 장기차입금 비중은 은행 차입의 76.3%이라는 결론이 나온다.

나머지 3조6967억원이 차입 당시 만기가 1년 이상인 장기차입금이다. 이중 시간이 흘러 만기가 1년 이내로 도래한 '유동성장기차입금'은 1조339억원이다. 장기차입금의 약 28%를 차지한다. 이 값을 단기차입금과 합하면 2조1802억원이 나온다. 총차입금의 31.3%다. LG에너지솔루션이 1년 이내로 상환해야 하는 금액인 셈이다.

금리도 저렴한 편이다. 기준금리 인상이 본격화하는 와중에 선제적으로 저렴한 금리에 풍부한 자금을 조달해놓은 모습이다. 단기차입금의 경우 금리가 약 1.2% 수준이다. 장기차입금의 경우에도 대부분 리보(LIBOR)·유리보(EURIBOR) 기준 가산금리로 1% 미만 대 조건으로 우량한 편이다.

◇차입처 국내·외 국책·특수·시중은행 '다변화

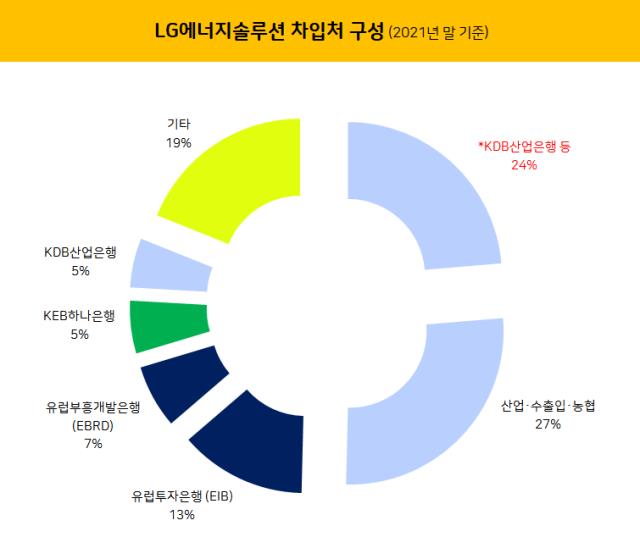

또 하나 눈길을 끄는 것은 차입처의 다변화다. 단기차입금의 경우 KDB산업은행 등 정책은행을 이용하고 있다. 장기차입금 역시 산업·수출입은행·농협 등 특수은행에서 대부분의 자금을 조달하고 있다. 작년 말 산업·수출입은행·농협으로부터 차입한 유로화 잔액은 1조2937억원이다. 산업은행으로부터 빌린 달러화 잔액도 2512억원이 있다.

시중은행에서는 유일하게 KEB하나은행이 LG에너지솔루션과 거래 관계를 맺고 있다. 작년 말 기준 총 2687억원의 차입금 잔액이 있다.

이외 유럽연합(EU) 측 글로벌 금융기관인 유럽투자은행(EIB), 유럽부흥개발은행(EBRD)과도 긴밀한 관계를 맺고 있다. 각각 6449억원, 3224억원의 차입 잔액이 남아있다.

LG에너지솔루션은 유럽 폴란드 브로츠와프에 100기가와트시(GWh)의 배터리 생산공장을 두고 있다. 유럽이 전기차 시장의 핵심 지역인만큼 유럽 시장 공략을 위해 현지 금융기관과의 관계도 긴밀히 쌓고 있는 모습이다. 은행 차입에서 EIB와 EBRD의 비중은 20%로 존재감이 작지 않다.

◇장기사채 위주 회사채 구성

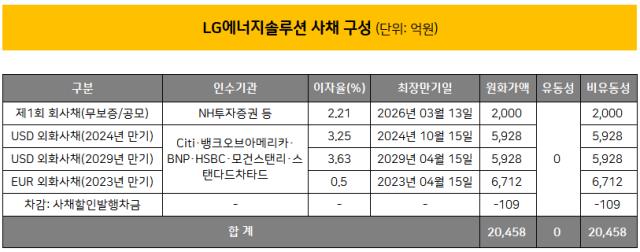

총차입금의 약 30.5%를 차지하는 회사채 역시 만기와 조달 화폐 종류가 다양하다. 우선 원화채로는 2019년 7년 만기로 2000억원의 회사채를 발행했다. 이자율은 2.21%다. 당시 3년·5년·7년물을 발행했지만 물적 분할 이후 7년물만 LG에너지솔루션으로 이관됐다.

외화채도 2019년 발행했다. 만기는 유로화의 경우 4년, 달러화는 5년·10년이다. 잔액은 1조8568억원이다. 특히 유로화 채권의 경우 이자율이 0.5%로 매우 낮은 수준이다. 달러화는 5년물의 경우 3.25%, 10년물의 경우 3.63%이다.

국내·외 하우스들과의 관계도 돈독히 쌓아가고 있다. 원화채의 경우 당시 발행 주관사로 KB증권, NH투자증권, 한국투자증권, 미래에셋대우가 참여했다. 하이투자증권, 한화투자증권, 신한금융투자, IBK투자증권도 인수단으로 참여했다.

외화채는 씨티그룹글로벌마켓증권·뱅크오브아메리카(BoA)·BNP파리바·HSBC·모건스탠리·스탠다드차타드가 주관사로 참여했다. 특히 KB증권과 모건스탠리는 LG에너지솔루션의 기업공개(IPO)에도 대표 주관사로 참여했던 이력이 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

박기수 기자의 다른 기사 보기

-

- 스마일게이트RPG, 기업가치 '7조' 추산…IPO 전망은

- 'K-GAAP과 IFRS 사이' 스마일게이트의 CB 스토리

- 스마일게이트, CB 전환권 만료 덕 순이익 '8512억'

- [K-배터리 파이낸스 분석]'롯데·SK·솔루스' 재무 한눈에 보니…CAPA가 실적 갈라

- [K-배터리 파이낸스 분석]후발 주자 케이잼의 든든한 버팀목 '고려아연'

- [K-배터리 파이낸스 분석]롯데 전지박 큰그림 속 조용히 힘 키우는 '롯데정밀화학'

- [K-배터리 파이낸스 분석]'재무체력 우수' 롯데EM, 배터리 캐즘 극복 청신호

- [기업집단 톺아보기]KCC글라스, 현대차 기반 안정적 수익 창출 지속

- [K-배터리 파이낸스 분석]운전자본·증자·매각…솔루스첨단소재 조달 '고군분투'

- [K-배터리 파이낸스 분석]SK넥실리스, 전방위 조달 필요성…SKC 증자 가능성은