[레버리지&커버리지 분석]KAI, 저금리로 1조 회사채 조달 '방위사업자 수혜'①'KB·미래에셋·NH증권' 인수단 지속 참여, '산은·농협' 1300억 차입도 병행

박동우 기자공개 2022-04-07 07:33:51

[편집자주]

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. 더벨은 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

이 기사는 2022년 03월 29일 08:11 thebell 유료서비스에 표출된 기사입니다.

한국항공우주산업(KAI)은 자금 조달 방식의 주안점을 '회사채 발행'에 뒀다. 2년 동안 공모채를 찍으면서 1조원을 확보했다. KB증권, 미래에셋증권, NH투자증권 등이 꾸준히 인수단으로 참여하면서 긴밀하게 연을 맺었다.산업은행과 농협 등 은행권에서 낮은 금리로 실탄을 빌린 대목도 눈여겨볼 만하다. 정책 융자의 수혜를 받은 덕분에 1% 안팎의 이자율로 1300억원가량 차입했다.

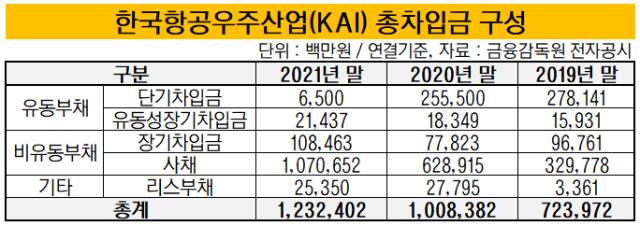

◇총차입금 1조2324억, '1년 이내 상환' 279억 불과

한국항공우주산업이 공시한 사업보고서에 따르면 2021년 말 연결기준 총차입금은 1조2324억원이다. △장·단기 차입금 △유동성장기부채 △회사채 △리스부채 등을 모두 더한 금액이다. 2020년 12월(1조83억원)과 견줘보면 1년새 22%가량 증가했다. 7239억원을 기록한 2019년 말보다 5000억원 넘게 불어났다.

1년 안에 갚아야 하는 자금은 279억원으로 집계됐다. 전체 차입금의 2.3%에 불과한 금액이다. 실탄을 빌리면서 만기를 12개월 이내로 설정한 단기차입금의 잔액은 65억원이다. 상환 예정 시점이 1년 안으로 다가온 유동성장기차입금은 현재가치할인차금을 차감하기 전으로 따질 때 214억원이다.

장기차입금은 현재가치할인차금을 반영하지 않았을 때 1085억원이다. 전체 차입금 항목 가운데 큰 비중을 차지하는 건 회사채다. 1조707억원으로, 총차입금의 약 86%를 구성한다.

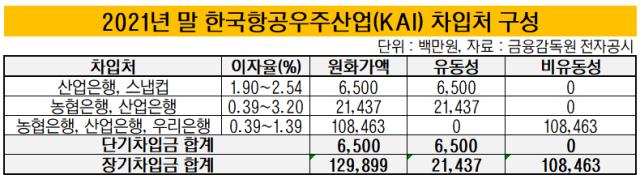

저금리로 자금을 조달한 대목이 단연 돋보인다. 정부에서 시행 중인 방위산업육성자금 융자사업의 수혜를 입어 시장이자율보다 낮은 금리로 실탄을 확보한 덕분이다. 단기차입금의 이자율 밴드는 1.9~2.54%로 나타났다. 장기차입금의 이자율도 1.4%를 밑도는데, 한국항공우주산업에 우호적인 수준이다.

한국항공우주산업의 차입처 리스트에는 정책 금융 기관인 산업은행, 특수은행인 농협 등이 이름을 올렸다. 우리은행과도 거래 관계를 형성해 장기 차입했다. 은행권에서 빌린 자금을 합하면 1364억원으로, 전체 차입금의 11% 가량 차지한다.

산업은행은 계약이 이행되지 못했을 때 생기는 손실을 보전해주는 역할도 맡았다. 작년 말 기준으로 산업은행이 한국항공우주산업에 지급 보증한 금액은 1억3562만달러(1664억원)다.

터키 정부에 훈련기 KT-1를 판매하면서 반대급부를 제공하는 오프셋(off-set) 계약에 1946만달러(239억원)의 지급을 보증했다. 초음속 훈련기 T-50의 이라크 수출 건(2842만달러)과 이라크 기지 재건 사례(8775만달러)까지 산업은행에서 보증했다.

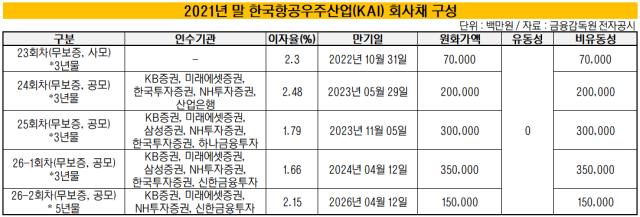

◇'3·5년물' 회사채 발행, 변동성 심화 대비 '유동성 선제 확보' 전략

한국항공우주산업이 발행한 회사채는 3년물과 5년물에 쏠렸다. 지난해 4월에 3년 만기로 3500억원의 공모채를 찍었다. 이자율은 1.66%다. 같은 시기에 5년물을 발행해 1500억원을 추가로 조달했다. 이자율은 2.15%로 책정했다.

2020년에도 상반기와 하반기에 걸쳐 공모채를 발행했다. 5월에는 2.48%의 이자율을 적용해 2000억원을 얻었다. 11월에는 이자율 1.79%를 설정해 3000억원을 조달했다. 코로나19 팬데믹에 따른 금융 시장의 변동성 심화 가능성에 대비해 유동성을 선제적으로 확보하는 취지가 반영됐다.

사모채 발행 내역도 눈길을 끈다. 700억원 규모로 발행한 3년물의 만기가 올해 10월에 도래한다. 한국항공우주산업은 2018년과 2019년에 사모채 시장을 공략했다. 납품 비리, 분식회계 의혹 등으로 물의를 빚으면서 공모채 발행에 악영향을 끼치자 선택한 대안이었다.

한국항공우주산업이 끈끈한 연을 맺고 있는 하우스로는 KB증권과 미래에셋증권, NH투자증권이 거론된다. 2020년과 지난해 잇달아 발행한 △24회차 △25회차 △26-1회차 △26-2회차 공모채를 인수하는 데 참여했다. 특히 미래에셋증권은 2012년 정책금융공사(지금의 산업은행)가 한국항공우주산업을 매각하는 국면에서 자문사로 활약한 경험도 갖췄다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [오너경영인 보수 분석]오너들은 과연 받는 만큼 일할까

- 'SI도 FI도 없었다' 엔케이맥스, 회생절차 돌입

- 문정바이오포럼 1회, 제약사·투자사까지 보폭 넓혔다

- [VC 투자기업]테사, A2라운드서 88억 유치…추가 유상증자 진행

- 타이로스코프, 50억 규모 시리즈A 시동

- [비상하는 K-우주항공 스타트업]루미르, 초고해상도 초소형 위성 '상업 활용' 목표

- [비상하는 K-우주항공 스타트업]이노스페이스, '불확실한' 사업모델 극복 방안은

- TS인베, 프롭테크펀드 만든다…포트폴리오 면면은

- [LLC형 VC 톺아보기]하태훈 대표 "위벤처스, 무지개빛 다양한 컬러 지향"

- '모태 2관왕' 엠와이소셜컴퍼니, AUM 1000억 정조준

박동우 기자의 다른 기사 보기

-

- [Board Index/카카오]'쇄신'과 마주한 이사회, 인적구성부터 바꿨다

- [레버리지&커버리지 분석]HD현대오일뱅크 차입기조 관통하는 키워드 '장기'

- [투자 포트폴리오 리포트/LS전선]'출범 10년차' LS에코에너지, 동남아시장 개척 첨병

- [유동성 풍향계]최대현금 쌓은 GS글로벌, 비결은 '운전자본 제어'

- [기업집단 톺아보기]SNT저축은행, 자산건전성에 '경고등' 켜졌다

- [기업집단 톺아보기]SNT에너지, 16년만의 '무상증자' 결정한 배경은

- [투자 포트폴리오 리포트/GS리테일]'선택과 집중' 기조, 투자처 정리 '현재진행형'

- [기업집단 톺아보기]SNT모티브, '유동성 축적'에 총력 기울인 배경은

- [기업집단 톺아보기]SNT다이내믹스, 30% 넘는 자사주 소각할까

- [비용 모니터]HD현대중공업 영업비 60% '재고매입'…원재료 변수