한화·글랜우드크레딧 맞손, '트랙레코드' 승부 갈랐다 다수 카브아웃딜 투자 경험, 한앤컴퍼니·스카이레이크 등 제쳐

서하나 기자공개 2022-03-31 07:30:54

이 기사는 2022년 03월 30일 10:17 thebell 에 표출된 기사입니다.

한화솔루션이 6000억원 규모의 첨단소재 부문 투자 파트너로 설립 1년차 사모투자펀드(PEF) 운용사 글랜우드크레딧을 낙점했다. 쟁쟁한 경쟁사를 제친 덴 가격 메리트보다는 모회사 글랜우드에쿼티파트너스(이하 글랜우드PE)를 통해 입증한 대기업 카브아웃 딜 트랙레코드와 성과가 주효했다는 평가다.30일 인수합병(M&A) 업계에 따르면 한화솔루션은 최근 글랜우드크레딧과 첨단소재 사업부를 분할해 약 6000억원의 외부 투자금을 유치하는 내용의 양해각서(MOU)를 맺었다. 현재 경량복합소재·태양광소재 부문 등 분할 사업부를 대상으로 실사를 진행하고 있다.

최종 클로징 시기는 8월 말경이 될 것으로 보인다. 이번 거래를 마무리하면 글랜우드크레딧은 분할 대상 신설 법인의 지분 약 49%를 취득하게 된다. 투자금 전액은 프로젝트펀드를 통해 조달할 예정이다.

한화솔루션은 지난해 하반기부터 첨단소재 사업부 분할과 투자 유치를 본격 추진해왔다. 당시 1조원에 달하는 RES프랑스 인수 등으로 대규모 자금을 마련해야 할 유인이 컸다. 해당 작업은 공개 입찰 형식이 아니는 인수 의사를 밝힌 몇 곳의 PEF와 개별적으로 접촉하는 방식으로 이뤄졌다.

당시 글랜우드크레딧뿐 아니라 스카이레이크와 한앤컴퍼니 등이 인수 의사를 밝히고 한화솔루션과 접촉했다. 최종적으로 이들은 모두 비슷한 가격 조건으로 제안을 했지만 승부는 기업 친화적인 마인드 및 전문적인 운용 역량 등 정성평가에서 갈렸다는 후문이다.

글랜우드크레딧의 승전보는 글랜우드PE가 설립 이후 차곡차곡 쌓아온 트랙레코드의 수혜로 보인다. 글랜우드PE는 설립 이후 국내 굴지 대기업의 사업부를 인수하는 카브아웃 딜에서 유독 존재감을 드러냈다. 또 이 과정에서 단기간에 업계와 내부 사정 등을 파악하고 적절한 밸류업 전략을 도출해내는데 능하다는 평가를 받았다.

이번 딜에 정통한 한 관계자는 "한화솔루션 입장에서 첨단소재는 분할 이후에도 장기적으로 밀접한 관계를 유지해야하는 사업부"라며 "기업 친화적인 마인드나 장기간 믿고 의지할 수 있는 파트너가 될 수 있을지 여부 등 정성적인 부분을 주로 검토했을 것"이라고 말했다.

2016년에는 베어링프라이빗에쿼티아시아(베어링PEA)와 한라시멘트를 공동인수해 단 1년만에 IRR 14%를 기록했다. 당시 글랜우드PE는 한라시멘트 각 부문의 독립성을 강화하고 의사결정 절차를 간소화시키며 경영 효율화를 도모했다.

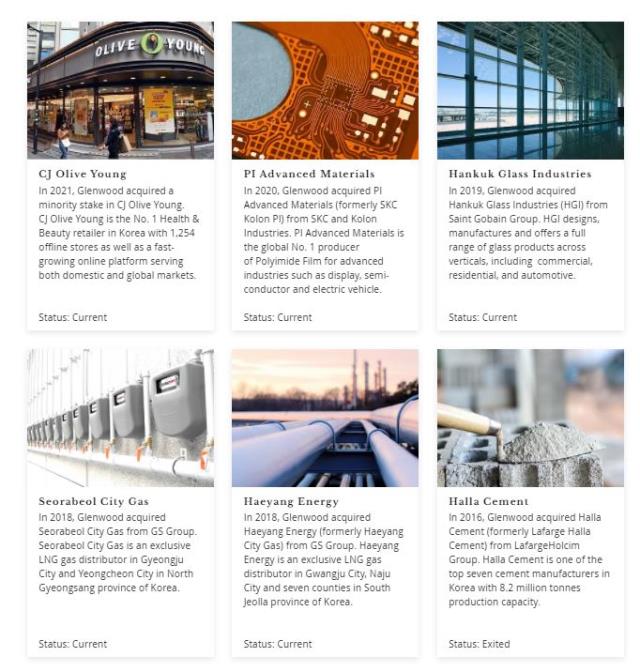

이후 1호 블라인드펀드를 결성해 해양에너지·서라벌도시가스(2018년), 한국유리공업(2019년), PI첨단소재(2020년) CJ올리브영(2021년) 등에 투자했다. 지난해 말 해양에너지·서라벌도시가스를 맥쿼리한국인프라투융자회사(MKIF)에 성공적으로 매각, 약 32%의 IRR을 기록했다.

남은 포트폴리오들도 모두 매각이나 기업공개(IPO)가 확정된 상태다. 한국유리공업의 경우 LX인터내셔널에 팔린다. PI첨단소재는 잠재 후보들을 대상으로 투자설명서(IM)를 배포하며 매각 작업에 한창 속도를 내고 있다. 롯데정밀화학 등 국내 기업뿐 아니라 일본 화학사를 중심으로 한 외국계 투자자들이 대거 관심을 보이고 있는 것으로 전해진다. 글랜우드PE가 지분 약 22.56%를 보유하고 있는 CJ올리브영은 IPO 작업에 착수했다.

글랜우드PE의 사모신용펀드(PCF) 부문으로 설립된 글랜우드크레딧도 문을 열자마자 랜드마크 딜을 잇달아 성사시키며 바통을 이어받았다. 출범 약 두 달만인 지난해 12월 GS건설과 손잡고 LG그룹 계열사 에스앤아이건설 지분 약 60%를 인수했다. 최근엔 SK에코플랜트가 발행하는 상환전환우선주(RCPS)를 4000억원 규모로 인수하는 내용의 MOU를 체결했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

서하나 기자의 다른 기사 보기

-

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- 아이티센그룹, 자회사형 장애인 표준사업장 설립 추진

- [thebell interview]"장비 제조·엔지니어링 역량 두루 갖춘 기업 일굴 것"

- [K-배터리 밸류업 리포트]TCC스틸, 오너가 지분가치 '눈덩이'

- [IR Briefing]'믹싱' 외길 제일엠앤에스, 2차전지 올인

- 율호, 탄자니아 대규모 니켈·흑연 광산 탐사권 확보

- [K-배터리 밸류업 리포트]TCC스틸, 적자에도 '20만톤' 니켈도금강판 양산 승부

- 대동그룹, 스타트업 오픈이노베이션 공모전 개최

- ISC, 인터페이스 보드 사업부 매각 '선택과 집중'

- '리튬 출사표' 이녹스첨단소재, 배당기조 유지