[쌍용건설 M&A]신용등급 강등 위기서 자금수혈, 재무개선 기대감유증 규모 따라 부채비율 200%대 재진입 가능성, 수익성 회복 관건

이정완 기자공개 2022-06-07 07:55:55

이 기사는 2022년 06월 03일 14:47 thebell 에 표출된 기사입니다.

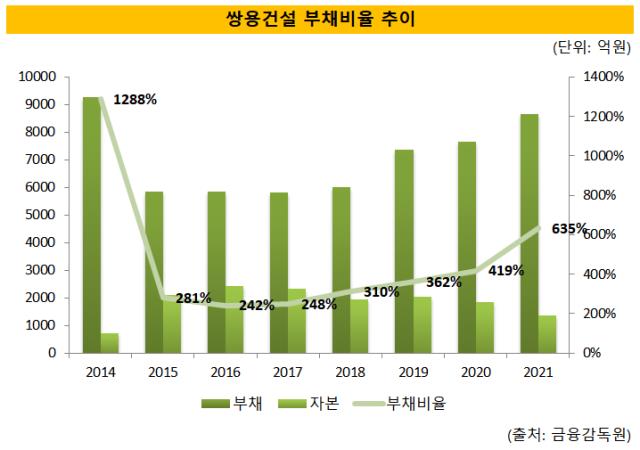

글로벌세아가 쌍용건설에 대한 추가 유상증자를 약속하면서 그간 제기됐던 재무부담 우려를 단번에 씻어낼수 있을지 주목된다. 부채비율 300%를 회복하지 못하면 연내 BBB-로 신용등급 강등이 불가피한 처지였기 때문이다.지난해 말 기준 쌍용건설의 부채비율은 635%에 달했다. 코로나19 팬데믹으로 인해 해외 공사 현장에서 공정 지연이 발생한 탓에 원가 부담이 늘어나기 시작했다. 적자가 발생한 대표적인 현장은 싱가포르 우드랜드 병원, 두바이 로얄 아틀란티스 호텔 등이 있다.

이전만 해도 부채비율은 상당히 안정적인 수준으로 관리됐다. 2014년 부채비율이 1288%로 치솟긴 했지만 이듬해 두바이투자청으로 주인이 바뀐 뒤부터는 281%로 줄었다. 2015년부터 5년간 200~300% 수준을 유지했다.

안정적으로 관리되던 부채비율은 2020년에 419%로 늘어났다. 지난해에도 부채비율은 줄어들지 않았다. 지난해 매출은 1조4014억원으로 외형은 전년 수준을 유지했으나 1108억원의 영업적자를 나타냈다. 최대주주인 두바이투자청이 자본 감소를 막기 위해 지난해 말 621억원을 유상증자로 긴급 수혈했음에도 부채비율이 635%까지 높아졌다.

신용평가업계에서도 경고등을 켰다. 지난달 한국기업평가는 쌍용건설의 신용등급을 BBB로 유지하면서 부정적 아웃룩을 달았다. 해외 사업장에서 추가 원가 발생 가능성에 따라 부채비율이 300%를 지속적으로 상회할 경우 신용등급 강등을 검토하겠다는 것이다.

글로벌세아가 하반기 쌍용건설을 인수 완료하면 이같은 재무구조 악화를 멈출 여지가 있다. 쌍용건설을 장부가(Book Value) 수준으로 인수한 뒤에 이를 뛰어넘는 유상증자를 예고하고 있기 때문이다.

작년 말 기준 쌍용건설 자본총계는 1364억원인데 만약 글로벌세아가 2000억원을 지원한다고 가정하면 자본 규모가 단숨에 3000억원 이상으로 증가한다. 추가 손실이 없다고 가정하면 부채비율은 250% 대까지 기대가능한 편이다. 유상증자 규모가 이보다 더 클 경우 사업확장을 위한 실탄으로 쓰일 여지도 있다.

쌍용건설은 싱가포르, 두바이 등에서 발생했던 해외 사업 손실은 이미 비용 처리를 마무리해 추가 수익성 악화 위험으로부터 자유로운 편이다. 현재 발주처와 공사비 증액 협상을 진행 중이다.

다만 매출 외형이 2019년 1조4000억원을 기록한 이후 3년째 비슷한 수준을 유지하고 있다는 점에서 추가적인 성장 발판이 필요한 상황이다. 매출액 대비 2배를 상회하는 3조2000억원대 수주잔고를 확보하고 있긴 하지만 원가율에 따라 실제 마진으로 얼마나 이어질지는 사업부문별로 따져볼 필요가 있다.

국내부문의 경우 아직까진 수익성이 안정적인 편이다. 국내부문 원가율은 90% 내외를 유지하고 있다. 1분기 기준 진행중인 주택사업(약 1만세대) 대부분 분양률이 100%라는 점에서 양호한 사업성과가 예상되고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

이정완 기자의 다른 기사 보기

-

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

- [Korean Paper]LG엔솔, 대규모 조달채비에 IB들 '수수료' 기대감

- [IPO 기업 데드라인 점검] 유동성 파티에 환호하다 '성큼' 다가온 '데드라인'

- [IB 풍향계]예심 추가 신한증권, 'IPO 비즈니스' 올해는 다르다

- [IB 풍향계]KB증권, '투심 개선' 헬스케어 조력자 나섰다

- [Korean Paper]태양광 자금 니즈 한화큐셀, KP시장 재등판 타진

- [Company & IB]KB-동아쏘시오그룹 인연 출발점 '콜드콜'

- [B 풍향계]공기업 외화채 RFP 못받는 토종IB '볼멘소리'

- 수장 바꾼 하이증권, 리테일 '쇄신' 본격화

- '흑자전환' 케이프증권, '채권·비상장사' 투자 덕봤다