'해외 투자 경고음' 미래에셋운용, '4600억' 워싱턴DC 빌딩도 파나 20타임스스퀘어 손실 현실화, 현대해상·농협생명·수협 등 FI들 예의주시

김경태 기자공개 2022-06-17 08:23:17

이 기사는 2022년 06월 16일 15:25 thebell 에 표출된 기사입니다.

미래에셋자산운용이 7년 전 매입한 미국 워싱턴DC 소재 '1750K 스트리트빌딩(이하 1750K 빌딩)' 매각을 추진하면서 기관투자가들이 진행 상황을 예의주시하고 있다. 또 미래에셋그룹이 과거 투자한 또 다른 워싱턴DC 오피스빌딩의 향방에도 촉각을 기울이고 있다. 현재 미래에셋자산운용은 1750K 스트리트빌딩의 건너편에 있는 건물을 보유하고 있다. 이 역시 다수의 기관투자가가 투자에 참여한 부동산이다.16일 투자업계에 따르면 국내 연기금·공제회를 비롯한 기관투자가들은 미래에셋자산운용이 추진하는 워싱턴DC 1750K 빌딩 매각 상황을 면밀히 지켜보고 있다. 미래에셋자산운용은 현지 최상위 자문사 존스랑라살(JLL)을 통해 매각을 추진하는데 사실상 손절매 수준으로 알려졌기 때문이다.

1750K 빌딩 지분(에퀴티·Equity) 투자자로는 신한생명, 사립학교교직원연금공단(사학연금) 등이 참여했다. 미래에셋증권도 인수 과정에 관여했다.

미래에셋자산운용 관계자는 "현지 자문사를 선정해 1750K 빌딩 매각을 추진하는 것은 사실이지만 급매(Fire sale)는 아니다"라며 "펀드 만기가 2025년까지 연장 가능해 시장 상황을 살펴보고 있다"고 말했다. 이어 "미래에셋증권이 총액인수는 하지 않았으며 당시 판매사였다"고 덧붙였다.

북미에 부동산 투자를 완료했거나 진행 중인 기관투자가들은 1750K 빌딩의 매각 상황을 팔로업하면서 미래에셋자산운용이 투자한 다른 워싱턴DC 부동산에 관심을 두고 있다.

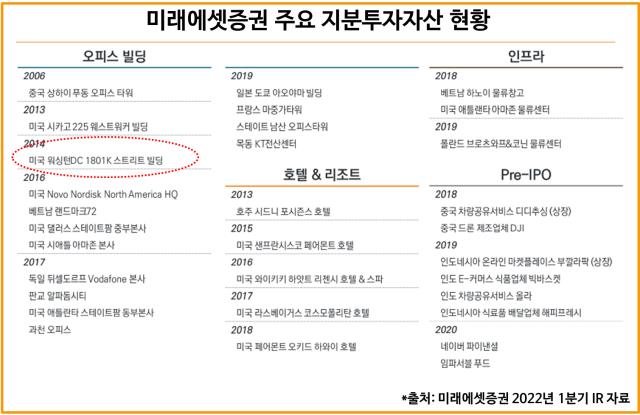

앞서 미래에셋그룹은 2013년 시카고 225웨스트워커빌딩을 시작으로 다수의 미국 부동산에 투자했다. 현지의 '큰 손'으로 거듭나면서 존재감을 과시했다. 워싱턴DC에서는 총 3개의 오피스빌딩을 품었다. 최창훈 미래에셋자산운용 부회장(당시 사장) 주도로 2013년 2550M 스트리트빌딩을 매입했다. 이어 2014년 1801K 스트리트빌딩, 2015년 1750K 스트리트빌딩을 품었다.

이 중 2550M 빌딩은 투자금 회수(엑시트)를 완료했다. 2018년 멘로 에퀴티스(Menlo Equities)에 1억6700만달러에 매각했다. 미래에셋자산운용의 매입가(1억5600만달러)보다 높았다.

이번에 매각을 추진 중인 1750K 빌딩 외에 1801K 빌딩은 여전히 보유 중이다. 1801K는 1750K 빌딩의 바로 건너편에 위치한 오피스 건물이다. 미국 연방준비제도이사회(FRB)가 주요 임차인이라 미래에셋자산운용이 인수할 당시 큰 관심을 받았다. 인수가는 4억4500만달러(약 4600억원)로 미래에셋자산운용이 매입한 워싱턴DC 빌딩 중 가장 컸다.

미래에셋자산운용은 1801K 빌딩 인수를 추진할 때 국내 기관투자가의 참여를 이끌어냈다. 현대해상화재보험, NH농협생명, 수협을 비롯해 다수의 기관투자가가 발을 담갔다. 미래에셋증권도 에퀴티 투자자로 합류했고 올 1분기 실적 발표에서도 1801K 빌딩 지분투자를 여전히 유지하고 있다고 밝혔다.

미국 부동산에 밝은 전문가 등에 따르면 1801K 빌딩은 완전히 임대되지 않은 상황이다. 임대가능면적의 88.6% 가량이 사용 중으로 12%에 육박하는 공실이 있다. 1750K 빌딩의 경우 최대 임차인인 현지 법무법인 와일리 레인(Wiley Rein LLP)이 2024년 6월 이전을 통보해 비상이 걸린 상황이다. 1801K도 임대차 문제가 불거질 가능성을 배제할 수 없다는 분석이 나온다.

여기에 연준이 지난달 빅스텝에 이어 기준금리를 0.75%포인트 인상하는 '자이언트 스텝'을 결정하면서 적절한 매각 타이밍을 잡기도 어려워졌다.

일각에서는 최근 20타임스스퀘어에 투자한 새마을금고 등 기관투자가들의 손실이 다시 이슈화되고 있다는 점을 주목한다. 아울러 금융당국의 행보를 예의주시한다. 이복현 신임 금감원장은 취임 직후 '부동산 그림자금융'에 대한 관리 의지를 드러내고 있는 상황이다. 국내 운용사와 증권사의 해외 부동산투자 부실 발생 가능성에 대해서도 면밀하게 살펴볼 공산이 크다는 관측이 제기된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- [간판펀드 열전]메가펀드 옛 영광 한투네비게이터 '리부트'

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

김경태 기자의 다른 기사 보기

-

- [엔비디아 밸류체인 파트너]STI, 서인수 회장 존재감 속 승계 움직임 '주목'

- [엔비디아 밸류체인 파트너]STI, 모회사 성도이엔지 구상권 소송 '긴장감 여전'

- [엔비디아 밸류체인 파트너]성장투자 필요한 STI, 모기업 건설사 성도이엔지 '난감'

- [Company Watch]삼성디스플레이 결별 SFA, 지주사 회계 격변 온다

- [지배구조 분석/솔브레인]승계 지렛대 '머티리얼즈파크' 주주 현황 급변

- [엔비디아 밸류체인 파트너]다들 고객사 '쉬쉬'하는데…STI, 과감한 '전면 공개'

- [엔비디아 밸류체인 파트너]STI, 피에스케이홀딩스 리플로우 독주에 '강력 태클'

- GT이노비젼 이사회 장악한 LG CNS, M&A 역량 '시험대'

- '급성장' 삼성메디슨, 창사 이래 첫 증설 추진

- '스마트물류' 키우는 LG CNS, 명성엘엔텍 지분 20% 확보