미래에셋, 미매각 CJ CGV 영구CB '울며 겨자먹기' 인수물량 2000억 이상...셀다운 쉽지 않아, PI로 장기투자 가능성

이지혜 기자공개 2022-07-26 13:25:48

이 기사는 2022년 07월 21일 07:46 thebell 에 표출된 기사입니다.

미래에셋증권이 미매각된 CJ CGV 영구 전환사채(CB)를 자기자본(PI)을 투입해 장기 투자에 나설지 고심하고 있다. CJ CGV가 영구CB 청약에서 저조한 성적을 내면서 대규모 미매각 물량이 발생한 탓이다. 미래에셋증권이 떠안아야 할 물량만 2000억원이 넘는데다 CJ CGV 주가 흐름까지 부진해 셀다운하기가 현실적으로 어려운 것으로 파악된다.이에 따라 당장 손실을 보면서 CJ CGV의 영구CB를 셀다운하기보다 향후 주가 상승을 기대하며 장기투자하는 쪽으로 선회할 가능성이 거론된다. 지금은 평가손실을 보더라도 장기적 관점에서 본다면 이익을 낼 수 있다고 판단할 수 있다는 의미다.

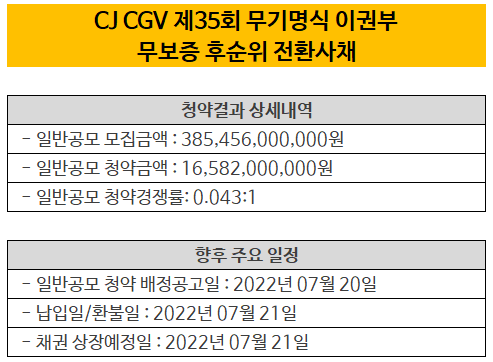

21일 투자은행(IB)업계에 따르면 미래에셋증권이 떠안게 될 CJ CGV 영구CB 미매각 물량이 2000억원 이상일 것으로 추산된다. CJ CGV가 앞서 진행한 영구CB 구주주 청약과 일반 청약에서 저조한 성과를 남긴 데 따른 결과다.

CJ CGV는 12일부터 13일까지 구주주 청약을 진행한 결과 144억원, 18일부터 19일까지 진행한 일반청약에서 모두 166억원의 투자주문을 받았다. 이에 따라 모집금액 4000억원 가운데 92%에 해당하는 3689억원이 미매각 물량으로 나왔다.

단독 대표주관업무를 맡은 미래에셋증권의 부담이 크다. 미래에셋증권은 단독으로 대표주관을 맡는 대신 62.5%에 해당하는 2500억원을 총액인수하기로 계약을 맺었다. 인수단으로 참여한 다른 증권사와 비교해 인수분이 압도적으로 많다. NH투자증권은 900억원, KB증권은 500억원, 유진투자증권은 100억원을 맡기로 해 미래에셋증권보다 부담이 적다.

투자은행업계 관계자는 "CJ CGV 주가가 전환가보다 낮은 수준을 이어가고 있는 데다 증시 침체가 장기화하고 있어 현실적으로 투자자를 찾기가 쉽지 않다"며 "미래에셋증권이 영구CB를 떠안아 상당한 평가손실을 보게 될 것"이라고 말했다.

CJ CGV는 주주 대부분이 개인 투자자로 구성된 것으로 알려졌다. 미매각분을 대량으로 매각하려면 기관투자자를 잡아야 하지만 쉽지 않은 상황인 것으로 파악된다.

이에 따라 미래에셋증권이 미매각된 영구CB를 손실을 안고 되파느니 차라리 PI투자로 선회할 가능성이 유력하게 거론된다.

미래에셋증권이 총액인수하는 2500억원을 전환가액 2만2000원을 기준으로 환산하면 1100만 주가 넘는다. CJ CGV 모회사 CJ의 보유주식 수가 유상증자 전 1600만 주, 유상증자 이후 2300만 주가량인 점을 고려하면 적잖은 규모다.

지분율로 환산해도 그렇다. 제 32회차 CB와 이번에 발행되는 영구CB가 모두 주식으로 전환되고 나서 유상증자로 늘어나는 주식까지 합치면 CJ CGV의 발행주식 총수는 7422만 주가 된다. 이를 기준으로 놓고 봐도 미래에셋증권이 보유하게 되는 지분은 10%가 넘을 것으로 추산된다.

투자은행업계 관계자는 “증시가 다시 활기를 띠고 코로나19 사태가 끝난다면 CJ CGV의 주가가 오를 가능성이 더 높다”며 “미매각된 채권을 보유하기로 미래에셋증권이 내부적으로 합의만 이뤄진다면 PI투자로 방향을 틀어 수익을 기대할 수도 있을 것"이라고 말했다.

사례도 있다. 신한금융투자가 대표적이다. 신한금융투자는 과거 CJ프레시웨이의 영구CB 발행 주관을 맡았지만 청약 당시 주가가 하락하면서 미매각 물량을 떠안게 됐다.

신한금융투자는 투자자에게 매각하려던 계획을 바꿔 IB북에 있던 CJ프레시웨이 영구CB 물량을 PI계정으로 옮겼다. 이후 CJ프레시웨이 주가가 상승하자 신한금융투자가 CB 전환권을 행사해 상당한 차익을 거뒀다.

미래에셋증권 관계자는 "아직 영구CB 납입이 완료된 상황이 아니라서 다양한 가능성을 검토하고 있다"며 "PI투자도 하나의 선택지가 될 수 있다"고 말했다.

CJ CGV는 이번 영구CB를 21일 발행할 예정이다. 조달자금은 기업유동성지원기구 등에서 빌린 CP(기업어음) 외에 사모채, 신종자본증권 등을 차환하는 데 투입된다. 영구CB인 만큼 표면상 만기는 30년이지만 5년 뒤 조기상환할 수 있다는 콜옵션이 붙었다. 발행수익률은 3%다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- [간판펀드 열전]메가펀드 옛 영광 한투네비게이터 '리부트'

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- [카드사 해외사업 점검]우리카드, '악전고투' 미얀마…인니 성장으로 보완

이지혜 기자의 다른 기사 보기

-

- 지난해 BTS 일부 멤버 재계약 금액, 500억대 추정

- 하이브, 대기업집단 지정 초읽기…파급효과는

- [Musical Story]쇼노트, 카카오엔터 IP로 '글로벌' 뮤지컬 만든다

- [Inside the Musical]쇼노트의 '개천용' <헤드윅>, 20년 진기록 비결은

- YG엔터, 음원저작권 '투자'로 보폭 확대 '추가 수익 기대'

- 뮤지컬 시장 '성장의 조건'

- [People in Showbiz]CJ그룹 IP로 브로드웨이 뮤지컬 '정조준'

- [People in Showbiz]YG의 베이비몬스터, 블랙핑크 계보 잇다…글로벌 '정조준'

- [지배구조 분석/YG엔터테인먼트]양민석, 단독 대표 복귀…사외이사 의장이 견제

- 박지원, 하이브 타운홀미팅서 성장 로드맵 공개