[IPO 모니터]오픈엣지, 기관 IR 돌입...반도체IP '차별성' 고심시스템반도체 설계도면 공급...미국·대만 기업 활용해 공모가 산출

안준호 기자공개 2022-09-02 07:02:11

이 기사는 2022년 08월 31일 14:09 thebell 에 표출된 기사입니다.

오픈엣지테크놀로지가 공모 일정을 앞두고 본격적인 기관 대상 투자설명회(IR)에 돌입했다. 투자자들에게는 다소 생소한 분야인 만큼 기존 반도체 관련 기업들과 어떤 점에서 차별점이 있는지 알리는 것이 주된 포인트가 될 것으로 전망된다.오픈엣지테크놀로지는 반도체 설계자산(IP) 기업이라는 점에서 최근 상장한 반도체 업체들과 조금 다르다. 비슷한 IP 분야 회사로 지난 2015년 상장한 칩스앤미디어가 존재하지만, 전방 시장이 다르다는 점에서 직접 비교는 어렵다는 평가다.

31일 투자은행(IB) 업계에 따르면 오픈엣지테크놀로지는 이번 주 본격적으로 기관 대상 투자설명회를 진행하고 있다. 투자설명회의 주된 포인트는 기존 반도체 기업들과의 차이점이 될 것으로 보인다. IR 과정에서도 이 점을 부각하기 위해 고민이 많은 것으로 알려졌다.

증권업계 관계자는 "올해 시스템반도체 밸류체인에 속한 기업들이 성공적으로 코스닥 시장에 입성했다"며 "다만 오픈엣지테크놀로지는 사업구조에서 차이점이 있어 IR 과정에서 고민이 있을 것"이라고 말했다. 앞서 올해 상장한 넥스트칩(팹리스), 가온칩스(디자인하우스) 등 반도체 관련 기업들이 공모 흥행에 성공했다.

다만 오픈엣지테크놀로지는 IP 기업이라는 점에서 이들 기업과는 차이점이 있다. 팹리스가 특정 반도체의 설계를 만들고, 디자인하우스는 파운드리와 팹리스 사이의 가교 역할을 한다. IP 기업들은 여기에 필요한 기초 도면을 만드는 공급한다. 매출 역시 라이센스와 로열티 등에서 발생한다.

반도체 IP 기업으로 가장 유명한 곳은 중앙처리장치(CPU) IP를 만드는 영국의 암(ARM)이다. 주요 반도체 기업들이 이 회사의 도면을 기초로 제품을 생산한다. 오픈엣지테크놀로지는 대부분 외국 기업이 차지하고 있는 반도체 IP 시장에서 국산화 흐름을 이끌고 있다. 주된 제품은 반도체의 핵심 구성품 중 하나인 메모리 컨트롤러 IP다.

오픈엣지테크놀로지와 가장 비근한 사업구조를 가진 기업으로는 칩스앤미디어가 꼽힌다. 지난 2015년 상장한 곳으로 동영상 녹화·재생 관련 설계자산 기술을 개발하는 IP 기업이다. 실제 최고기술책임자(CTO)인 황인조 상무를 필두로 오픈엣지테크놀로지의 연구개발(R&D) 인력 중 다수가 칩스앤미디어 출신이다.

다만 칩스앤미디어와는 목표 시장이 다르다는 차이점이 있다. 오픈엣지테크놀로지는 메모리 컨트롤러 분야에 더해 신경망처리장치(NPU, Neural Processing Unit) 관련 IP를 개발하고 있다. 초기 단계인 NPU IP 시장에 빠르게 진출해 후발주자로서의 약점을 보완하겠다는 전략이다.

이처럼 국내에서 유사 기업이 많지 않다 보니 공모가 산정 과정에서도 외국기업을 비교군으로 활용했다. 미국의 설계 업체인 케이던스 디자인 시스템즈(Cadence Design Systems)와 시놉시스(Synopsiys), 대만의 M31 테크놀로지(M31 Technology Corporation)를 유사회사로 선정했다. 이들 기업의 평균 주가수익비율(PER)에 시장 조정계수를 적용해 총 38.52배의 PER 배수를 적용했다.

반도체 업계 한 관계자는 "글로벌 IP 기업과 직접 비교할 수는 없지만, 메모리 컨트롤러 분야에서 경쟁력 있는 제품 개발에 성공한 기업"이라며 "설립 당시부터 외국 기업들이 대부분 점유하고 있는 IP 시장에서 국산화에 성공하는 것이 목표였던 것으로 알고 있다"고 설명했다.

이 관계자는 "오픈엣지테크놀로지가 제공하는 메모리 컨트롤러 IP는 반도체 칩의 핵심 구성요소로서 안정성이 가장 중요하다"며 "해외 기업과 비교해도 충분한 경쟁력을 갖고 있는 동시에 비용 측면에서도 유리해 다수 국내 고객사를 확보하고 있다"고 말했다.

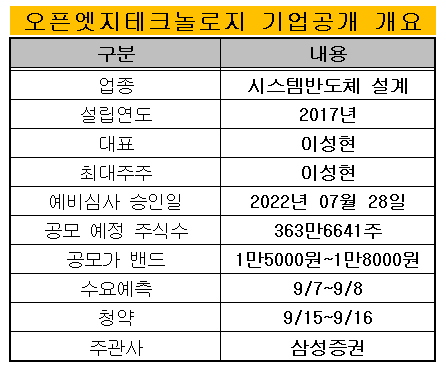

오픈엣지테크놀로지의 총 공모 주식은 363만6641주, 주당 희망 공모가 범위는 1만5000~1만8000원이다. 공모가 밴드 기준 최대 655억원을 공모할 계획이다. 조달 자금은 연구개발과 운영자금으로 사용할 계획이다. 기관 수요예측은 오는 7일부터 이틀간 예정되어 있으며 상장주관사는 삼성증권이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [비상장사 재무분석]정상화된 메가존클라우드 부채비율, 결손으로 '악화'

- [K-배터리 파이낸스 분석]동화일렉의 보물 '중국', 유럽·미국 확장 기반

- [캐시플로 모니터]세아상역, '재고감축' 실적 부진 속 현금흐름 개선

- [기업집단 톺아보기]삼성증권, 우발채무 줄이자 부실채권 급증

- [비상장사 재무분석]IPO 잰걸음 메가존클라우드, RCPS 리스크 해소

- [비상장사 재무분석]자본잠식 '웨이브', 증자보다 수익성 개선 집중

- [비상장사 재무분석]'IFRS 도입 3년' 야나두, 재무구조 개선 관건 'RCPS'

- [K-배터리 파이낸스 분석]엔켐, 운전자본 '다이어트'…투자 재원 마련 묘수

- [Board Index/네이버]발빠른 인권경영실 '신설'…현황 공개는 미흡

- M캐피탈, 투자금융자산 담보 3000억 대출 추진

안준호 기자의 다른 기사 보기

-

- [thebell note]대신증권 ‘종투사 전환’에 거는 기대

- [HD현대마린솔루션 IPO]해외 확약 '6%'...반복되는 국내 투자자 역차별 논란

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- [꿈틀대는 토큰증권 시장]바이셀스탠다드, ‘멀티에셋 전략'으로 영토 넓힌다

- [IPO 모니터]다각화 성공 더스윙, 4륜차 시장 '정조준'

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [HD현대마린솔루션 IPO]'문전성시' IR "자료 구하기도 어렵다"

- [IPO 모니터]퓨리오사AI, 시장개척 무기 'HBM3'

- [IB 풍향계]미래·삼성 손잡은 퓨리오사AI, '파두 사태' 의식했나

- [IPO 모니터]'연간 성적' 반영 이노그리드, 실적 추정 근거 더했다