[IB 프리IPO 투자성적표]지투파워, 발행사·주관사 모두 웃었다...1.5년에 '31억'[한국투자증권]수수료 4~8배 수익 거둬...주가 큰폭 상승 직전 엑시트 '오점'

최윤신 기자공개 2022-09-02 13:02:41

[편집자주]

국내 IPO 시장에서 증권사의 프리IPO투자가 ‘감초’ 역할을 하고 있다. 프리IPO는 상장을 앞둔 기업의 밸류업을 지원하고 유동성을 공급하는 역할을 한다. 국내 IPO 하우스들은 이를 적극 활용해 IPO 주관업무를 따내고, 부족한 수수료를 캐피탈게인으로 만회하려 한다. IPO와 연계한 하우스의 프리IPO 투자가 이뤄진 딜을 들여다보고, 하우스의 엑시트 성적을 추적해봤다.

이 기사는 2022년 08월 31일 14:26 thebell 에 표출된 기사입니다.

지난 4월 상장한 지투파워와 이 회사의 상장 주관을 맡은 한국투자증권의 동행이 아름답게 마무리됐다. 대표주관사를 맡은 한국투자증권은 지투파워에 프리 IPO투자를 단행해 상장 수수료의 4~8배에 달하는 수익을 낸 것으로 추정된다.상장 후 지투파워의 주가도 지속해 우상향 하고 있어 발행사와 하우스, 시장에 모두 긍정적인 역할을 한 프리IPO 투자였던 것으로 평가할 수 있다. 다만 한국투자증권의 엑시트 시점이 조금 빨라 캐피탈게인이 줄어던 점은 아쉬움으로 남는다.

◇ RCPS로 20억 투자, 시설자금 공급하고 밸류도 높여

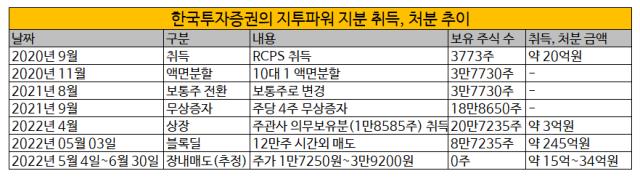

한국투자증권은 2020년 9월 지투파워가 발행한 RCPS 20억원을 사들였다. 화성 제2공장 완공을 앞두고 제3공장 설립에 나서던 시점이라 자금이 필요했던 회사에 단비 같은 투자가 됐다.

RCPS의 전환가격은 액면분할·무상증자 전 기준 53만원으로 이에 앞서 발행된 RCPS의 전환가격(33만원)보다 다소 높은 수준이었다. 자본을 공급하는 것 외에 기존의 투자보다 높은 192억원 가량의 기업가치를 인정해 준 것이다.

투자 당시만 하더라도 지투파워는 주관사를 선정하지 않은 상태였다. 프리IPO 투자를 하며 긴밀한 관계를 쌓은 한국투자증권은 자연스럽게 주관사를 맡게됐고, 이듬해 4월 정식 계약을 체결했다. KB증권이 공동주관사로 참여했다.

상장을 추진하자 몸값이 빠르게 올랐다. 2021년 8월 에이스톤벤처스(에이스톤 프로젝트 제3호 투자조합)로부터 50억원의 전환사채 투자를 받는 시점엔 약 380억원의 기업가치가 평가됐다.

에이스톤벤처스의 투자 유치를 마지막으로 본격적인 상장절차가 시작됐다. 발행한 메자닌들은 모두 보통주로 전환됐고, 발행주식수를 위한 무상증자도 단행한 뒤 예비심사를 청구했다.

이후 올해 1월 내놓은 증권신고서에서 한국투자증권은 희망공모가격 밴드를 1만3500~1만6400원으로 잡았다. 이는 한국투자증권이 투자한 가격보다 27~55% 높은 가격이다. 프리IPO 투자 이후 이뤄진 액면분할, 무상증자 등을 고려할 때 한국투자증권이 가진 보통주 1주는 1만60원으로 계산된다.

수요예측은 흥행했고, 공모가격은 밴드 최상단인 1만6400원으로 정해졌다. 한국투자증권이 상장 시점까지 해당 지분을 보유한 기간이 1년 6개월에 이르는 걸 고려할 때 한국투자증권의 엑시트 플랜도 무난한 수준으로 평가됐다.

◇ 한국투자증권 16억~31억 캐피탈게인 추산

지투파워가 증시에 입성한 첫 날인 4월 1일, 주가는 이른바 ‘따상’을 찍으며 한때 4만원을 넘어섰다. 한국투자증권도 큰 수익을 기대할 수 있을 것으로 보였다. 다만 이튿날부터 주가는 다시 떨어져 공모가격 수준으로 조금씩 수렴해갔다.

한국투자증권은 한 달이 지난 뒤 엑시트 플랜을 가동했다. 상장사 의무보유분을 포함한 보유주식은 모두 20만7235주였는데, 이중 58%인 12만주를 5월 3일 시간외 블록딜로 처분했다. 매각한 평균 단가는 2만378원이다. 매각 가격은 24억4536만원이다.

남은 지분은 5월 3일~6월 30일 중 모두 매각했다. 상장사 의무인수분을 제외하고 프리IPO 투자 잔여지분은 6만8650주다. 5% 미만의 주주가 됐기 때문에 매각 일자와 가격을 정확히는 알 수 없다. 다만 5월 3일~6월 30일까지 지피파워의 주가가 1만7250원~3만9200원이었음을 고려할 때 11억8421만~26억9108만원 범위내에 처분했을 것으로 추산된다.

20억원의 PI 투자로 적어도 16억2984만~31억3671만원의 캐피탈게인을 거둬들인 것이다. 한국투자증권이 지피파워 IPO 주관을 통해 벌어들인 수수료 4억1858만원의 4~8배에 달한다.

한국투자증권과 지피파워의 동행은 성공적이었다. 지피파워의 공모가격도 적정한 선에서 정해졌던 것으로 파악된다. 상장 직후 주가가 급등했지만 시간이 지나며 공모가 수준으로 주가가 수렴했고, 이후 우상향하는 모습을 보이고 있다. 공모에 참여한 주주들도 만족할 수 있는 주가다. 최근에는 1주당 4주 무상증자를 단행한 뒤 주가가 상승흐름이다.

다만 한국투자증권이 12만주를 처분한 타이밍은 다소 아쉽다. 5월 3일 지분을 처분한 이후 약 3주 뒤인 5월 20일 상한가를 기록했고, 우상향 흐름이 이어졌다. 엑시트를 조금만 미뤘더라도 캐피탈게인을 더 늘릴 수 있었던 것으로 여겨진다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

- '심혈관 질환 타깃' 카리스바이오, iPSC-EC 임상 본격화

- [이스트소프트는 지금]'알집' 신화로 세운 종합 ICT그룹 '경고등 켜졌다'

- '사랑의열매' OCIO, NH증권 수성 여부 촉각

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

최윤신 기자의 다른 기사 보기

-

- [LLC형 VC 톺아보기]하태훈 대표 "위벤처스, 무지개빛 다양한 컬러 지향"

- [VC 투자기업]'적자 줄인' 야나두, 예심청구 전 '흑자기조' 목표

- [LP Radar]건금공 VC 출자, 줄어든 비율에 모태 GP 침울

- VC도 모르는 VC의 기업가치

- [LLC형 VC 톺아보기]'자본금 20억' 넘은 위벤처스, 주식회사 전환 가능성은

- [LLC형 VC 톺아보기]위벤처스, 'Co-GP·멘토 매칭'으로 블루오션 공략했다

- [LLC형 VC 톺아보기]"회사는 플랫폼" 위벤처스의 ‘숍인숍’ 운영방식

- [LLC형 VC 톺아보기]‘창립 5주년’ 위벤처스, ‘AUM 5000억’ 초고속 성장

- NH벤처, 이스라엘 Co-GP펀드 결성시한 연장했다

- 베드록벤처스, VC 신규 등록…크립토 투자 이력 주목