DB생명, 영구채 콜옵션 연기 배경 'RBC비율' 300억 규모 "내년 5월 콜옵션 행사키로 사채권자와 협의"…내년 1710억 상환해야

이지혜 기자공개 2022-11-04 13:20:56

이 기사는 2022년 11월 03일 16:59 thebell 에 표출된 기사입니다.

DB생명보험이 사채권자와 합의 끝에 신종자본증권의 콜옵션(조기상환) 행사 시점을 내년으로 미뤘다. RBC비율(지급여력비율)을 사수하기 위한 조치로 보인다. 채권 시장이 좋지 않은 가운데 신종자본증권을 자칫 차환발행하지 못하면 경영상 어려움을 겪을 수 있다고 판단한 것으로 풀이된다.DB생명보험은 RBC비율이 금융당국의 권고수준을 간신히 맞추는 수준이다. 내년에 IFRS17과 K-ICS가 도입되면 오히려 자본적정성이 개선될 수 있는 만큼 이때 콜옵션을 행사해 리스크를 줄이려는 의도다.

다만 내년에 조기상환 시점이 돌아오는 후순위채가 두 건이나 있는 부담이 될 것으로 보인다. 이번 신종자본증권까지 고려하면 내년에 조기상환해야 할 회사채가 모두 1710억원에 달한다.

◇RBC비율, 당국 규제 '간당간당'…콜옵션 유예로 대응

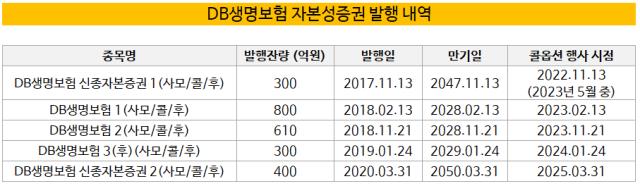

3일 DB생명보험에 따르면 2017년 11월 13일 발행한 사모 신종자본증권의 콜옵션 행사 시점을 내년 5월로 미뤘다. 대상 신종자본증권은 300억원짜리로 당초 이달 13일 조기상환할 수 있다는 콜옵션이 붙어 있었다. 영구채인 만큼 표면상 만기는 2047년 11월 13일이다.

DB생명보험 관계자는 “사채권자와 오래 전부터 합의한 끝에 콜옵션 행사 시점을 미룬 것"이라며 "계약조건을 바꾼 것이므로 신종자본증권을 미상환한 게 아니다”고 말했다. 대상 신종자본증권은 사채권자가 소수인 덕분에 콜옵션 유예를 놓고 비교적 수월하게 협의할 수 있었던 것으로 전해진다.

콜옵션 행사 시점을 미뤘지만 이자 등 금리 조건은 바뀌지 않았다. 해당 신종자본증권의 연간 이자율은 5.6%다. 스텝업 조항이 있긴 하지만 이는 발행일로부터 10년 뒤 행사되는 것이라 이자율에 영향을 미치지 않는다. 스텝업 조항은 기존 이자율에 금리를 1% 더하거나 신용스프레드에 50bp를 더하는 것 중 하나를 택하는 구조다.

RBC비율을 방어하기 위해 콜옵션 행사 시점을 미룬 것으로 풀이된다. DB생명보험은 기준금리 인상기조가 장기화한 탓에 대규모 채권평가손실을 보면서 RBC비율이 크게 떨어졌다. 올 상반기 말 연결기준으로 RBC비율이 150.25%를 기록했다. 2020년 말 191.3%였던 점을 고려하면 크게 하락했다.

금융당국의 권고치를 간신히 맞추는 수준이다. 보험업법상 보험사들은 RBC비율이 100%를 유지해야 한다. 만일 RBC비율이 50~100%미만이면 금융당국으로부터 경영개선권고를 받게 된다. RBC비율이 150%라고 해도 안심할 수는 없다. 보험종목 추가허가 제한, 자회사 출자 등에 제약을 받아서다.

이런 상황에서 DB생명보험이 신종자본증권을 조기상환하면 그만큼 RBC비율이 떨어져 경영상 어려움을 겪을 수 있어 콜옵션 행사 시점을 미뤘다는 의미다.

DB생명보험 관계자는 “내년에 IFRS17과 K-ICS가 도입되면 RBC비율 등 자본적정성이 개선될 것”이라며 “자본이 늘면서 재무건전성이 좋아질 수 있어 내년에 콜옵션을 행사하기로 결정했다”고 말했다.

DB생명보험은 내년에 IFRS17과 K-ICKS가 도입되면 보험부채를 시가평가하면서 금리가 올랐을 때 오히려 순자산이 늘어나는 효과를 볼 수도 있다. 또한 금융당국이 RBC비율 하락을 막기 위해 LAT(Liability Adequacy Test)잉여액의 40%를 가용자본에 가산할 수 있도록 해주면서 재무건전성이 지금보다 개선될 것으로 예상된다.

나이스신용평가는 “DB손해보험은 보유계약에서 보장성보험이 차지하는 비중이 높아 IFRS17가 도입되더라도 현 수준의 사업기반을 유지할 수 있을 것”이라고 내다봤다.

◇후순위채까지 콜옵션 시점 도래, 차환 발행 '부담'

다만 DB손해보험이 콜옵션 행사시점을 유예하면서 내년에 차환하거나 상환해야 할 자금이 늘어난 점은 부담으로 작용할 수 있다. 내년에 두 건의 사모 후순위채의 콜옵션 행사 시점도 돌아오는 탓이다.

1회차 사모 후순위채의 콜옵션 행사 시점은 내년 2월이다. 해당 후순위채는 2018년 2월 13일 발행한 800억원짜리로 표면이자율은 연 5.2%다. 2회차 사모 후순위채는 610억원짜리로 내년 11월 21일 콜옵션 행사 시점이 돌아온다. 이번 신종자본증권까지 포함하면 내년에 차환하거나 상환해야 할 자본성증권이 모두 1710억원에 달한다.

투자은행업계 관계자는 "생명보험사의 자본성증권 수요가 많지 않다"이라며 "회사채 시장의 투자심리가 내년 상반기까지 좋지 않을 것으로 예상돼 기업들의 차환발행 부담이 큰 상황"이라고 말했다.

DB생명보험은 1989년 동부그룹이 미국 Aetna와 합작해 동부애트나생명보험으로 설립됐다. 2001년 AXA그룹이 지분 50%를 DB그룹에 매각하면서 DB손해보험의 자회사로 편입됐다. 올 상반기 말 기준 최대주주는 DB손해보험(99.07%)이다. 보험금지급능력등급은 나이스신용평가에서 'AA-/안정적'을 받았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [제일약품의 온코닉테라퓨틱 첫 '신약']세번째 P-CAB '자큐보' 2년만에 신약 명맥 잇는다

- 강동그룹, 디아너스CC 품는다

- [제약사 TSR 분석]제일약품, '주가·실적·배당' 3중고 열쇠 '온코닉의 신약'

- (여자)아이들 우기, 'YUQ1' 아이튠즈 앨범차트 10개국 석권

- 박셀바이오, 진행성 간세포암 타깃 'Vax-NK' 특허 출원

- 베니스 비엔날레, 30년만에 두발로 선 '곽훈'의 의미

- [대기업 프로스포츠 전술전략]'모기업발 숙제' 엔씨다이노스, 당분간 긴축 불가피

- 하이브, '민희진 없는' 어도어 경쟁력 입증할까

- SK 오너가 3세 최성환의 '승부수'

- 어느 수집가의 꿈 '이건희 컬렉션'

이지혜 기자의 다른 기사 보기

-

- 하이브, '민희진 없는' 어도어 경쟁력 입증할까

- [뮤지컬 제작사 열전]EMK컴퍼니, 고속성장 비결은 '대기업과 10년 동맹'

- [뮤지컬 제작사 열전]EMK컴퍼니, 매출 1위에도 영업이익 급감 이유는

- 장윤중 카카오엔터 대표, 빌보드와 글로벌 공략 '속도'

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Inside the Musical]쇼노트의 실험 <그레이트 코멧>, 무대와 객석 허물다

- 하이브, UMG와 10년 독점계약...경제적 효과는

- 지난해 BTS 일부 멤버 재계약 금액, 500억대 추정

- 하이브, 대기업집단 지정 초읽기…파급효과는