[레버리지&커버리지 분석]영업현금만 5조 SKT, 영구채 '4000억 쯤이야'총차입금 11조 중 26%만 단기성…실질적 차입부담 낮아

고진영 기자공개 2023-01-13 10:19:56

[편집자주]

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

이 기사는 2023년 01월 09일 15:48 THE CFO에 표출된 기사입니다.

SK텔레콤은 1년 전 있었던 SK스퀘어 분할로 꽤 손해를 봤다. 부채는 대부분 가져오고 자산은 몰아준 탓이다. 그러나 견고한 영업 캐시플로우, 유달리 장기화된 차입구조가 뒤를 받치면서 재무적 부담을 상쇄하고 있다. 올해 4000억원 규모의 영구채 상환이 점쳐지지만 큰 충격은 없을 것으로 예상되는 이유다.◇분할에도 현금창출력 견고…차입구조 장기화

앞서 SK텔레콤은 2021년 11월 ICT투자부문을 떼어내 SK스퀘어를 세우는 인적 분할을 진행했다. 당시 별도 기준 8조원대였던 차입금 대부분을 SK텔레콤이 떠안았다. SK하이닉스와 SK쉴더스 등 주요계열사 투자주식도 SK스퀘어에 넘겨줬기 때문에 순자산이 줄어들 수밖에 없었다.

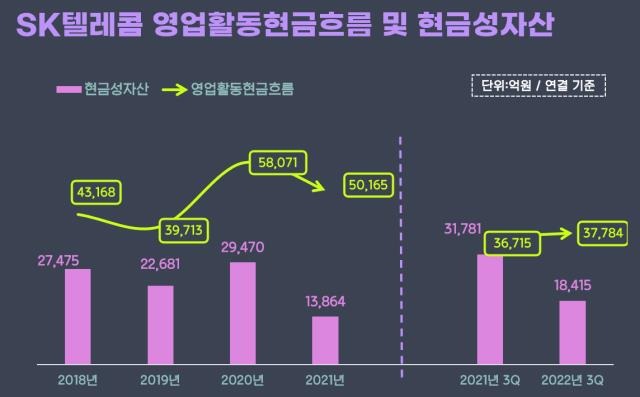

반면 현금성자산의 경우 SK스퀘어에 65% 정도를 챙겨줬다. 중간지주회사로 출범한 SK스퀘어에 투자재원이 필요했던 탓이다. 작년 9월 말 SK텔레콤의 연결 현금성자산은 단기금융상품과 단기투자자산을 포함해 1조8415억원, 분할 전인 2021년 3분기 말(3조1781억원)보다 거의 절반이 줄었다. 외형적으로 재무안정성 하락이 불가피한 분할 구조였던 셈이다.

하지만 수익에서 절대적 비중을 차지하는 유무선 통신사업을 SK텔레콤이 가지고 있는 만큼 현금 창출력은 흔들림없이 유지되고 있다. 2022년 3분기 말 SK텔레콤의 상각전영업이익(EBITDA)은 4조1781억원을 기록했다. 분할 전인 전년 동기(4조3975억원)와 비교해 소폭 줄긴 했어도 비슷한 수준을 지켰다.

같은 기간 영업활동현금흐름(NCF)의 경우 3조6825억원에서 3조7895억원으로 오히려 증가했다. EBITDA가 감소했지만 재고자산은 줄고 매입채무는 늘면서 운전자본 투자부담이 축소됐기 때문이다. 연간 영업현금흐름 규모는 2021년 기준 약 5조원. 안정적 커버리지 지표를 고려할 때 10조원을 넘는 차입규모를 감당하기에도 별다른 무리는 없어 보인다.

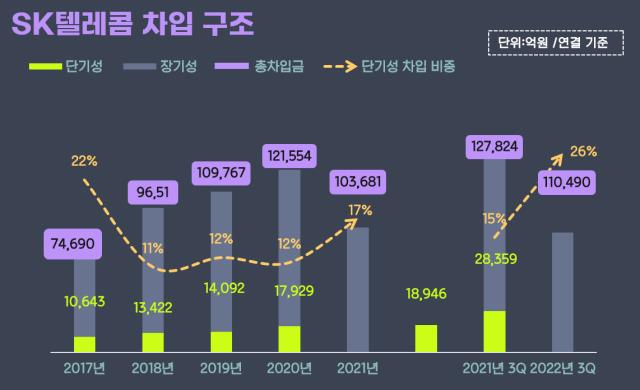

SK텔레콤의 연결 총차입금은 작년 9월 말 11조490억원에 육박했다. 리스부채 1조5672억원을 포함한 금액이다. 분할 과정에서 2조원 수준의 SK쉴더스(옛 ADT캡스) 차입금이 연결 재무제표에서 제외됐고, 덕분에 연결 총차입이 감소하는 효과를 봤지만 지난해 다시 증가세로 전환했다.

다만 단기 상환부담은 상대적으로 낮은 편이다. 회사채 위주로 자금조달을 하면서 차입구조를 장기화하고 있어서다. 1년 안에 갚아야하는 단기성 차입은 총차입의 26% 수준인 2조8359억원에 그친다.

차입구조를 보면 9월 말 연결 단기차입금은 130억원 뿐인데 이마저 전부 종속기업인 팬아시아반도체소재가 빌린 돈이다. 장기차입금은 6844억원으로 지난해 3500억원을 싱가포르 DBS은행과 일본 미즈호 은행 등에서 새로 차입했으며 321억원을 상환했다.

사채의 경우 지난해만 8950억원 규모를 신규 발행해 차환 등에 썼다. 상환한 사채는 비슷한 규모인 9400억원이다. 이중 종속기업인 SK브로드밴드가 1500억원을 발행했고 2800억원을 갚았다. 대부분의 차입이 장기대출과 사채로 이뤄진 셈이다.

실제 SK텔레콤은 만기구조 분산에 있어선 역량이 남다른 곳으로 꼽힌다. 2019년 민간기업 처음으로 30년물 공모채를 발행해 흥행에 성공하기도 했다. 작년에 찍었던 사채들 역시 500억원짜리 10년물과 400억원짜리 20년물이 포함돼 있다. 4년간 단기성 차입 비중이 10%대를 유지하다 지난해 20%대로 오르긴 했으나 여전히 효율적인 구조다.

◇콜옵션 도래한 4000억 영구채, 상환 여력은

특이한 부분은 총차입금과 별개로 4000억원 규모의 신종자본증권(영구채)도 가지고 있다는 점이다. '초우량' 기업으로선 흔치 않다. 처음 발행한 것은 2013년인데, SK텔레콤은 LTE(4세대 이동통신) 투자로 부채비율이 계속해서 오르고 무디스로부터 등급하향 압박을 받고 있었다.

마침 두산인프라코어가 발행한 영구채가 자본으로 인정받자 SK텔레콤 역시 같은 방법으로 자본 확충을 노렸다. 영구채는 사실상 빚이지만 회계상 자본으로 분류되기 때문에 부채비율을 낮추는 효과가 있다.

이 영구채의 콜옵션(조기상환권) 행사기간은 2018년 다가왔다. SK텔레콤은 영구채를 보유자금 등으로 갚지 않고 다시 새로운 신종자본증권을 발행해 차환했다. 이 때도 SK하이닉스와 SK쉴더스 인수 등 대규모 투자를 지속적으로 진행하면서 무디스가 등급전망을 ‘부정적’으로 조정하는 등 신용도에 흠집이 날 위기였기 때문이다.

당시 SK텔레콤은 2018년 6월 각각 3000억원, 1000억원 규모로 두 차례에 걸쳐 영구채를 발행했다. 발행금리는 3.70%, 3.65%이며 연간 148억원의 이자가 나간다. 발행비용 등을 제외하고 현재 3988억원이 자본으로 분류돼 있다.

콜옵션 기한은 올해 6월 7일, 행사하지 않을 경우 스텝업 조항에 따라 금리가 0.25% 가산된다. 흥국생명 사태로 신종자본증권에 대한 투자심리가 위축된 상황인 만큼 업계에선 차환없이 갚을 가능성이 높다고 보고 있다.

업계 관계자는 "만기가 도래하는 차입 대부분에 대해 원활하게 차환이 이뤄지고 있고 연간 5조원 수준의 영업현금을 낸다는 점을 감안하면 상환여력은 넉넉하다고 본다"며 "영구채 상환으로 추가적 자금이 나가도 충분히 감당할 수 있을 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [제일약품의 온코닉테라퓨틱 첫 '신약']세번째 P-CAB '자큐보' 2년만에 신약 명맥 잇는다

- 강동그룹, 디아너스CC 품는다

- [제약사 TSR 분석]제일약품, '주가·실적·배당' 3중고 열쇠 '온코닉의 신약'

- (여자)아이들 우기, 'YUQ1' 아이튠즈 앨범차트 10개국 석권

- 박셀바이오, 진행성 간세포암 타깃 'Vax-NK' 특허 출원

- 베니스 비엔날레, 30년만에 두발로 선 '곽훈'의 의미

- [대기업 프로스포츠 전술전략]'모기업발 숙제' 엔씨다이노스, 당분간 긴축 불가피

- 하이브, '민희진 없는' 어도어 경쟁력 입증할까

- SK 오너가 3세 최성환의 '승부수'

- 어느 수집가의 꿈 '이건희 컬렉션'

고진영 기자의 다른 기사 보기

-

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업

- [멀티플렉스 재무 점검]'영구채'로 막지 못한 롯데컬처웍스 재무

- [Film Making]아이윌미디어, <철인왕후> 윤성식 감독과 SBS <귀궁> 제작

- [Film Making]스튜디오드래곤 <그놈은 흑염룡>, 이수현 감독-김수연 작가 호흡

- 충무로의 '유사 보증수표'

- [멀티플렉스 재무 점검]CJ CGV, 외형은 불렸는데…'양날의 검' 해외사업

- [클래식 뉴 웨이브]클래식도 팬덤몰이… '크로스오버'의 딜레마

- [Film Making]네이버웹툰, 웹툰 <좀비딸> 영화로 만든다

- [멀티플렉스 재무 점검]CJ CGV, 이자만 영업이익 3배…원인은 리스부채

- [멀티플렉스 재무 점검]'영구채 줄발행' CJ CGV, 진짜 부채 부담은