골프장 품는 '유니켐', 빚 갚을 공모 BW 발행 사활 최대 200억 목표, 워런트 분리로 투자자 유인…'카스카디아' 준공 앞두고 사채 상환 방점

신상윤 기자공개 2023-01-12 13:32:54

이 기사는 2023년 01월 10일 15:40 thebell 에 표출된 기사입니다.

자동차 및 명품 가방 등에 사용하는 가죽을 공급하는 '유니켐'이 신주인수권부사채(BW)를 통해 최대 200억원을 조달한다. 골프장 사업 추진 과정에서 늘어난 빚 일부를 상환하기 위해 주주들에게 손을 빌리겠다는 것이다. 조기상환청구권(풋옵션) 행사가 가능해진 전환사채(CB) 등을 우선 갚을 계획이다.다만 주주 청약을 앞두고 주가가 발행예정가액보다 낮은 가격에 거래되고 있어 흥행이 쉽진 않을 것으로 예측된다. 유니켐은 실권주를 발행하지 않겠다는 계획인 만큼 청약 흥행에 실패하면 실제 조달 금액은 계획에 못 미칠 가능성도 제기된다.

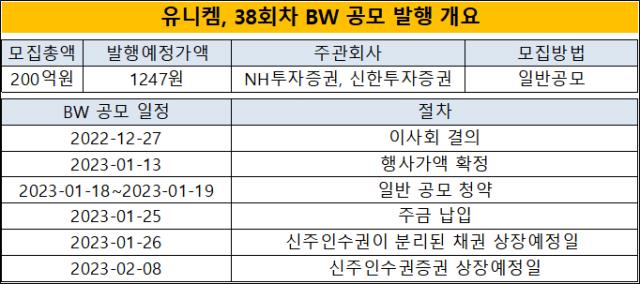

10일 업계에 따르면 유가증권 상장사 유니켐은 38회차 BW 발행 절차를 밟고 있다. 권면총액 200억원 규모로, 만기는 3년이다. 표면이자율과 만기이자율은 각각 3%와 5%다. 자금 사용은 채무상환에 방점이 찍혔다. 풋옵션 행사가 가능한 28회차, 29회차 CB 및 만기일이 다가온 사모사채 등을 갚을 계획이다. 나머지는 운영자금 등으로 활용할 예정이다.

오는 18~19일 이틀간 청약을 받는다. 일반 공모 방식으로 BW를 발행하는 만큼 신주인수권 분리가 가능하다. 그만큼 투자자들에게 유리한 구조로 설계됐다는 의미다. 유니켐 38회차 BW 투자자는 신주인수권을 분리 행사해 유통할 수 있어 차익을 실현할 수 있다. 신주인수권증권 상장 예정일은 다음달 8일이다.

기관 등 사모 시장에서 자금 확보가 어려운 상황에서 공모 시장 문을 두드리는 만큼 불확실성도 커졌다는 평가다. 특히 이번 자금 조달의 목적이 사모 시장에서 차입한 빚을 갚기 위해 진행되는 만큼 주주들의 부정적 인식이 이어지면 청약률이 낮아질 수 있다. 청약되지 않은 증권을 발행하지 않기 때문에 전제 조달 금액도 200억원에 못 미칠 수 있는 것이다.

유니켐은 종속회사를 통해 골프장 사업을 추진하고 있다. 2020년 6월 말 손자회사인 '유니골프앤리조트'를 통해 강원도 홍천군에 건설 중인 27홀 퍼블릭 골프장 및 콘도미니엄 조성사업 권리를 확보했다. 이 골프장은 '카스카디아 골프클럽'으로 이름이 붙은 가운데 이르면 올해 하반기 준공 예정이다.

이와 관련 유니골프앤리조트는 지난해 11월 1250억원 한도의 PF 대출을 시행해 골프장 개발에 나섰다. 유니켐은 자회사인 유니원과 함께 유니골프앤리조트의 후순위 PF 지급보증을 선 상황이다. 유니켐은 골프장 조성 사업권리 취득에 180억원을 투입했으며, 이후 자회사 유니원에 자금 대여 등을 통해 골프장 조성에 필요한 PF 마련도 지원했다.

일련의 과정은 유니켐의 부채비율을 지난해 3분기(연결 기준) 194.4%까지 치솟게 만들었다. 유니켐은 BW 발행을 통해 조달한 자금으로 빚을 갚아 재무안정성을 일부 회복한다는 목표다. 여기에 올해 9월 408억원의 사채와 내년 9월 중 990억원에 달하는 장기차입금 만기도 예정돼 있다.

결국, 시장의 관심은 유니켐의 투자 매력도다. 38회차 BW 발행예정가액은 1247원으로 최근 주가보다 높다. 청약일 3거래일 전인 오는 13일 발행가액이 확정될 예정이지만 유니켐 주가가 BW 발행 결정 이후 하락세를 면치 못하면서 주가는 1155원대에서 거래되고 있다.

대주주의 청약 미참여 가능성도 변수다. 최대주주 '유니'를 비롯해 이장원 대표 등은 BW 공모 청약에 참여 여부가 불투명한 것으로 알려졌다. 통상 대주주가 공모에 참여하지 않는다는 것은 지분 희석에 대한 위험뿐 아니라 주주에게만 자금 지원을 기댄다는 비판으로 이어질 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [바이오 스톡 오해와 진실]브릿지바이오, 창업주 엑시트설에 흔들 "사실 아니다"

- [기업집단 톺아보기]해외진출 타진 삼성화재, 영국 투자서 빛 봤다

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- [2024 캐피탈마켓 포럼]"유상증자 통한 자금 조달 본격화된다"

- [2024 캐피탈마켓 포럼]팬데믹으로 중립금리 상승…성장률 '상고하저'

- [2024 캐피탈마켓 포럼]'방향성 잃은' 금리, 기업들의 자금조달 전략은

- [thebell interview]"일본 부동산·퇴직연금 경쟁력 강화, 수익성 제고 목표"

- 황성환의 '타임폴리오 유토피아'

- 돈 없어서 못하는 밸류업?

- '코스피행' 파라다이스의 상환 스케줄

신상윤 기자의 다른 기사 보기

-

- [건설리포트]삼성물산 건설부문, 분기 최대 영업이익 달성

- [2024 건설부동산 포럼]"부실 PF 분산·유동성 지원책 필요, 세제 혜택도 해법"

- 디벨로퍼 시티코어, 서소문 개발 사업 본PF 전환 '첫발'

- [디벨로퍼 리포트]일레븐건설, 주춤했던 외형 성장 다시 '기지개'

- [건설리포트]주택 키운 제일건설, '실적·재무' 두토끼 잡았다

- 서희건설, 오너 지배력 강화 '애플이엔씨·자사주' 투트랙

- [건설산업 스몰캡 리포트]우원개발, 부동산 개발업 재시동 '차입 활용' 속도

- 역대급 실적 '엠디엠그룹', 현금성 자산 4000억 웃돈다

- 우원개발, 원가율 부담 속 '재무통' 이사회 합류

- 'NPL 눈독' 스타리츠, 부동산 개발사업 진출