[IPO 모니터]오아시스, 고심끝 내놓은 기업가치 방정식 'EV/Sales'PER은 '100배' 육박하는 멀티플 부담, PSR은 순차입금 '-' 장점 반영 못해

남준우 기자공개 2023-01-17 13:55:03

이 기사는 2023년 01월 13일 14:33 thebell 에 표출된 기사입니다.

오아시스가 고심 끝에 기업가치 밸류에이션 방법을 '기업가치/매출액(EV/Sales)'로 확정했다. 다른 적자 기업과 달리 꾸준히 이익을 냈던 만큼 주가수익비율(PER)을 활용할 것이라는 전망이 있었다. 국내에서는 아직 생소한 EV/Sales 보다는 주가매출비율(PSR)을 예측한 IB도 많았다.PER을 활용할 경우 시장이 꺾이는 상황에서 100배에 육박하는 멀티플을 적용해야 한다는 부담이 있다. PSR도 좋은 선택지지만, 사실상 무차입 상태로 원활한 현금흐름을 보이고 있는 오아시스의 장점을 반영하기에는 부족하다는 평가다.

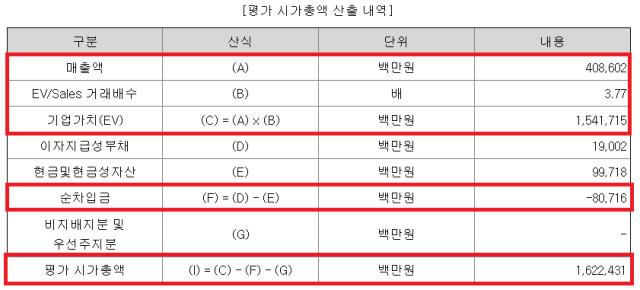

◇할인율 적용 전 기준으로 1조6224억 책정

여기서 기업가치는 시가총액과 순차입금을 합친 것을 의미한다. 주주뿐만 아니라 채권자 측면의 기업가치까지 모두 더한 개념이다. 매출액을 분모로 사용해 가격을 매길 경우, 주주의 몫 뿐만 아니라 채권자에게 내야 할 이자까지도 포함되어야 한다는 시각이다. 자본과 부채를 모두 활용해 매출을 일으킨 점을 고려한 것이다.

해당 시가총액을 계산하기 위해 오아시스의 2022년 3분기 기준 직전 12개월간의 매출액을 기준으로 삼았다. 피어그룹의 평균 EV/Sales 거래배수를 곱한 기업가치는 약 1조5417억원이다. 여기에서 순차입금인 -807억원을 빼면 해당 시가총액이 나온다.

통상적으로 EV/Sales는 적자기업의 기업가치 산정에 활용한다. 국내에서는 2016년 삼성바이오로직스와 2021년 카카오페이가 유일무이하게 사용했다. 두 기업은 상장 당시 적자였거나, 이제 막 적자에서 벗어난 단계였다. 당시 수익이 없거나 미미함에도 과거 매출 성장률을 근거로 미래 기업가치를 산정한 점에서 논란이 있었다.

오아시스의 경우 최근 몇년간 꾸준히 영업이익과 당기순이익을 모두 실현하고 있던 상태였다. 이에 주가수익비율(PER) 등을 활용하지 않겠냐느 관측도 나왔었다. 국내에서는 생소한 EV/Sales보다는 주가매출비율(PSR)을 사용하지 않겠냐는 전망도 있었다.

피어그룹이 모두 해외 기업이었던 만큼 EV/Sales를 활용하는 것이 가장 적절했다는 평가다. PER을 사용할 경우 지나치게 높은 멀티플을 적용해야 한다.

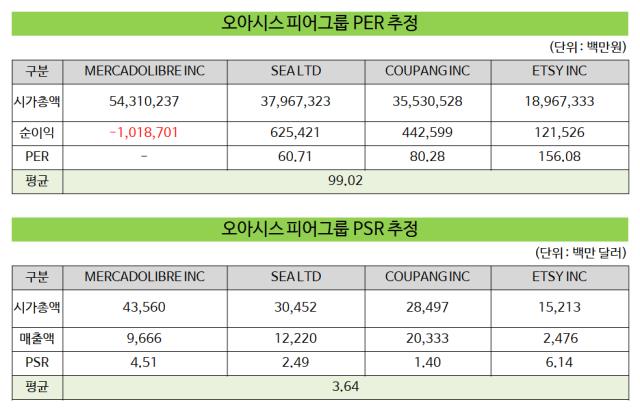

오아시스는 주관사단과 협의 끝에 메르카도 리브르, 씨, 쿠팡, 엣시 등 네 곳을 선정했다. 이들 중 메르카도 리브르는 최근 순손실을 기록했다. 나머 세곳의 PER을 계산하면 씨는 60.71배, 쿠팡은 80.28배, 엣씨는 무려 156.08배가 나온다. 평균 PER만 100배인 셈이다.

최근과 같은 주식 시장 상황에서 100배에 육박하는 PER을 적용하는 것은 무리가 있다고 판단했다. 작년에 예심청구를 앞둔 시점에서는 몸값을 2조원까지 제시할 것으로 예상했다. 하지만 시장이 꺾이면서 대폭 조정이 불가피한 상황이었다.

피어그룹 네 곳의 PSR을 활용할 경우 평균값은 약 3.64배로 도출된다. 이는 오아시스가 적용한 EV/Sales 거래배수인 3.77배와 큰 차이가 나지 않는다. 다만 PSR을 활용할 경우 사실상 무차입 상태인 오아시스의 장점을 반영하기 힘들다.

2022년 3분기말 기준으로 오아시스의 이자지급성부채는 190억원이다. 반면 현금및현금성자산 규모는 997억원으로 순차입금이 (-)인 사실상 무차입 상태다. 투자자를 대상으로 이 점을 강조하고자 EV/Sales를 활용한 것으로 알려졌다.

IB 업계 관계자는 "시장이 꺾이고 있는 상황에서 100배에 육박하는 PER을 제시하는 것은 무리가 있다"며 "PSR도 좋은 선택지일 수 있으나 사실상 무차입 상태인 오아시스의 매력을 투자자에게 어필하기에는 EV/Sales가 더 좋은 선택지"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [태영건설 워크아웃]계속기업가치 1.1조 vs 청산가치 1조

- '업스테이지 투자' 미래에셋벤처, AI포트만 2000억 '베팅'

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

남준우 기자의 다른 기사 보기

-

- [아시아나 화물사업부 M&A]입찰가 두고 팽팽한 줄다리기, 가격갭 더 벌어졌다

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [아시아나 화물사업부 M&A]'제주항공+1' 우선협상대상자 복수로 뽑는다

- 우본 잡은 제이앤PE, '3000억 펀드' 절반 이상 채웠다

- [LP&Earning]'백주현 CIO 3년차' 공무원연금공단, 수익률 회복 호재

- [아시아나 화물사업부 M&A]취항지별 '운항 허가' 리스크, 딜 클로징 미칠 영향은

- [아시아나 화물사업부 M&A]'KAS+아시아나에어포트', 지상조업 독점 해결책은

- 한앤코, '코오롱인더 필름 JV' 지분 80% 확보한다

- 총회연금재단, 이래CS 운영 자문 맡길 GP 찾는다

- [아시아나 화물사업부 M&A]FI 필요한 제주항공, '애경그룹 주담대' 허들 넘을까