동부제철 매각, 어떤 구조로 진행되나 산은 지분 매각 대신 신주 발행, 인수자가 40% 이상 확보해 최대주주로

구태우 기자공개 2019-02-15 17:35:36

이 기사는 2019년 02월 14일 10:58 thebell 에 표출된 기사입니다.

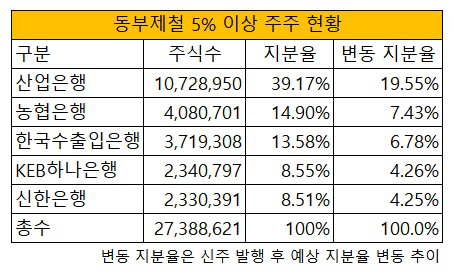

KDB산업은행이 동부제철의 경영권 이전을 위해 2750만주의 신주를 발행할 것으로 예상된다. 동부제철의 최대주주인 산업은행은 지분 매각이 아닌 신주 발행을 통해 경영권을 이전한다. 산업은행은 동부제철 매각을 수차례 시도했는데 이번엔 성공할 지 관심이다.14일 관련업계에 따르면 동부제철 매각 방식은 인수자가 40% 이상의 지분을 확보하는 신주 인수 방식으로 진행된다. 동부제철의 최대주주가 되려면 산업은행의 보유 지분(39.17%)보다 많은 지분을 확보해야 가능하다. 산업은행은 책임 경영 차원에서 동부제철의 지분을 매각하지 않고 보유하는 방안을 검토 중이다. 40%보다 더 안정적인 지배력을 확보려 한다면 50% 이상의 지분을 확보하는 방식도 생각해볼 수 있다.

이번 매각은 산업은행의 금호타이어 매각 방식과 유사하다. 산업은행은 신주 1억2927만주를 발행, 금호타이어의 경영권을 중국에 넘겼다. 더블스타는 신주를 인수, 금호타이어의 지분 45%를 확보했다. 산업은행 등 채권단은 금호타이어의 지분 42%를 보유했는데, 매각 후 지분율이 23.1%로 낮아졌다.

동부제철의 총주식은 2738만8621주. 이중 산업은행이 보유한 주식수는 1072만8950주다. 인수자가 지분 50%를 확보하려면 최소 2750만주의 신주를 발행해야 한다. 이 경우 산업은행의 지분은 19.55%로 낮아진다. 산업은행을 포함한 채권단이 보유한 지분은 84.71%에서 42.27%로 줄어든다. 산업은행과 동부제철은 현재 신주를 발행하는 것 외에 정해진 건 없다는 입장이다. 인수대상자가 확정된 뒤 이견 조율에 들어갈 전망이다. 현재 KG그룹을 비롯해 웰투시인베스트먼트 등 사모투자펀드 운용사가 유상증자 참여를 검토하고 있다.

채권단이 보유한 동부제철 지분율은 현재 총 84.71%다. 산업은행을 비롯 농협은행(14.9%), 한국수출입은행(13.58%), KEB하나은행(8.55%), 신한은행(8.51%) 순으로 지분을 갖고 있다.

|

산업은행과 인수 참여자들은 2월 중 실사를 마치고 본입찰에 들어간다. 산업은행이 신주 발행 방식의 매각을 추진하는 건 이번 계약을 성사시키기 위해서다. 채권단은 수차례 동부제철 매각을 추진했는데 번번히 좌절됐다. △동부인천스틸·동부발전당진 패키지딜(2014년) △동부인천스틸 매각(2016년) △당진 전기로 매각(2017년) 시도 등이 있었다.

최대주주의 지분 매각은 인수자에 메리트가 떨어질 수 있다. 산업은행은 신주 발행으로 확보한 투자금을 차입금 상환에 쓸 전망이다. 산업은행은 투자금 용처는 정해진 게 없다는 입장이지만, 재무 건전성을 확보하는 게 시급한 상황이다. 지난해 3분기 기준 동부제철의 부채비율은 4489.3%다. 오는 9월까지 상환해야 할 차입금은 1조5435억원이다.

때문에 채무탕감 여부도 매각 과정에서 변수로 작용할 수 있다. 차입금 중 상당 부분은 채권단에 갚아야 할 자금이다. 동부제철이 갚아야 할 차입금을 탕감할 경우 인수 가능성이 높아질 수밖에 없는 구조다. 그럼에도 동부제철의 저조한 경영성적표는 인수 가능성을 떨어트리는 요인이다. 동부제철은 지난해 매출 2조5613억원, 영업손익은 -569억원을 기록했다. 동부제철은 포스코, 현대제철, 세아그룹(세아제강·세아특수강), 동국제강에 이어 철강업계 5위다. 연 300만톤의 열연 생산 전기로와 180만톤의 냉연 생산설비를 보유하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [제일약품의 온코닉테라퓨틱 첫 '신약']세번째 P-CAB '자큐보' 2년만에 신약 명맥 잇는다

- 강동그룹, 디아너스CC 품는다

- [제약사 TSR 분석]제일약품, '주가·실적·배당' 3중고 열쇠 '온코닉의 신약'

- (여자)아이들 우기, 'YUQ1' 아이튠즈 앨범차트 10개국 석권

- 박셀바이오, 진행성 간세포암 타깃 'Vax-NK' 특허 출원

- 베니스 비엔날레, 30년만에 두발로 선 '곽훈'의 의미

- [대기업 프로스포츠 전술전략]'모기업발 숙제' 엔씨다이노스, 당분간 긴축 불가피

- 하이브, '민희진 없는' 어도어 경쟁력 입증할까

- SK 오너가 3세 최성환의 '승부수'

- 어느 수집가의 꿈 '이건희 컬렉션'