GS건설, 6년만에 회사채…공모는 없었다 장기등급 보유 목적…신용도 반등, 풍부한 수요에도 사모채 선택

심아란 기자공개 2019-05-17 18:22:01

이 기사는 2019년 05월 15일 17:09 thebell 에 표출된 기사입니다.

GS건설이 국내 부채자본시장(DCM)에서 6년 만에 장기 회사채 조달을 재개했다. 그러나 이번에도 공모 시장은 외면했다. GS건설은 투자자 수요예측 등의 금리결정 과정 없이 절차가 용이한 사모채를 선택했다.건설사 채권에 대한 풍부한 수요에도 절차적 편리함만을 추구한다는 비판이 나온다. 특히 신용등급 상향에 성공한 상태에서 선택한 사모 조달이어서 공모채 기피 의도가 더욱 두드러져 보인다는 지적이다.

GS건설은 작년 2월에 유통 회사채를 모두 상환해 1년 반동안 장기신용등급조차 없었던 상황이다. 사모채는 공모채와 달리 신용등급 없이도 발행이 가능하다. 하지만 GS건설은 신용등급을 보유하기 위해 사모채 발행에 앞서 신용평가사에 등급 평정을 의뢰했다. 이번에 GS건설은 A-에서 A0로 신용등급이 올랐다.

◇사모채로 장기신용등급 부활 …'A0'로 한 노치 상향

GS건설은 지난 10일 200억원 규모의 사모채를 발행했다. 만기는 2년물로 발행금리는 2.5%였다. DB금융투자가 채권 발행 업무를 맡고 전액인수했다.

GS건설 관계자는 "영업활동에 필요한 신용등급을 받기 위해 회사채 발행을 결정했다"며 "회사가 사업자금이 필요했던 상황은 아니어서 시장 분위기를 파악하는 차원에서 사모채를 선택했다"라고 말했다.

GS건설은 2013년 어닝쇼크 이후 만기채 현금상환 기조를 유지했다. 지난해 2월에 기발행한 회사채를 모두 상환하면서 신용등급도 소멸한 상태였다.

건설사업자는 장기신용등급을 보유하고 있으면 영업비용을 절감할 수 있다. 공정거래위원회는 2곳의 신용평가사로부터 'A0' 이상의 등급을 부여받은 원사업자에 하도급 공사대금 지급보증 의무를 면제해준다. 원사업자가 신용등급이 없으면 하도급에 업무 위탁 시 지급보증서를 발행해야 하는데 이때 건수마다 수수료가 발생한다.

국내 신용평가 3사는 이번 사모채 본평가를 통해 GS건설에 A0(안정적) 등급을 부여했다. 지난해 2월에 만료됐던 A- 등급에서 한 노치(Notch) 상향 조정됐다. 국내 주택사업의 안정성, 해외 플랜트 사업의 손실환입으로 인한 영업현금창출력의 개선을 높이 평가했다.

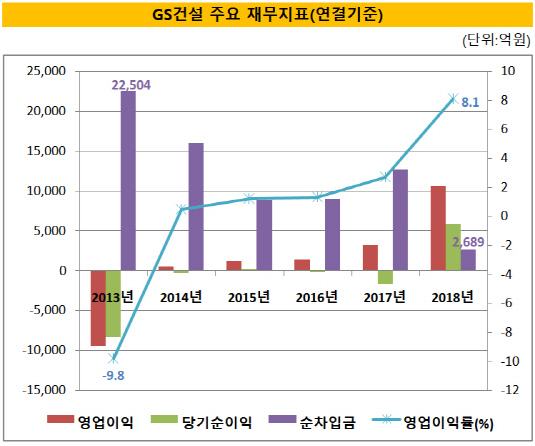

GS건설은 2018년 매출액 13조1394억원, 영업이익 1조645억원을 기록하며 전년 대비 각각 12%, 234%씩 성장했다. 작년에 주택 분양대금을 회수한 덕분에 순영업현금흐름(NCF) 규모가 1조317억원에 달했다. 2017년에 순영업현금흐름은 2055억원의 적자를 기록한 바 있다.

|

지난해 GS건설의 순차입금 규모는 2689억원까지 내려왔다. 2017년에 1조2635억원였던 점을 감안하면 4배 이상 감축한 수준이다. 부채비율도 232%로 2017년 대비 91%포인트 가량 줄였다.

◇단기 자금 조달 주력…공모채 긍정적 검토

GS건설은 2013년 이후 공모 회사채 시장에서 자취를 감췄다. 당시 해외 플랜트 사업에서 대규모 손실이 나면서 재무구조가 저하돼 GS건설의 시장성 자금 조달 여건은 악화됐다.

GS건설은 그동안 줄곧 유동화 시장, 기업어음(CP), 사모 메자닌을 활용한 유동성 확보에 주력해왔다. 올해도 대출채권을 기초자산으로 삼아 유동화 시장에서 두 차례 자산유동화전자단기사채(ABSTB)를 발행해 약 1600억원의 자금을 조달했다. 모두 만기는 6개월로 초단기 자금이다.

GS건설 관계자는 "현재 회사 현금흐름상 큰 돈이 필요하지 않다"며 "향후 대규모 자금 수요가 있다면 공모채 시장에 복귀할 것이며 아직은 확정된 게 없다"라고 전했다.

IB 업계 관계자는 "투자자들은 해외사업의 손실 트라우마가 있어서 GS건설은 공모채 시장에 나올 때 작은 금액으로 시작해야 할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다