현대제철, 수요예측 돌입…연타석 '오버부킹' 무게 [Weekly Brief]연초 공모채 흥행, 재무건전성 '탄탄'…하이트진로·태영건설 등 유동성 수혜 전망

양정우 기자공개 2019-07-16 08:28:35

이 기사는 2019년 07월 15일 07:10 thebell 에 표출된 기사입니다.

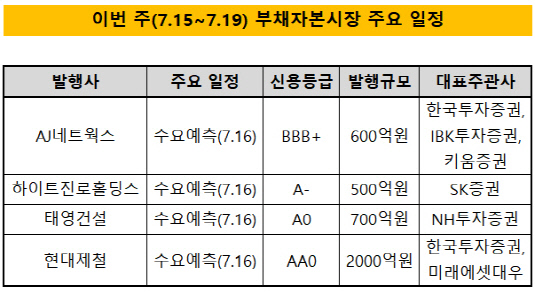

현대제철(AA0)이 올 들어 두 번째 공모채 발행에 도전한다. 회사채 시장의 유동성이 풍부한 덕에 기관 수요예측에서 '연타석' 오버부킹을 달성할 것으로 관측된다.A급 신용등급을 가진 하이트진로홀딩스(A-)와 태영건설(A0)도 이번 주 공모채 발행을 위한 수요예측에 돌입한다. BBB급인 AJ네트웍스(BBB+) 역시 수요예측 준비에 한창이다. 올 들어 회사채 시장에선 AA급 우량 크레딧물이 아니어도 무난하게 자금조달을 완수하고 있다.

◇'빅이슈어' 현대제철, 오버부킹 예고…1Q 부진에도 재무건전성 '견고'

현대제철은 오는 16일 2000억원 규모의 공모채를 발행하기 위해 기관 수요예측을 실시한다. 만기구조는 5년물 700억원, 7년물 700억원, 9년물 600억원이다. 대표주관 업무는 한국투자증권과 미래에셋대우가 맡았다.

국내 회사채 시장에서 현대제철은 손꼽히는 빅이슈어다. 지난 1월에도 공모채로 7000억원을 조달했다. 올해 만기도래 채권 규모가 1조1000억원 수준인 만큼 이달 공모채 발행에 이어 꾸준히 회사채 시장을 찾을 것으로 전망된다.

올해 초 회사채 수요예측에선 3500억원 발행에 1조원이 넘는 유효수요를 확보했다. 건실한 재무건전성에 조 단위 자금이 몰리자 최종 발행규모를 7000억원으로 증액했다. 현대제철 회사채에 대한 인기를 고려하면 이번 공모채 역시 오버부킹 전망에 무게가 실리고 있다.

현대제철의 주요 재무지표는 신용등급 상향 트리거에 근접해 있다. 올해 1분기 말 연결기준 '총차입금/에비타(EBITDA)' 4.9배, '순차입금/EBITDA' 4.4배, 순차입의존도 32.8% 등으로 각각 집계됐다. 올 들어 원재료인 철광석 가격 상승으로 실적이 꺾였지만 신용도는 여진히 굳건하다는 평가다.

|

◇하이트진로·태영건설, 수요예측 돌입…BBB급 AJ네트웍스도 도전장

하이트진로홀딩스도 오는 16일 공모채를 찍고자 기관 수요예측을 실시한다. 500억원 규모의 공모채를 발행할 예정이지만 최대 1000억원까지 증액 가능성을 열어뒀다. 만기구조는 3년물로 구성됐다. 대표주관은 SK증권이 맡는다.

그간 회사채 시장에서 연달아 오버부킹을 기록해 이번 발행에도 자신감을 갖고 있다. 하이트진로홀딩스는 지난 2017년부터 올해 초까지 총 네 차례 수요예측에서 모집액을 초과하는 수요를 확보해 왔다. 올해 초 출시한 테라가 역대급 판매량을 기록한 것도 인기몰이에 한몫을 할 전망이다.

태영건설은 4개월 만에 다시 회사채 시장을 찾았다. 16일 기관 수요예측에 나서 700억원 규모의 공모채를 찍을 예정이다. 역대급 시장 호황에 신용등급 상향이란 호재까지 만났다. 주택사업의 분양 성과에 힘입어 수년 새 실적이 크게 개선된 것으로 나타났다.

AJ네트웍스도 오는 16일 600억원 공모채 모집을 위해 기관 수요예측을 벌인다. 하이일드급 크레딧물이지만 시장의 풍부한 유동성에 수혜를 누릴 것으로 관측된다. 지난 5월 올해 첫 공모채 때도 500억원 모집에 2000억원이 넘는 수요가 몰린 것으로 나타났다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- M캐피탈, 투자금융자산 담보 3000억 대출 추진

- 부방 '테크로스환경서비스' 매각 시동, 주관사 삼정KPMG

- IS동서, 폐기물 처리업체 ‘코엔텍’ 우선매수권 행사하나

- [Market Watch]'조달 난항' 중견 건설사, P-CBO가 대안될까

- [IB 수수료 점검]한국증권, 샤페론 유증 모집주선만으로 '억대 수익'

- [HD현대마린솔루션 IPO]해외 확약 '6%'...반복되는 국내 투자자 역차별 논란

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- 'M캐피탈' 매각 돌입, 제한적 경쟁입찰 방식 유력

양정우 기자의 다른 기사 보기

-

- [2024 캐피탈마켓 포럼]'방향성 잃은' 금리, 기업들의 자금조달 전략은

- "글로벌 기술력 어필"…모델솔루션 'CMF 오픈하우스'

- [IB 풍향계]바이오 IPO 보릿고개…업프론트 1400억도 'BBB'

- [IPO 모니터]약국 플랫폼 바로팜, 대표 주관사 '미래에셋' 선정

- [IB 풍향계]삼성증권, 커버리지 인력 '속속' 이탈

- 영구채 찍는 롯데카드, 빠른 성장에 자산건전성 저하

- 롯데카드, 최대 1800억 '신종자본증권' 발행한다

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?