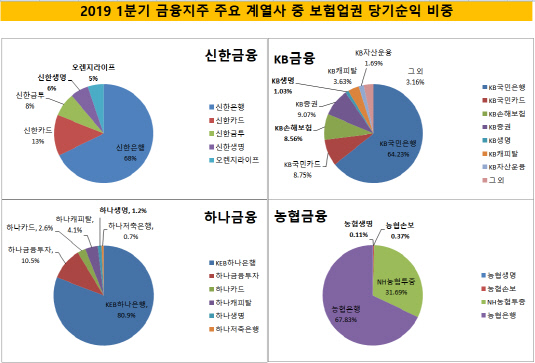

독주채비 갖춘 신한, 맹추격하는 KB·하나·우리 [금융지주 비은행 경쟁력 분석 / 생명보험사]오렌지라이프 PMI 관심, 적극적 M&A 의지

최은수 기자공개 2019-07-18 07:54:50

[편집자주]

비은행을 둘러싼 금융권 '왕좌의 게임'이 벌어지고 있다. 금융지주회사들은 은행 쏠림 구조를 벗어나 증권, 보험, 카드 등 다양한 계열사를 키우며 그룹 시너지 창출에 사활을 걸었다. 은행만으로 치열해진 시장 경쟁을 감당하기 어려워졌기 때문이다. 우량 비은행을 선점한 자가 패권을 잡는다. 왕좌를 둘러싼 금융지주사들의 비은행 성장전략과 장단점, 히스토리를 살펴봤다.

이 기사는 2019년 07월 15일 12:56 thebell 에 표출된 기사입니다.

"오렌지라이프 인수가 확정된 때만 해도 역 시너지를 우려하는 목소리가 많았는데 지금은 통합시 각 보험사의 색깔이 어우러지며 만들어낼 무지갯빛 프리즘에 대한 기대가 더 크다."ING생명(현 오렌지라이프)의 긴 인수합병(M&A) 히스토리를 지켜본 생보업계 고위 관계자의 말이다. 생보업계의 관심이 신한금융지주가 오렌지라이프의 잔여 지분을 전량 인수하며 맺을 결실에 쏠리고 있다. 신한금융 은행계 생보사인 오렌지라이프와 신한생명의 PMI 결과에 따라 사실상 생보사 빅4 자리까지 겨냥 가능한 때문이다.

반면 리딩뱅크를 놓고 선의의 경쟁을 벌이는 KB금융은 생명보험에서의 존재감이 비교적 떨어진다. 하나생명 역시 자산총액이 5조원에 불과한 수준이다. 두 생보사 모두 규모의 경제를 만들고 시장 지배력 강화를 위해선 M&A 등 결단이 필요하다.

농협금융은 자산총액 65조원 가량의 은행계 보험사 맏형격 농협생명의 수익성 감소가 뼈아프다. 우리금융은 4대 금융그룹 가운데 유일하게 보험사를 보유하고 있지 않다는 꼬리표를 떼고자 분주하다. 특히 보험사와 증권사를 인수할 경우 종합금융의 화룡점정을 완성할 수 있게 되는 점도 이같은 움직임의 원동력이다.

신한금융은 지난해 9월 MBK파트너스와 SPA(주식매매계약)를 체결하고 오렌지라이프의 지분 59.15%를 2조2989억원(주당 4만7400원)에 인수했다. 오렌지라이프는 파란만장했던 10년 매각사를 뒤로 하고 국내 내로라하는 금융지주 계열사로 편입됐다. 신한금융은 오렌지라이프를 거머쥐면서 신한생명을 포함해 ‘한 생명보험지붕 아래 두 계열사 가족'을 보유하게 됐다.

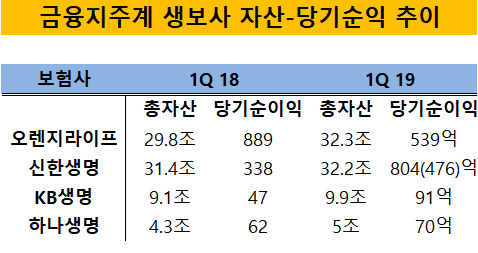

신한금융으로 인수된 후에도 오렌지라이프의 수익성과 재무건전성은 굳건했다. 오렌지라이프는 올 1분기 말 기준 800억원 이상의 순익을 올렸다. 영업이익률은 6.05%로 자산총액 기준 상위 10개 보험사 가운데 세 번째로 높았다. 오렌지라이프의 올 1분기 말 지급여력(RBC)비율은 400% 중반을 기록해 상위 10걸 중 가장 높다. 새 보험국제회계기준(IFRS17)과 신 지급여력제도(K-ICS) 도입을 감안해도 추가 자본확충이 필요 없는 수준이다.

|

신한금융이 오렌지라이프를 안으며 생명보험업계의 비중을 강화한 반면 리딩뱅크 맞수 KB금융의 행보는 아직까진 정중동에 가깝다. 손해보험사인 KB손해보험을 고려하면 전체 보험업계에서 KB금융이 차지하는 비중은 적지 않다. 다만 생명보험업계로 한정했을 때 KB생명의 규모가 작고 업계 영향력도 부족한 점 등이 걸린다.

올 1분기 말 기준 KB생명보험은 자산총액 9조9000억원이며 당기순이익은 91억원을 올렸다. KB생명의 1분기 순익은 전년 동기(47억원) 대비 2배 가까이 늘었지만 오렌지라이프(804억원)와 신한생명(539억원)과 놓고 보면 확연한 체급 차이가 느껴진다.

이에 KB금융은 자천 타천으로 생보사 M&A설의 중심부에 서있다. 일각에선 대주주 리스크를 안고 있는 동양생명, ABL생명을 비롯해 대형 생보사와의 빅딜까지 거론된다. 보험업계 관계자는 "업계에선 KB금융지주의 보험사 인수와 관련된 이야기가 끊임없이 나돌고 있다"며 "KB금융에서도 다각도로 기존 생명보험사 매물 가능성을 살펴보며 시장을 주시하고 있다"고 말했다.

이 관계자는 "생보업계의 업황이 전체적으로 좋지 않고 각종 자본 관련 규제가 예고된 상황이라 지난해 오렌지라이프와 같은 우량 매물을 찾기 어렵다"며 "일각에선 지금 생보사 M&A 시장에 참전하는 것 자체가 사실상 실기(失期)한 것은 아니냐는 분석이 나오기도 한다"고 말했다.

하나생명은 자산총액 5조원 가량으로 체급 자체가 작다. 자본건전성 규제 등을 대비하기 위해선 사실상 실탄이 필요하고 전속채널이 없어 타 생보사와의 경쟁력에서 밀린다. 하나생명의 올 1분기 말 기준 RBC비율은 205.9%다. 금융감독원 권고치인 150%를 상회하긴 하지만 안심할 수준은 아니다.

하나생명은 올 1분기 당기순익 70억원을 기록, 전년 동기(62억원) 대비 13% 가량 증가한 점은 그나마 위안을 삼을 만하다. 올 1분기 하나금융그룹 계열사 가운데 하나생명이 차지하는 순이익 비중 또한 전년 동기 0.8%에서 1.2%대로 늘었다.

|

농협생명은 규모만으로 봤을 때는 자산 65조원에 달하는 빅 4 대형에 버금가는 생보사다. 일각에선 생보사 대형사를 BIG3(삼성생명, 교보생명, 한화생명)로 구분하는 전통을 깨고 농협생명을 포함한 빅4로 재구성해야 한다는 목소리도 나온다.

다만 최근 농협생명은 수익이 급감하면서 지주사인 농협금융의 셈법을 복잡하게 한다. 농협생명의 자기자본순이익률(ROE)은 2016년 3.98%에서 지난해 -3.28%을 기록하며 급락했다. 올 1분기는 -0.16%로 다소 회복했지만 여전히 마이너스 상태다. 생명보험 업황과 농협생명 영업채널의 특징을 감안할 때 이익 창출 능력을 단기간에 회복할 가능성은 크지 않다.

금융권 관계자는 "농협금융의 증자 시나리오 자체에는 문제가 없지만 실행까지의 시간은 결코 적지 않게 걸릴 것"이라는 진단을 내놨다.

우리금융은 지난 5월 '미래금융부'와 '디지털혁신부'를 신설하는 등의 조직개편을 단행했다. 이는 지주사 본연의 역할과 비은행 계열사의 경쟁력을 강화하기 위한 포석으로 해석된다.우리금융은 종합금융지주로 바로 서기 위해 중장기적으로 보험사와 증권사 매물에 눈독을 들이고 있다. 우리금융의 M&A 사정권엔 동양생명, ABL생명, KDB생명 등이 들어온 것으로 알려졌다.

이는 우리금융이 아주캐피탈과 아주저축은행의 인수의 막바지 단계에 돌입한 것과도 관련이 있다. 우리금융이 인수를 마무리할 경우 은행·카드·종금·캐피탈·저축은행·자산운용·부동산신탁 등을 산하에 두게 되기 때문이다. 이 상황에서 우리금융이 보험사를 비롯해 증권사를 품에 안는 데 성공하면 종합금융지주의 면모를 갖추게 하는 화룡점정을 완성하게 된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '사랑의열매' OCIO, NH증권 수성 여부 촉각

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

- [스튜어드십코드 모니터]다올운용, 삼성전자 이사 후보 '리스크 관리 미흡'

- [성과연동 펀드판매 확산]당국 눈치보며 쉬쉬…법령해석 재확인후 '본격화' 조짐

- [동구바이오제약 신사업 전략]캐시카우만으론 역부족, 벌크업 기반 '오너 보증 차입'

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- [보험사 IFRS17 조기도입 명암]MG손보, 자본잠식 벗어났지만 결손금 두 배 늘었다

최은수 기자의 다른 기사 보기

-

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- 광동제약, 30억 출자 KD헬스바이오 6개월만에 청산

- 'SI도 FI도 없었다' 엔케이맥스, 회생절차 돌입

- [1세대 시퀀싱 강자 마크로젠 분석]서정선 회장 "정밀의료 대전환 핵심 'DTC' 의료질·비용 다 잡는다"

- 지놈앤컴퍼니, ADC 신규타깃 가능성 'CNTN4' 공개

- [1세대 시퀀싱 강자 마크로젠 분석]주주에 기대지 않는 R&D, 900억 부동산 안전판 역할

- [thebell note]유노비아의 길, 1미터의 눈물

- [1세대 시퀀싱 강자 마크로젠 분석]인체부터 미생물 유전체까지, 본질은 '프리시전 시대'

- 보령바이오파마, 스핀오프 자회사 '비피진' 흡수

- [1세대 시퀀싱 강자 마크로젠 분석]경험서 배운 교훈, '몸BTI' 젠톡…대기업 겁나지 않다