태웅로직스 IPO, 한재동 대표 최대주주 복귀 재무적투자자 공모 통해 지분 매출…IBK·BNK증권 공동 주관

심아란 기자공개 2019-08-14 13:39:56

이 기사는 2019년 08월 13일 16:49 thebell 에 표출된 기사입니다.

국제물류주선 업체 태웅로직스가 기업공개(IPO) 첫 관문인 한국거래소 심사 절차에 돌입했다. 태웅로직스의 재무적투자자(FI)가 이번 IPO 공모 과정에서 구주매출을 통해 엑시트(자금회수)에 나설 계획이다. 공모 이후 태웅로직스의 오너인 한재동 대표가 최대주주 지위를 되찾게 된다. 이번 IPO 딜은 IBK투자증권과 BNK투자증권이 공동으로 주관한다.12일 태웅로직스가 한국거래소에 코스닥시장 상장예비심사를 청구했다. 한국거래소의 상장적격 판정 여부는 이르면 11월 중으로 나올 예정이다.

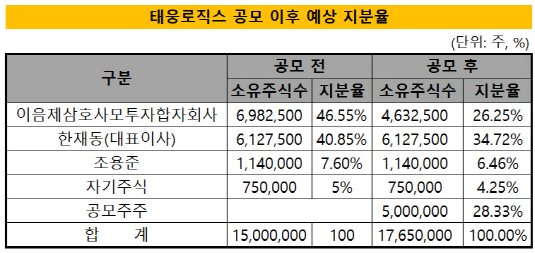

한국거래소에 따르면 태웅로직스의 상장 예정 주식수는 1765만주다. 이 중 공모 예정 물량은 500만주에 해당한다. 2018년 말 기준 태웅로직스의 총 발행주식수가 1500만주인 점을 감안하면 IPO 공모 구조는 신주발행(265만주)과 구주매출(235만주)이 적절히 섞일 것으로 보인다.

태웅로직스 관계자는 "구주매출은 현재 최대주주인 FI 지분만 계획하고 있다"라며 "공모 이후에 2대주주이자 오너인 한재동 대표가 최대주주로 올라서게 된다"라고 말했다.

|

IPO 공모 이후 지분율은 한재동 대표가 34.7%, 이음PE가 26.2%로 예상된다. 2018년 말 기준 이들은 각각 40.85%, 46.55%씩 보유하고 있다.

태웅로직스는 2016년 285억원 규모의 투자를 받으며 이음프라이빗에쿼티(PE)를 주주로 들였다. 이음PE가 제3호펀드를 조성해 한재동 대표 등 주요 경영진의 지분 일부를 인수하며 태웅로직스가 발행하는 100억원어치 전환사채(CB)를 매입하는 구조였다. 태웅로직스는 2017년에 CB의 절반인 50억원을 상환했다.

이음PE는 태웅로직스에 지분투자를 하면서 IPO로 투자금 회수를 계획했다. 태웅로직스는 이음PE와의 계약을 이행하기 위해 2017년 12월 IBK투자증권과 상장 주관 계약을 맺었다. IBK투자증권이 IPO 관련 업무를 진행해오다가 최근 BNK투자증권이 공동 주관사로 참여했다.

이음PE가 조성했던 제3호펀드에 IBK투자증권의 계열사인 IBK캐피탈이 LP로 참여한 탓에 IBK투자증권의 단독 대표주관은 불가능했기 때문이다. 금융투자협회의 증권 인수업무 규정에 따르면 상장 주관사의 계열사가 발행회사에 일정량 이상의 지분이 있을 경우 이해상충이 발생해 이를 금지하고 있다.

태웅로직스는 지난해 수익성이 크게 개선됐다. 2018년 연결기준 매출액 2439억원, 영업이익 117억원을 기록했다. 2017년 대비 매출 규모는 4% 감소하고 영업이익은 72% 가량 늘었다.

태웅로직스 관계자는 "FI와 IPO를 가능한 빨리 하는 게 조건이었어서 올해 상장 절차를 진행하게 됐다"라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 카페마마스 품는 시몬느자산운용, '넥스트다이닝' SI로 유치

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IPO 모니터]'영국 딥테크' 테라뷰, 프리IPO 나섰다

- '창원에너텍 인수' 젠파트너스, 앵커 LP로 군공 확보

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'

- [PE 포트폴리오 엿보기]한앤코, '인적분할' SK이터닉스 엑시트 기대감 커진다

- 신한금융, CJ올리브영 지분 매입 전방위 지원 '실익은'