오이솔루션, 302억 자본확충…박찬 부회장 지분율 26%로 하락 [지배구조 분석]①박용관 대표 배정물량 50%만 청약…경영진 유증 불참 가능성도 존재

강철 기자공개 2019-10-16 08:10:49

이 기사는 2019년 10월 15일 15:32 thebell 에 표출된 기사입니다.

광트랜시버(Transceiver) 제조사인 오이솔루션이 유상증자를 단행해 302억원을 조달한다. 유상증자 참여 결과에 따라 현재 29% 수준인 오이솔루션 최대주주의 지분율이 최대 26%까지 떨어질 전망이다.오이솔루션은 최근 이사회를 열고 302억원의 주주배정 유상증자를 실시하는 안건을 결의했다. 신주 76만주를 주당 3만9750원에 발행한다. 권리락, 단가 확정, 청약, 주금 납입 등의 절차를 거쳐 오는 12월 모든 증자 과정을 마무리할 예정이다.

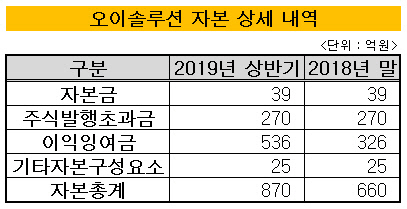

자본계정 상 잉여금을 자본금으로 전환하는 무상증자도 병행한다. 올 6월 말 기준 오이솔루션의 잉여금은 약 800억원에 달한다. 이 중 일부를 주주들에게 주당 0.25주의 비율로 신주를 배정한다. 무상증자로 주주들에게 발행되는 신주는 총 212만4563주다.

오이솔루션은 유상증자로 마련하는 302억원을 광소자 생산설비 확장, 신규 제품 연구개발(R&D), 인력 확충, 원자재 구입, 외주 가공 등에 사용할 방침이다. E Beam Grating, Grating RIE, Grating laser 등 광소자 설비 확장에 가장 많은 180억원을 투입한다.

|

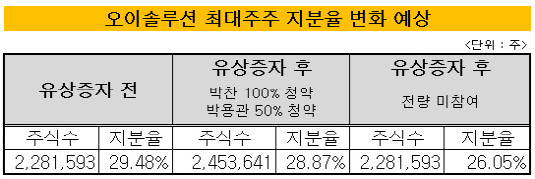

오이솔루션의 최대주주는 박찬 부회장(19.7%), 박용관 대표(8.2%), 박환 부사장(1.0%) 등 주요 임원들이다. 이들 중역들과 특수 관계인이 지분 29.5%를 보유 중이다.

이들 주요 주주에게 배정되는 청약 가능 신주는 발행 물량의 29.5%인 21만2876주다. 박 부회장이 14만2529주, 박 대표가 5만9039주, 박 부사장이 7537주를 각각 청약할 수 있다.

박 부회장은 부여받은 14만2529주를 전량 청약할 계획이다. 박 부회장과 달리 박 대표는 5만9039주의 절반 수준인 2만9520주만 매입할 방침이다. 다만 두 임원을 포함한 최대주주와 특수 관계인의 최종 청약 여부는 아직 결정되지 않았다.

박 부회장이 100%, 박 대표가 50%, 기타 특수 관계인이 0%를 각각 청약할 시 최대주주와 특수 관계인의 지분율은 29.5%에서 28.9%로 소폭 감소한다. 박 부회장과 주요 경영진의 지배력 약화로 인한 경영권 리스크를 걱정할만한 수준은 아니라고 볼 수 있다.

다만 최대주주와 특수 관계인이 청약에 전혀 참여하지 않을 경우 지분율은 26%까지 떨어진다. 26%는 박 부회장이 오이솔루션 경영권을 확보한 2011년 5월 이래 최저치다. 증자 과정에서 발행 물량이 변동되는데 따른 추가 지분율 하락 가능성도 존재한다.

오이솔루션 측은 "증자 후 최대주주와 특수 관계인의 지배력이 약해질 가능성을 배제할 수 없다"고 밝혔다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

- '심혈관 질환 타깃' 카리스바이오, iPSC-EC 임상 본격화

- [이스트소프트는 지금]'알집' 신화로 세운 종합 ICT그룹 '경고등 켜졌다'