'적자전환' 세아베스틸, 크레딧 하방 압력 심화 [Earnings & Credit]전방 산업 부진, 사업 지위 흔들…M&A 변수, 매출처 다변화 주목

피혜림 기자공개 2019-11-19 09:06:03

이 기사는 2019년 11월 15일 10:31 thebell 에 표출된 기사입니다.

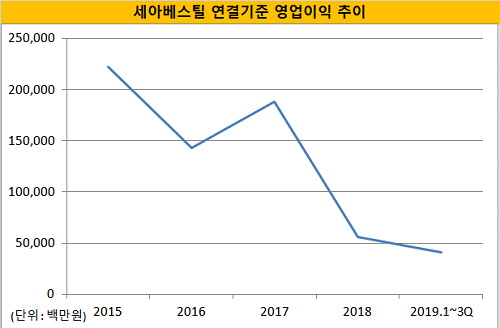

세아베스틸(A+, 안정적)이 전방 산업 부진 여파를 피하지 못하고 적자 실적으로 전환됐다. 전방산업인 자동차 업계 부진이 이어지자 세아베스틸의 수익성 역시 함께 악화되는 모습이다.엎친 데 덮친 격으로 원재료와 부재료 가격 증가로 마진 또한 축소됐다. 이번 적자 실적으로 세아베스틸에 대한 크레딧 하방 압력은 한층 심화될 것으로 보인다. 이미 세아베스틸은 지난해 실적 기준으로도 일부 지표가 등급 하향 트리거를 넘어선 상태다.

다만 최근 알코닉코리아 인수·합병에 나서는 등 사업 포트폴리오 다각화에 나선 점은 변수다. 해당 기업 인수가 세아베스틸 수익성에 긍정적인 영향을 미칠 수 있다는 관측이 나오는 만큼 일부 신용평가사는 세아베스틸 크레딧을 좀더 지켜보겠다는 입장이다.

◇세아베스틸, 부진 이어 적자 전환…업황 부진 여파 꾸준

세아베스틸은 14일 분기보고서를 통해 올해 3분기 연결기준 4억 2259만원의 영업손실을 기록했다고 밝혔다. 지난해 말 어닝쇼크를 기록하는 등 실적 저하를 지속하다 올 3분기를 기점으로 적자로 돌아선 모습이다. 올 1~3분기 누적 연결 영업이익은 412억원으로, 전년 동기(875억원) 대비 절반 이상 급감했다.

매출 역시 소폭 감소했다. 올 3분기 매출은 7148억원으로, 지난해 3분기(8273억원)보다 13% 줄었다. 1~3분기 누적 매출 역시 지난해 2조 4967억원에서 올해 2조 2859억원으로 줄어든 모습을 보였다.

세아베스틸의 부진은 지난해부터 본격적으로 드러나고 있다. 세아베스틸은 지난해 연결 기준 558억원 규모의 영업이익을 올렸다. 전년 동기(1885억원) 대비 70% 급감한 실적이다. 특수강 봉강 사업의 주요 고객인 현대자동차 부품사가 전방 산업 부진으로 직격탄을 맞자 세아베스틸 역시 실적이 꺾이는 모습을 보였다. 현대제철의 자동차용 특수강 판매 사업 진출로 세아베스틸의 시장지위가 흔들릴 수 있다는 점에서 향후 전망 역시 어둡다.

특히 올 3분기에는 원재료 가격 등이 증가해 실적 부진이 가속화 됐다. 원재료 가격은 물론 부재료 가격이 예상치보다 급증하자 마진이 줄었다. 올 3분기 매출총이익은 304억원으로, 전년 동기(508억원) 대비 40% 감소했다.

◇일부 하향 트리거 충족 '여전'…재무건정성 효과 상쇄할 듯

적자 실적으로 세아베스틸에 대한 크레딧 우려는 더욱 커지는 모습이다. 세아베스틸은 상대적으로 우량한 재무건정성 등을 기반으로 지난해 말 대비 펀더멘탈을 강화시키기도 했으나 수익성이 보장되지 않는 한 등급 방어는 쉽지 않을 것이란 관측이 나온다. 이미 지난해말을 기점으로 세아베스틸은 등급 하향 트리거도 충족했다.

세아베스틸의 EBITDA마진과 순차입금/EBITDA는 지난해말 각각 6.8%, 4.8배였다. 한국기업평가는 세아베스틸의 등급 하향 검토 기준으로 'EBITDA 마진 8.0% 미만'과 '순차입금/EBITDA 3.5배 초과 지속'을 제시하고 있다. 올 상반기 EBITDA마진과 순차입금/EBITDA를 각각 8.2%, 3.7배로 개선시키기도 했으나 여전히 일부 하향 트리거를 충족하고 있다.

업계 관계자는 "그동안은 전방 산업 부진으로 인한 수익성 둔화에도 이익이 나는 것은 물론 재무가 건전해 크레딧을 고민하는 수준에 그쳤다"며 "하지만 아예 적자가 난 만큼 이젠 업황 둔화 영향이 본격적으로 드러날 것으로 관측돼 크레딧 측면에서도 모니터링이 필요해 보인다"고 말했다.

◇포트폴리오 다각화 변수…매출처 다변화 기대감도

최근 알루미늄 소재업에 진출하는 등 사업성 개선에 나선 점은 변수다. 세아베스틸은 지난달 30일 공시를 통해 글로벌 알루미늄 제조사인 알코닉의 한국지사 알코닉코리아를 인수했다고 밝혔다. 이번 인수로 탄소합금강과 스테인리스 제품은 물론 알루미늄 제품으로까지 영역을 확대할 것으로 보인다. 이에 따라 금속 소재 전문회사로서의 위상은 높아질 전망이다.

실제로 한국기업평가는 이번 인수에 따른 사업성 개선 효과를 기대하고 있다. 한국기업평가 관계자는 "이번 M&A에 따른 인수 효과가 수익성에 긍정적일 수 있는 만큼 이 부분에 대한 실제 효과 실현 등을 확인해야 기업어음 정기평가 시점에 의견을 낼 수 있을 것"이라고 말했다.

일각에서는 세아베스틸이 매출처 다변화에 나선 점 역시 주목하고 있다. 업계 관계자는 "최근 세아베스틸이 IR 등을 통해 향후 현대차 등에 대한 비중을 점차 줄여나가겠다고 밝힌 데 이어 해당 계획이 가시화되고 있다는 걸 보여줬다"며 "이에 따라 수요가 회복될 경우 세아베스틸의 실적 및 크레딧 역시 개선될 것으로 기대된다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사