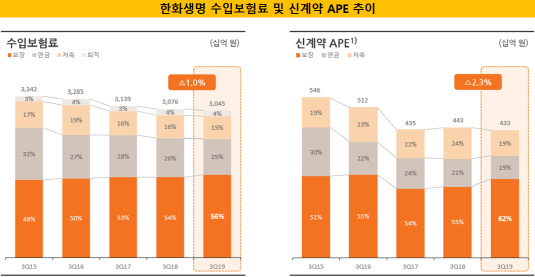

한화생명, 보장성 APE 확대 전략...체질개선 목표 [보험경영분석] 3Q 신계약 62%…연금·저축성 판매 축소

최은수 기자공개 2019-11-19 14:10:00

이 기사는 2019년 11월 14일 17:53 thebell 에 표출된 기사입니다.

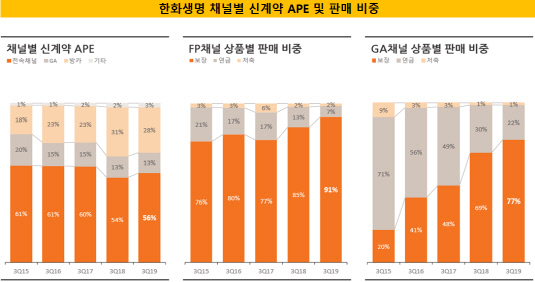

한화생명이 체질개선을 위한 보장성 보험 비중 확대에 각고의 노력을 기울이고 있다. 올 3분기 신계약 가운데 보장성 연납화보험료(APE)가 차지하는 비중이 처음으로 60%를 넘었다. 연금 및 저축성보험 판매고를 줄이면 총 수입보험료가 감소하는 점까지 감안한 전략이다.한화생명은 보장성보험 판매를 전속(FP)과 법인보험대리점(GA) 등 대면채널에서 집중적으로 늘리는 모습도 보였다. 보장성보험은 연금과 저축성보험보다 상품구조가 복잡해 방카슈랑스에서 소화하긴 어렵다는 판단 때문으로 풀이된다.

14일 보험업계에 따르면 한화생명은 올 3분기 2680억원의 보장성 신계약 APE를 기록했다. 전년 동기(2440억원) 대비 9.8% 늘어난 수치다. APE는 여러 방법으로 거둬들인(연납, 월납, 일시납, 분기납 등)보험료를 연납 기준으로 환산해 산출한다. 전체 수입보험료 규모와 보험영업 추이를 객관적으로 볼 수 있는 지표로 쓴다.

한화생명이 보장성 APE 확대에 나선 것은 이를 중심으로 한 체질 개선이 반드시 필요하기 때문이다. 한화생명은 생명보험사 가운데서도 보유계약의 부담금리와 확정금리 비중이 매우 높은 탓이다.

한화생명의 현 상품 포트폴리오로는 저금리가 이어질 때 보험영업수익 중 이차익(예정이율과 실제이율의 차이에서 오는 이익)을 기대하기 어렵다. 한화생명의 올 3분기 말 기준 전체 보험계약의 부담금리는 4.54%다. 전체 계약 가운데 고정금리 비중 또한 45%에 달한다. 한화생명의 올 3분기 운용자산이익률은 3.3%이다. 전년 동기(3.78%) 대비 48bp 급감했다. 현재 운용자산이익률과 부담금리 수준에선 오히려 이차역마진 부담이 가중하는 상황이다.

예정사업비와 실제 집행된 사업비 차에서 발생하는 이익(비차익)은 보험시장 경쟁심화로 줄어드는 추세다. 한화생명의 비차익 감소는 사업비율 상승을 통해 확인할 수 있다. 한화생명의 올 3분기 사업비율(보험료수입/사업비×100)은 16.6%로 전년 동기 대비 0.9%포인트 상승했다.

한화생명은 이에 보험영업수익 중 사차익(예상 보험금과 실제 지급보험금의 차이로 발생하는 이익)을 얻을 수 있는 보장성보험 판매에 힘쓰는 것이다. 보험영업수익 요소 가운데 사차익만이 한화생명이 노릴 수 있는 안정적 수익원이기 때문이다.

한화생명 관계자는 "지난해부터 치매보험 등을 중심으로 한 보장성보험 판매에 힘쓴 덕에 새 보험국제회계기준(IFRS17)에서 더 좋은 평가를 받을 것"이라고 설명했다.

|

한화생명이 올 들어 전속(PF)채널을 늘리는 것도 보장성 보험 판매를 늘리기 위한 전략으로 풀이된다. 올 1분기 1만7560명이던 FP채널 인원은 올 3분기 1만8000명대로 올라섰다.

한화생명은 이와 함께 FP채널의 보장성보험 판매 비중도 확대했다. 올 3분기 FP채널이 판매한 상품 중 보장성보험 판매 비중이 처음으로 90%를 넘어섰다. GA채널에서도 마찬가지다. GA채널이 판매한 전체 상품 중 보장성보험은 올 3분기 77%를 점유했다. 2015년 3분기엔 보장성보험 점유율은 20%에 그쳤었다.

한화생명은 3분기 보장성보험 판매에 집중하면서 수입보험료 규모는 감소했다. 한화생명의 3분기 수입보험료는 3045억원으로 지난해(3076억원) 대비 1% 감소했다. 연금과 저축보험은 보장성보험보다 수입보험료 규모가 큰 편인데 판매 비중을 줄였기 때문으로 보인다. 전체 수입보험료 가운데에서 연금보험과 저축성보험의 비중은 25%와 15%다. 전년 동기 대비 각각 1%포인트씩 감소했다.

|

한화생명의 올 3분기 말 기준 RBC비율은 224.8%를 기록했다. 전년 동기(212.2%) 대비 12.6%포인트 끌어올렸다. 다만 운용자산이익률 급감으로 수익성은 큰 폭으로 하락했다. 한화생명의 올 3분기 당기순익은 610억원으로 전년동기(1410억원) 대비 56.7% 하락했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [태영건설 워크아웃]계속기업가치 1.1조 vs 청산가치 1조

- '업스테이지 투자' 미래에셋벤처, AI포트만 2000억 '베팅'

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

최은수 기자의 다른 기사 보기

-

- 광동제약, 30억 출자 KD헬스바이오 6개월만에 청산

- 'SI도 FI도 없었다' 엔케이맥스, 회생절차 돌입

- [1세대 시퀀싱 강자 마크로젠 분석]서정선 회장 "정밀의료 대전환 핵심 'DTC' 의료질·비용 다 잡는다"

- 지놈앤컴퍼니, ADC 신규타깃 가능성 'CNTN4' 공개

- [1세대 시퀀싱 강자 마크로젠 분석]주주에 기대지 않는 R&D, 900억 부동산 안전판 역할

- [thebell note]유노비아의 길, 1미터의 눈물

- [1세대 시퀀싱 강자 마크로젠 분석]인체부터 미생물 유전체까지, 본질은 '프리시전 시대'

- 보령바이오파마, 스핀오프 자회사 '비피진' 흡수

- [1세대 시퀀싱 강자 마크로젠 분석]경험서 배운 교훈, '몸BTI' 젠톡…대기업 겁나지 않다

- [비상장 제약바이오 펀딩 리뷰]혹한기 지나 회복국면, A 라운드 초기기업 쏠림 현상