리츠 투자 저변 확대…기관, 주가 차익도 노린다 NH리츠 흥행, 보호예수 43% '부각'…캐피탈 게인 가능성 증명

전경진 기자공개 2019-11-21 15:31:45

이 기사는 2019년 11월 20일 07:21 thebell 에 표출된 기사입니다.

NH프라임리츠(엔에이치프라임위탁관리부동산투자회사)의 기업공개(IPO) 흥행을 두고 시장에서는 리츠 투자자 풀(Pool)이 확대된 증거라는 분석이 나왔다. '고배당' 주식의 매력만으로 700대 1이 넘는 기관 경쟁률을 기록하는 것은 사실상 불가능하다는 게 업계의 시각이다. 특히 전체 기관의 43%(물량 기준)가 최대 6개월까지 자발적 보호예수(주식 의무보호 확약) 기간을 설정하는 등 공모주 매입에 적극적으로 나선 점은 이례적이라는 평가다.시장전문가들은 리츠가 시세 차익까지 거둘 수 있는 종목으로 시장에서 인식되기 시작하면서 더 많은 투자 수요를 불러일으켰다고 분석한다. NH프라임리츠의 흥행은 주가 상승에 따른 차익 실현을 노리는 기존 공모주 기관 투자가들까지 수요예측에 끌어들여야 가능한 결과라는 평가다. 올해 '롯데리츠'의 주가가 상장 당일 30%나 치솟는 등 캐피탈 게인(Capital Gain)을 기대할 만한 성과를 달성한 것이 투심 저변 확대에 주효했다는 분석이다.

◇NH프라임리츠, 보호예수 43%…치열한 청약 경쟁

NH프라임리츠는 최근 기관 수요예측에서 712대 1의 청약 경쟁률을 기록했다. 수요예측에 참여한 기관 수도 765곳에 달했다.

이는 지난해 공모리츠 IPO 때와 상반된 분위기다. 대형 공모리츠 상장의 포문을 연 이리츠코크렙의 경우 불과 1년여 전 수요예측에서 6대 1의 경쟁률을 기록했었다.

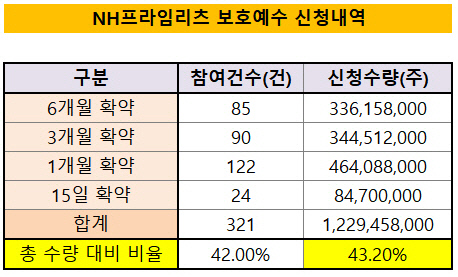

NH프라임리츠 수요예측은 단순히 수치상 경쟁률만 높았던 것이 아니다. 경쟁 우위를 점하기 위해 기관투자가들이 대거 보호예수까지 설정하며 주식 매입 주문을 넣었다. 가령 전체 수요예측에 참여한 기관 물량의 43%에 보호예수가 설정돼 있었다. 이중 27%는 최대 6개월까지 보호예수 기간을 약속했다.

IPO 공모 과정에서 보호예수를 설정한 후 청약 주문을 넣을 경우, 해당 기관들은 공모주 배정에 있어서 우선권을 부여받게 된다. 수요예측 때 보호예수 물량이 많다는 것은 공모주 청약 경쟁이 수치상 경쟁률보다 더 치열했음을 의미하는 셈이다.

투자은행(IB) 업계 관계자는 "최근 증시 변동성이 확대되면서 일반 기업 IPO 수요예측에서는 기관들의 보호예수가 전무한 경우도 많다"라며 "리츠 청약 경쟁률보다 공모주 의무보유 확약 설정률이 높았던 점이 부각된다"고 말했다.

◇주식 매매 차익 실현 가능성, 투심 자극

시장 전문가들은 단순히 연 5%대 '고배당' 수익률이 기관 투심을 이끈 것은 아니라고 지적한다. 공모주 매입에 나서는 국내 기관투자가들은 주로 단기 차익 실현을 추구하는 성향을 가지고 있는 점을 고려하면 약 800곳에 달하는 기관들이 오직 배당만을 목적으로 몰렸다고 보긴 힘들다는 분석이다.

시장 관계자는 "국내 기관투자가들은 통상 상장 당일 엑시트(투자금 회수)를 한다는 게 업계 공통된 시각"이라며 "굳이 IPO 때 해외 IR까지 진행하면서 장기 투자성향의 해외 기관투자가들을 주주로 영입하려는 노력을 기울이는 것이 아니다"고 설명했다.

이에 시장에서는 리츠 투자시 주식 매각 차익까지 거둘 수 있다는 기대감이 시장에 조성되기 사작했다는 주장에 힘이 실린다. 특히 리츠 종목에 대한 공모주 투자자들의 인식의 변화를 '롯데리츠'가 견인했다는 분석이다.

구체적으로 롯데리츠는 최근 IPO 흥행 후 11월 공모가 5000원으로 코스피에 입성했다. 그런데 상장 당일 주가가 크게 치솟았다. 하루 주가 상승 폭이 30%에 달하면서 거래가 일시 정지되는 사태까지 벌어졌다. 공모주 투자자들 입장에서는 상장 하루 만에 30%가량의 수익률을 기록한 셈이다.

작년 증시에 입성한 대형 공모리츠들의 주가 역시 고공행진 중인 점은 리츠 투자에 대한 기대감을 더욱 고조시키는 요소다. 이리츠코크렙은 상장 1년여만에 공모가(5000원)를 회복한 데 이어 7000원선에 주가흐름을 유지하고 있다. 신한알파리츠의 경우 19일 종가 기준 주가는 8440원을 기록했다. 이는 공모가(5000원) 대비 무려 68.8%나 높은 금액이다.

또 다른 시장 관계자는 "현재 다수의 증권사와 자산운용사들이 리츠 설립과 상장을 기획하고 있기 때문에 향후 리츠 투자 열기가 지속적으로 높아질 가능성이 크다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 카카오, 외화 메자닌 발행 추진

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계

- 'K-방산' 탑승 풍산, 새 캐시카우로 '매력 어필'

- [Market Watch]'금리매력' A급 훈풍?…옥석가리기 '본격화'

- [PE 포트폴리오 엿보기]'매각 추진' 에프앤디넷, 체질개선 노력 빛 보나

- 딜로이트안진, TPG의 녹수 매각 '숨은 도우미'