파트너스인베, 네오크레마 첫 엑시트 단행 보통주 12만 8000주 처분, 주가 고점기 일부 소화

신현석 기자공개 2019-11-21 08:20:44

이 기사는 2019년 11월 20일 16:31 thebell 에 표출된 기사입니다.

벤처캐피탈(VC) 파트너스인베스트먼트가 네오크레마 주식을 취득한 후 처음으로 엑시트(자금 회수)를 단행했다. 재무적투자자로서 비교적 많은 물량을 쥐고 있던 상황에서 주가가 매입단가를 넘자 일부 물량을 소화한 것이란 분석이 나온다. 20일 업계에 따르면 파트너스인베스트먼트는 이달 14일 보유 중인 네오크레마 보통주 12만8000주를 매각했다. 2016년 네오크레마 주식을 취득한 이후 처음 지분을 처분했다. 네오크레마가 8월 22일 코스닥에 상장한 지 약 3개월만이다. 투자 당시 매입단가(8700원)와 14일 시가(종가 기준 9190원)를 고려하면 대략 6000만원 이상의 차익을 봤다는 계산이 나온다.

20일 업계에 따르면 파트너스인베스트먼트는 이달 14일 보유 중인 네오크레마 보통주 12만8000주를 매각했다. 2016년 네오크레마 주식을 취득한 이후 처음 지분을 처분했다. 네오크레마가 8월 22일 코스닥에 상장한 지 약 3개월만이다. 투자 당시 매입단가(8700원)와 14일 시가(종가 기준 9190원)를 고려하면 대략 6000만원 이상의 차익을 봤다는 계산이 나온다. 현재 네오크레마 지분을 보유 중인 벤처캐피탈은 파트너스인베스트먼트와 에스엘인베스트먼트 두 곳뿐이다. 에스엘인베스트먼트는 2013년과 2016년, 파트너스인베스트먼트는 2016년과 2017년 각자 두 번에 걸쳐 네오크레마 전환우선주(CPS)를 취득했다. 이후 2018년 초 파트너스인베스트먼트는 에스엘인베스트먼트의 일부 지분을 추가 매입한 것으로 전해졌다. 이후 두 벤처캐피탈은 2018년 말 보유 중이던 CPS를 모두 보통주로 전환했다.

업계 관계자는 "두 벤처캐피탈이 네오크레마 주식을 매입할 당시 단가는 약 8700원으로 동일했다"고 설명했다.

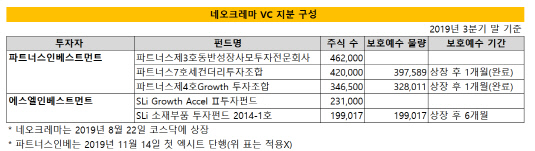

올해 3분기까지 파트너스인베스트먼트의 총 지분율은 16.93%(122만8500주)에 달했다. 펀드별 지분율은 ‘파트너스제3호동반성장사모투자전문회사' 6.37%(46만2000주), ‘파트너스7호세컨더리투자조합' 5.79%(42만주), ‘파트너스제4호Growth투자조합' 4.78%(34만6500주)였다. 이들 조합의 일부 물량은 상장 후 1개월 간 처분할 수 없도록 보호예수 조치됐다.

파트너스인베스트먼트는 네오크레마 상장 후 보호예수가 풀리고 주가가 매입단가를 넘어선 시점에 보유 지분의 10% 물량(12만8000주)을 처분한 셈이다. 네오크레마가 코스닥에 상장한 지난 8월엔 엑시트할 상황이 아니었다. 공모가(8000원)가 벤처캐피탈의 매입단가(8700원)보다 낮았던 데다 이후 주가는 상장 후 한 달여 만에 6000원대로 떨어졌다. 하지만 11월 초부턴 상승세를 보이며 최근엔 한때 주가가 1만원대를 넘기도 했다.

에스엘인베스트먼트는 현재 총 5.93%(43만17주)의 네오크레마 보통주를 쥐고 있다. 펀드별 지분율은 ‘SLi Growth Accel Ⅱ투자펀드' 3.18% (23만1000주), ‘SLi소재부품 투자펀드2014-1호' 2.74%(19만9017주)다. SLi소재부품 투자펀드만 전 물량이 6개월 보호예수가 걸려있다.

두 벤처캐피탈은 매입 당시 단가보다 현재 주가가 높은 상황이기 때문에 일부 보호예수 펀드를 제외하면 당장 엑시트에 나서 차익을 볼 수 있다. 업계 관계자는 "최근 파트너스인베스트먼트가 일부 물량을 판 것은 애초 보유 물량이 너무 많아 일부를 소화하는 일환으로 본다"며 "투자자 쪽에서 중장기적으로 지분을 보유하겠다는 언급도 있었던 만큼 추가 엑시트 여부는 상황을 좀 더 지켜봐야 할 것"이라고 전했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

- [스튜어드십코드 모니터]다올운용, 삼성전자 이사 후보 '리스크 관리 미흡'

- [성과연동 펀드판매 확산]당국 눈치보며 쉬쉬…법령해석 재확인후 '본격화' 조짐

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- [LP Radar]회원지급률 낮춘 과기공, LP 금리 고점 찍었나

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립