NH리츠, '상한가' 달성…재간접리츠 IPO '불' 지핀다 리츠AMC, 실물 자산 확보 부담감 경감…사모 펀드 공모화 견인 전망

전경진 기자공개 2019-12-09 13:46:44

이 기사는 2019년 12월 06일 07:30 thebell 에 표출된 기사입니다.

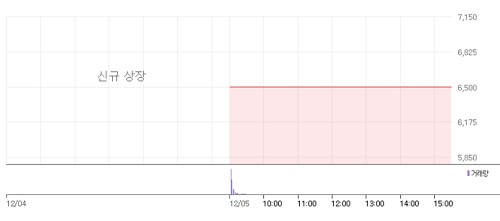

NH프라임리츠의 주가가 상장 첫날 가격제한폭까지 치솟았다. IPO 흥행 열기를 유통시장에서도 이어가는 모습이다. NH프라임리츠의 흥행 덕분에 향후 '재간접형 리츠'의 후발 상장 행렬이 이어질 것이란 전망이 나온다.NH프라임리츠는 5일 종가 기준 6500원을 기록했다. 이는 IPO 과정에서 확정된 공모가(5000원) 대비 30% 높은 금액이다. 공모 리츠가 상장 첫날 주가가 상한가를 기록한 것은 롯데리츠의 이어 2번째다.

NH프라임리츠에 대한 주식 투자자들의 '사자' 행렬은 이미 IPO 과정에서 진행된 일반 투자자 청약 과정에서 예고됐었다. 전체 공모주식의 70.9%(976만주)를 모집하는 일반투자자 청약에서 300대 1이 넘는 경쟁률을 기록했던 것이다. 당시 청약증거금 규모만 7조원을 상회했다.

시장에서는 NH프라임리츠의 흥행 덕분에 향후 재간접형 리츠의 설립과 IPO가 이어질 것이라는 전망이 나온다. NH프라임리츠처럼 실물 부동산 매물이 아니라 부동산 관련 수익증권 일부를 자산으로 편입해 설립되는 리츠가 인기를 끌 것이라는 분석이다.

시장 관계자는 "NH프라임리츠를 통해 투자자들이 리츠의 형태가 아니라 자산 가치, 배당수익률 그 자체에 관심을 가지는 것이 확인됐다"며 "신규 부동산 자산 확보에 어려움 겪고 있던 리츠 자산관리회사(AMC) 입장에서는 수익증권 기반의 재간접형 리츠의 IPO 성공과 긍정적 주가 흐름은 반가운 일"이라고 말했다.

특히 시장에서는 리츠AMC 중 부동산 펀드를 대량으로 확보한 자산운용사들의 약진이 두드러질 것이라는 전망이 나온다. 본래 보유하고 있던 사모 부동산 펀드들을 활용해 쉽게 리츠를 설립할 수 있기 때문이다.

가령 NH프라임리츠의 경우에도 기존 부동산 사모 펀드들의 수익증권 등을 조금씩 합해서 이를 기초자산으로 설립됐다. 편입자산은 ARA펀드(서울스퀘어)의 1종 수익증권, 케이비강남1호 리츠(강남N타워)의 우선주, 유경11호 펀드(잠실SDS)의 수익증권, 현대38호 펀드(삼성물산서초사옥)의 수익증권 등이다.

또 다른 시장 관계자는 "이지스자산운용이 최근 2개의 재간접형 리츠를 만들어 IPO에 빠르게 착수할 수 있었던 배경도 보유 부동산 펀드가 많아서였다"며 "향후 사모 펀드들 다수가 공모화되면서 일반 투자자들에게도 부를 증식시킬 수 있는 기회들이 크게 늘 수 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- 카페마마스 품는 시몬느자산운용, '넥스트다이닝' SI로 유치

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IPO 모니터]'영국 딥테크' 테라뷰, 프리IPO 나섰다

- '창원에너텍 인수' 젠파트너스, 앵커 LP로 군공 확보

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'